Курс доллара в августе 2023 года: почему это опасный месяц для рубля

Эксперты «Альфы», РСХБ и Совкомбанка дали прогноз по курсу рубля на август

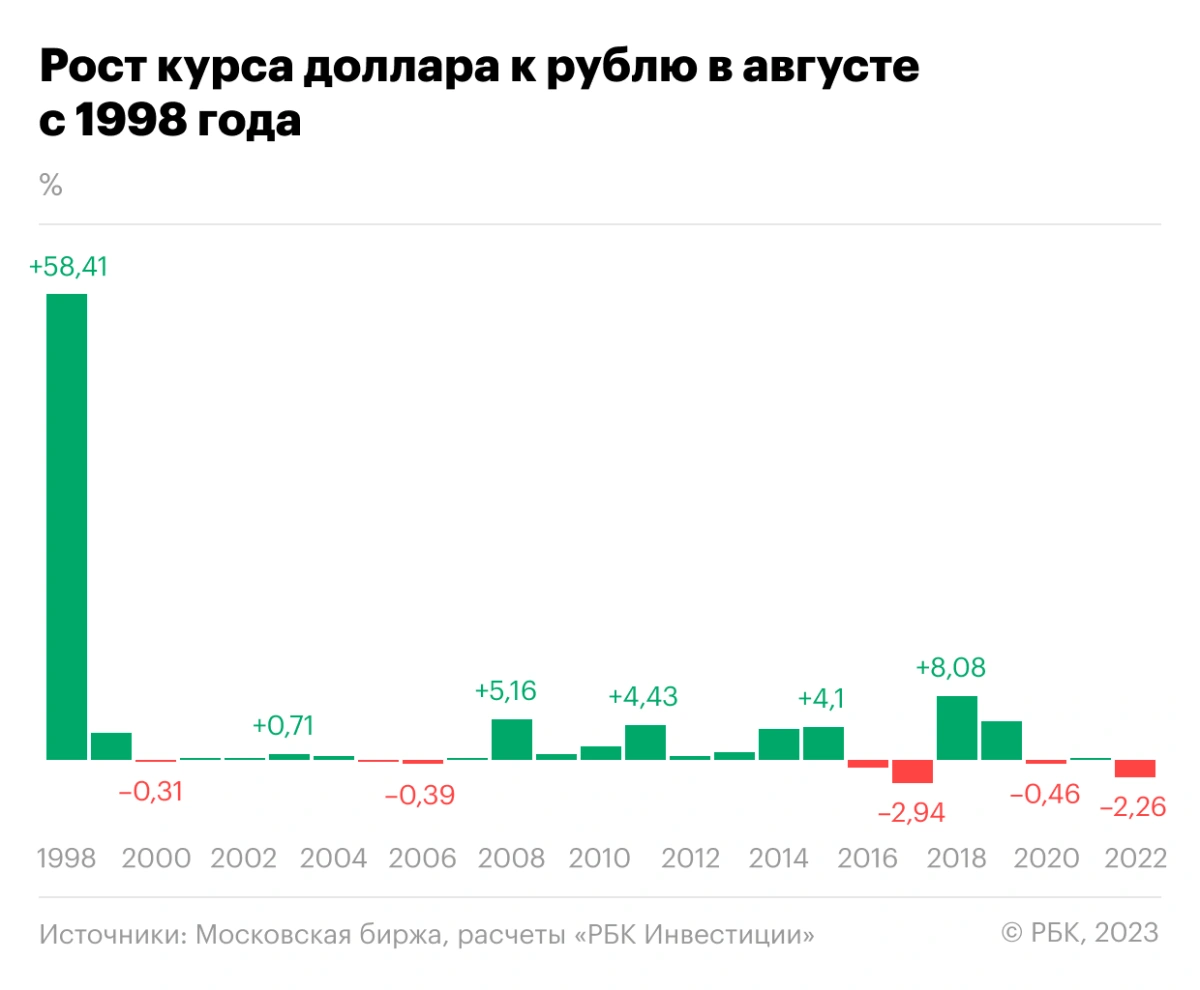

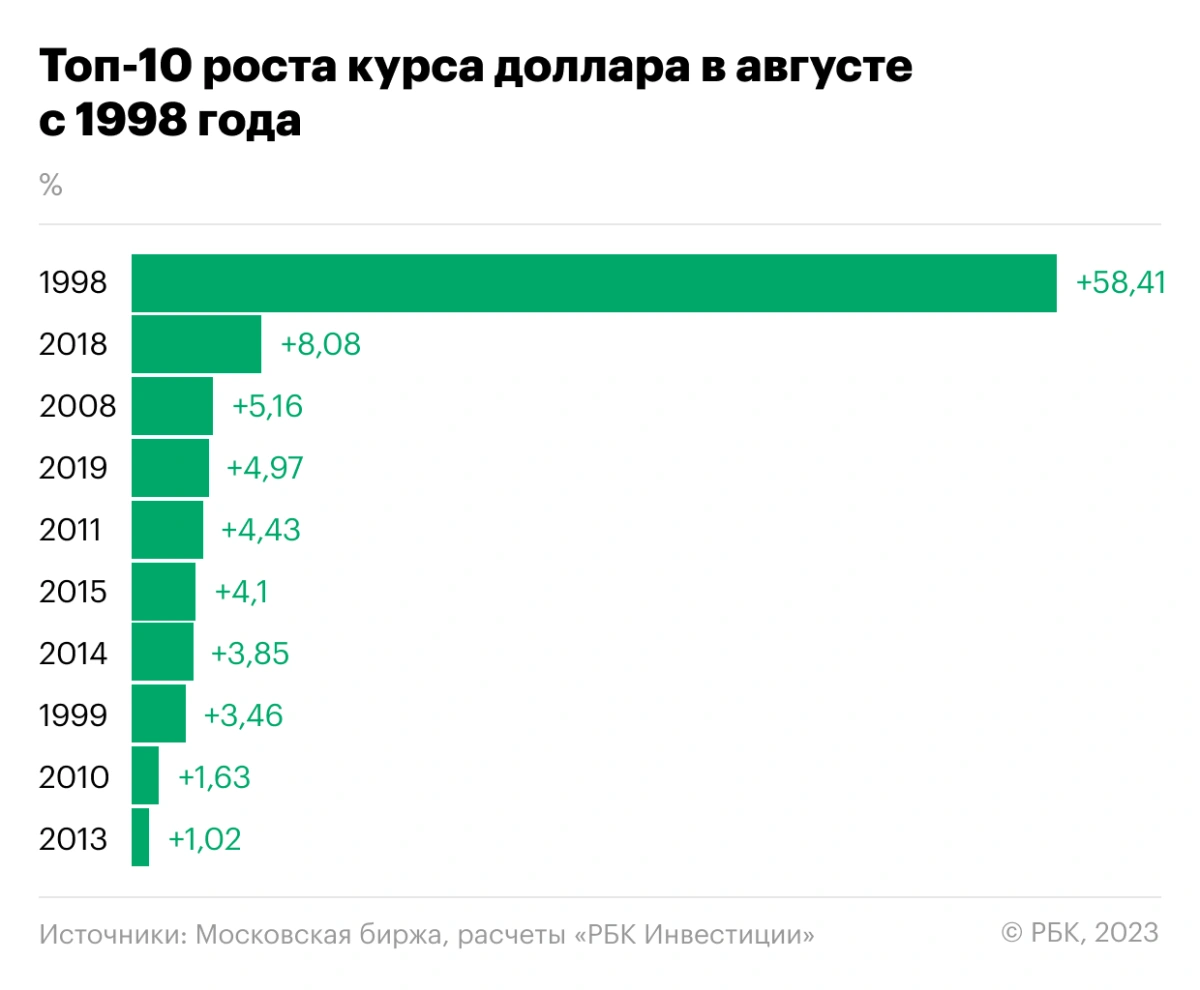

С 1998 по 2022 год — за 25 лет наблюдений — курс доллара укреплялся в августе 18 раз. Крупнейшие падения рубля были зафиксированы в 1998 году на фоне дефолта по государственным обязательствам (тогда доллар вырос на 58,41%), а также в 2018-м, когда рубль, с одной стороны, падал вместе с другими валютами развивающихся стран из-за повышения ставок в экономике США, а с другой — находился под санкционным давлением (+8,08%). В случаях, когда рубль был сильнее доллара в этом месяце, динамика его роста была не такой яркой и составляла не более 3%.

Заместитель директора аналитического департамента Freedom Finance Global Георгий Ващенко объясняет стереотип о связи обвалов курса рубля и последнего месяца лета психологическими факторами: в разгар сезона отпусков граждане чаще следят за курсом валют, при этом редкие, но значимые взлеты курса доллара помнят дольше. «Другими словами, стоит рублю однажды, или хуже того, несколько раз крупно обвалиться в августе, когда за курсом следит много людей, и это хорошо запомнят и подсознательно будут ожидать нового удара в каждый последующий август», — пояснил Ващенко.

Однако для ослабления рубля в августе были и объективные причины: на конец лета обычно приходились крупные выплаты дивидендов российских компаний, и когда их получали зарубежные инвесторы, они конвертировали российскую валюту в доллары, что негативно влияло на курс рубля. Также давление оказывает разгар сезона отпусков, когда растет спрос на валюту и падает деловая активность.

С середины мая 2023 года курс доллара прибавил к рублю более ₽14 в абсолютном выражении, по итогам торговой сессии 21 июля американская валюта на Московской бирже стоила ₽90,92. На это влияли различные факторы — от дисбаланса в экспортно-импортных потоках до панических покупок на фоне событий вокруг ЧВК «Вагнер». «РБК Инвестиции» попросили экспертов дать прогнозы о том, каким будет курс доллара в августе 2023 года.

Что будет влиять на курс доллара в августе 2023 года

1. Платежный баланс России

В августе поддержку рублю будет оказывать превышение объемов экспорта над объемами импорта и профицит текущего счета платежного баланса, что обеспечит приток валютной выручки в страну, считает главный аналитик Совкомбанка Михаил Васильев.

Сальдо торгового баланса России в августе останется положительным, а сальдо счета текущих операций будет на околонулевом уровне, прогнозирует директор Центра структурных исследований Института экономической политики им. Е.Т. Гайдара Алексей Ведев. Он также допустил, что если сальдо счета текущих операций и уйдет в минус, то не более чем на $1,5 млрд.

В июне 2023 года счет текущих операций, отражающий оценку всех операций российских резидентов с нерезидентами, оказался отрицательным. Дефицит счета текущих операций составил $1,4 млрд, согласно данным ЦБ. Регулятор объяснил это объявлением дивидендов российскими компаниями и сжатием экспорта. В июне объем импорта в Россию составил $26,1 млрд, объем экспорта — $32,5 млрд. Сальдо торгового баланса по товарам составило $6,4 млрд. Однако из-за выплат в пользу нерезидентов итоговый результат ушел в минус.

Главный экономист Альфа-Банка Наталия Орлова подсчитала, что в первом полугодии 2023 года объем импорта в Россию составлял в среднем $25 млрд в месяц, что соответствует показателю 2021 года. При этом, экспорт существенно упал по сравнению с докризисным периодом — $34 млрд в месяц против $41 млрд в 2021 году. «Это плохие новости для рубля», — говорит Орлова.

Эксперт обозначила довольно широкий диапазон справедливого курса (₽80–120), при этом отметив, что доллар вряд ли закрепится выше ₽100.

Именно ослабление торгового баланса стало основной причиной падения рубля в начале лета, заявила первый зампред ЦБ Ксения Юдаева. «Мы видим существенное сокращение текущего сальдо в этом году по сравнению с прошлым годом и с последним кварталом, это связано и со снижением экспортной выручки, и, по-моему, снижение цен сказалось», — пояснила Юдаева.

2. Дефицит долларов

Ведущий аналитик финансовой группы «Финам» Александр Потавин указывает на то, что параллельный импорт нельзя оплатить юанями и рублями, что приводит к дефициту долларов и евро даже вопреки росту цен на нефть. Спрос на доллары в отдельные дни превышает предложение, что создает дефицит ликвидности, который может обостриться и привести к скачкам валютного курса, пояснил заместитель директора аналитического департамента Freedom Finance Global Георгий Ващенко. Когда ситуация с ликвидностью выравнивается, отката курса к прежним уровням, как правило, не происходит.

Орлова из Альфа-Банка также указывает на то, что все больше экспортных доходов оплачивается рублями. «Фундаментальный курс рубля это не ослабляет, но в моменте количество валюты на рынке может уменьшиться, если торговые партнеры России будут массово использовать рубли для оплаты экспорта», — говорит эксперт.

«Рубль, по нашим оценкам, в июне-июле уже перешел в фазу перепроданности, что ограничит давление на курс в краткосрочной перспективе», — считает главный аналитик ПСБ Денис Попов. При этом продажи валюты экспортерами могут вырасти ближе к концу августа — до 28 августа российские компании обязаны уплатить основные налоги в бюджет, напомнил Васильев.

«Для того чтобы оплатить его (экспорт. — «РБК Инвестиции») в рублях, импортер должен продать валюту и купить рубли. Поэтому, на наш взгляд, это в целом нейтрально. Какое-то может быть небольшое влияние, но в целом это нейтрально», — комментировала ситуацию глава ЦБ Эльвира Набиуллина на пресс-конференции 21 июля.

3. Сырьевые цены

Средняя цена на нефть Urals с 15 июня по 14 июля 2023 года составляла $58,03 за баррель, тогда как заложенная в проекте бюджета прогнозная цена нефти в 2023 году — $70,1 за баррель. Причем с 1 августа экспортная пошлина на нефть в России повысится на $1,3 и составит $16,9 за тонну, напомнил Минфин. Однако к середине июля котировки российской марки нефти все же выросли относительно июня, когда средняя цена на нефть марки Urals составляла $55,28 за баррель.

Доллар растет, поскольку экспортная выручка российских компаний в долларах и евро продолжает сокращаться, считает аналитик «Финама» Александр Потавин: «Если до февраля 2022 года Россия имела совокупный приток этих двух валют в среднем около $35–40 млрд за месяц, то приток по экспорту в апреле-мае в долларах и евро был на $12 млрд и $11 млрд соответственно, при этом отток по импорту составлял $9 млрд».

Главный аналитик Совкомбанка Михаил Васильев ожидает, что глобальная экономика в августе продолжит замедляться: «Мы ожидаем, что в августе котировки Brent останутся в диапазоне $70–80 за баррель, но риски, скорее, смещены в сторону дальнейшего снижения нефтяных цен из-за рисков глобальной рецессии».

Напротив, начальник аналитического отдела департамента по работе на рынках капитала Россельхозбанка Александр Фетисов ожидает улучшения конъюнктуры сырьевых рынков и ослабления давления на рубль: «Вполне допускаем, к концу августа тенденции на улучшение глобальной ситуации на сырьевых рынках будут проявляться четче — риски глубокой рецессии глобальной экономики были в значительной степени переоценены».

«Если в августе нефть будет торговаться по более высоким ценам, чем в июне-июле, есть шансы, что до конца лета мы не увидим дальнейшего падения объемов экспорта. А если при этом не будет геополитических факторов, которые могут увеличить отток капитала, то ухудшения ситуации с торговым и платежным балансом можно будет избежать», — подвел итог Потавин.

4. Повышение ставки ЦБ

На заседании 21 июля Банк России повысил ключевую ставку на 100 б.п., до 8,5%. Такое решение может привести к укреплению рубля примерно на 0,5%, допускал ранее Васильев из Совкомбанка.

На фоне объявления решения по ставке в пятницу рубль рос к доллару на ₽0,23, или 0,26%, до ₽90,00 на торгах Московской биржи в 13:30 мск. К евро рубль укреплялся в момент объявления ставки на ₽0,34, или 0,34%, до ₽100,16. В паре с юанем рубль подорожал на ₽0,05, или 0,36%, до ₽12,53. Однако импульс на укрепление рубля оказался краткосрочным — на закрытии торговой сессии 21 июля доллар стоил ₽90,92 (+0,76% к закрытию предыдущей торговой сессии, евро — ₽101,2 (+0,69%).

Укреплению рубля мешает и отсутствие долговых инструментов, доходность которых в среднесрочном плане компенсировала бы ослабление рубля, считает Ващенко. «Доходность трехлетних ОФЗ уже в районе 10% годовых, но этого, с одной стороны, недостаточно, а с другой, является следствием ожидания повышения ключевой ставки в 21 июля. Компенсировать обесценение рубля пока могут только акции, преимущественно экспортеров», — заявил аналитик Freedom Finance Global.

После объявления 21 июля о повышении ключевой ставки до 8,5% индекс российских государственных облигаций RGBI снизился на 0,02%, до 126,95 пункта, по состоянию на 13:53 мск. Доходность индекса на закрытии четверга на уровне 126,97 пункта составляла 10,19% при дюрации 1687 дней (4,6 года). Доходности коротких выпусков с погашением до года повысились с 7,16–8,28%, зафиксированных накануне, до 7,75–8,43% к 13:45 мск пятницы.

В среднесрочной перспективе повышение ключевой ставки приведет к росту ставок по депозитам и доходностей облигаций, что увеличит привлекательность рублевых сбережений и поддержит рубль, отметили в Совкомбанке.

5. Отток капитала из России

Негативно повлиять на курс рубля по-прежнему могут разовые сделки по продаже нерезидентами бизнеса в России, считает аналитик «Финама» Александр Потавин. Причем предсказать период, когда выход из российского капитала отразится на курсе рубля, очень сложно.

«Например, главные сделки по уходу иностранных компаний в сфере российского АПК и пищевой промышленности еще впереди: ожидается закрытие сделки по продаже активов Danone в России (оценивается в $0,7–1 млрд), ожидается продажа долей Wilmar в НМЖК ($100 млн). Не исключена реализация активов иностранных пивоваренных концернов в России — Carlsberg (за $500–700 млн) и Heineken (за $100–200 млн), а также компании British American Tobacco (за $0,8–1 млрд). И это — только по одному сектору экономики», — рассуждает эксперт.

С 1 июня начал действовать месячный лимит в $1 млрд на покупку валюты для сделок с уходящими нерезидентами. Эксперты, опрошенные РБК Pro, указывали, что рынку по силам переварить такую величину. $1 млрд — это порядка 5% ежемесячного объема торгов. В то же время ЦБ и правительство должны подготовить перечень случаев, когда из этого правила будут возможны исключения.

Председатель Банка России Эльвира Набиуллина, комментируя этот фактор на пресс-конференции 21 июля, сказала, что операции, связанные с выходом иностранцев из российских активов, наоборот, «уменьшились и были минимизированы в мае-июне». «Поэтому этот фактор сейчас не является сколько-нибудь значимым с точки зрения того движения валютного курса, которое мы наблюдали в последние месяцы», — отметила она.

До 9 августа ожидается завершение расчетов в рамках сделки по выкупу «Магнитом» собственных акций у нерезидентов. Изначально тендерное предложение включало покупку до 10%, а позднее было расширено до почти 30% капитала. В сжатые сроки компании понадобится ₽67,2 млрд в долларовом эквиваленте, в связи с чем некоторые аналитики отмечали, что может возникнуть давление на рубль на валютном рынке. В пресс-службе «Магнита» указывали, что у компании «достаточно мультивалютных запасов для покрытия предложения о выкупе иностранных акционеров и осуществления обычной операционной деятельности».

Главные экономисты по России и СНГ «Ренессанс Капитала» Софья Донец и Андрей Мелащенко также ожидают дополнительного оттока частного капитала после событий вокруг ЧВК «Вагнер». «Индивидуальные покупки наличной и безналичной валюты, реализовавшиеся по повышенному курсу на ажиотаже, могут не развернуться быстро в отсутствие стимулов, например в виде высоких рублевых ставок, как весной 2022 года, и при сохранении мотива предосторожности», — указывают эксперты. «Ренессанс Капитал» повысил целевой прогноз по курсу доллара с ₽75 до ₽80 к концу 2023 года, а также с ₽78,5 до ₽83 к концу 2024 года.

6. Операции Банка России на валютном рынке

С 1 августа Банк России вводит новый механизм, который предполагает покупку или продажу юаней на открытом рынке в зависимости от операций Фонда национального благосостояния (ФНБ). Он будет действовать в дополнение к уже существующему бюджетному правилу, в рамках которого Минфин пока только продавал юани в связи с недостаточными нефтегазовыми доходами.

ЦБ будет оценивать объем нетто-инвестиций ФНБ (валовое размещение средств минус валовый возврат ранее вложенных средств) по итогам каждого полугодия. Если траты будут больше доходов, регулятор будет продавать юани, если меньше — то покупать. Объем таких сделок с участием Банка России на валютном рынке за полугодие не может превышать ₽300 млрд. Операции зеркалирования будут проводиться на Московской бирже в инструменте «китайский юань — рубль» со сроком расчетов «завтра» (CNYRUB_TOM) равномерно в течение следующего за расчетным периодом полугодия со смещением на один месяц вперед.

Эксперт по фондовому рынку «БКС Мир инвестиций» Евгений Миронюк считает, что факт дополнительных продаж юаней ЦБ — лишь один из многих в курсообразовании и далеко не самый значимый. «При текущей волатильности рубля сумма продаж юаней на ₽2,3 млрд в день (примерно ₽48,3 млрд в месяц) относительно незначительна, она лишь немногим выше текущего объема продаж из ФНБ, ₽1,7 млрд в день», — пояснил Миронюк.

Михаил Васильев из Совкомбанка также не ожидает значимого влияния этих продаж юаней на курс рубля: «Сумма в ₽2,3 млрд в день является незначительной для валютного рынка. Как и в случае с валютными интервенциями в рамках бюджетного правила, этот фактор будет второстепенным для курса рубля. Основными факторами останутся динамика текущего счета платежного баланса России и динамика оттока капитала».

Что будет с курсом доллара, евро и юаня в августе 2023 года: прогнозы экспертов

Freedom Finance Global: диапазон ₽90–96 за доллар в августе.

ПСБ: «К концу августа мы прогнозируем стоимость доллара на уровне ₽89–92, евро — ₽101–105, юаня — ₽12,5–13».

Совкомбанк: «Мы ожидаем, что рубль в августе будет торговаться в диапазоне ₽88–95 за доллар, ₽99–107 за евро и ₽12,2–13,2 за юань».

«Финам»: сохранение слабости в третьем квартале и торговый диапазон по паре доллар/рубль ₽86–95 за доллар. Также в «Финаме» отметили, что в третьем квартале 2023 года рост юаня относительно рубля начнет ослабевать, пара юань/рубль может торговаться в диапазоне ₽12–13 за юань.

Альфа-Банк: фундаментально обоснованный курс доллара находится в диапазоне ₽80–120.

Россельхозбанк: «Вероятность возвращения курса рубля на уровни выше ₽92,5 достаточно высока, нельзя исключать и более высоких значений — ₽94,8–95 за доллар». Также в РСХБ считают, что курс евро к рублю может достигнуть ₽105,2–105,5, а китайская валюта может торговаться на уровне ₽13–13,2.

«БКС Мир инвестиций»: «Прогноз на третий квартал — на уровне ₽85 за доллар».

Материалы к статье