Банк «Синара» обновил список акций-фаворитов на фондовом рынке России

Банк «Синара» обновил список акций-фаворитов на фондовом рынке России

Девальвация рубля, выплата дивидендов, а также ожидания возобновления публикации отчетности российскими компаниями помогли индексу Мосбиржи вплотную подойти к 3000 пунктам. Индикатор всего 7% уступает целевому значению на конец года, говорится в стратегии банка «Синара» (есть в распоряжении «РБК Инвестиций»).

Чтобы оптимизировать сочетание риска и доходности, аналитики обновили список акций-фаворитов на российском фондовом рынке, добавив новые перспективные бумаги, а также изменили веса некоторых бумаг и увеличили долю наличных в модельном портфеле.

Потенциал роста российского рынка сокращается, поэтому эксперты повысили вес наличности в модельном портфеле, исходя из оценки рисков и потенциальной доходности. Они увеличили долю наличных с 20% до 23%.

Список фаворитов «Синары» покинули акции ретейлера X5 Retail Group и бумаги золотодобытчика «Полиметалл», показавшие намного лучший, чем рынок, результат. X5 Group и «Полиметалл» сильно обыграли индекс по росту в последние недели, и оставшийся в бумагах потенциал уже не перевешивает риски, связанные с регистрацией вне России, сообщили эксперты.

Кроме того, в «Синаре» ожидают укрепления рубля к концу года, поэтому исключили из списка фаворитов привилегированные акции «Сургутнефтегаза», которые торгуются с неоправданной премией к обыкновенным бумагам.

«Полюс»

Эксперты включили в состав модельного портфеля акции «Полюса» (вес 2%), где сохраняются краткосрочные катализаторы для роста. Совет директоров «Полюса» выделил ₽579 млрд на выкуп 30% собственных акций (buy-back). Цена выкупа составит ₽14,2 тыс. за акцию. Заявки принимаются до 9 августа. Эксперты банка не исключают, что крупные индексные фонды могут сначала предъявить акции «Полюса» к продаже в рамках предложения компании, а потом восстанавливать свои позиции в бумаге. Целевая цена по акциям «Полюса» составляет ₽13 500.

«Мечел»

В портфель также были добавлены привилегированные бумаги компании «Мечел» с весом 3%. Свежие отчеты «Мечела» могут показать серьезное уменьшение долговой нагрузки, указывая на потенциально высокую дивидендную доходность его привилегированных акций за 2023 год, полагают в банке. Целевая цена по бумагам составляет ₽305.

Вес акций НЛМК эксперты уменьшили в пользу «Северстали», где вероятность промежуточных дивидендов более высокая. Вес акций ретейлера «Магнит» был увеличен, чтобы сохранить его перевес в портфеле после увеличения веса в индексе Мосбиржи. Эксперты также снизили вес бумаг «Транснефти», прошедших дивидендную отсечку.

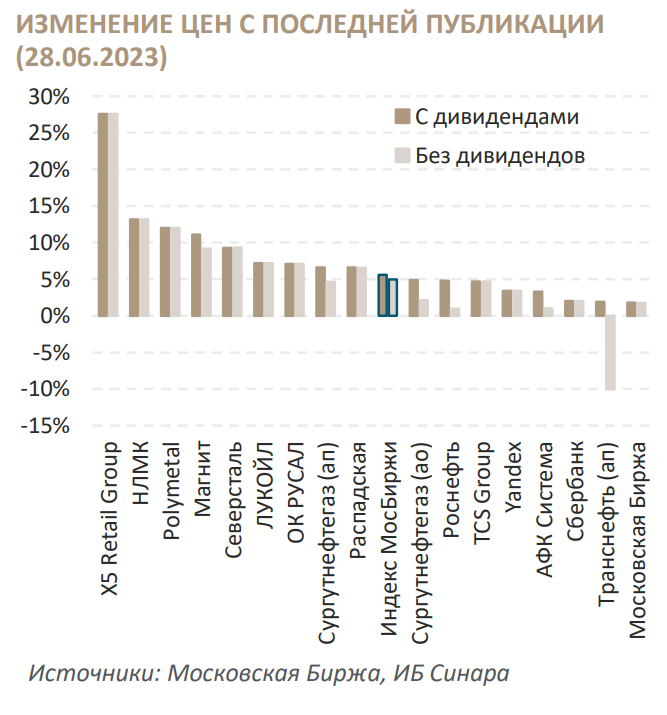

Изменение цен на акции из модельного портфеля по сравнению с динамикой индекса Московской биржи

В модельный портфель «Синары» входит 16 бумаг. Помимо «Полюса» и «Мечела», это:

- 1.ЛУКОЙЛ (вес в портфеле 16%, целевая цена ₽5740);

- 2.Сбербанк (вес в портфеле 16%, целевая цена ₽300);

- 3.«Магнит» (вес в портфеле 7%, целевая цена ₽6400);

- 4.«Роснефть» (вес в портфеле 5%, целевая цена ₽575);

- 5.«Русал» (вес в портфеле 5%, целевая цена ₽61);

- 6.обыкновенные акции «Сургутнефтегаза» (вес в портфеле 4%, целевая цена ₽35);

- 7.«Яндекс» (вес в портфеле 3%, целевая цена ₽3800);

- 8.TCS Group (вес в портфеле 3%, целевая цена ₽4000);

- 9.«Северсталь» (вес в портфеле 3%, целевая цена ₽1430);

- 10.НЛМК (вес в портфеле 2%, целевая цена ₽225);

- 11.Мосбиржа (вес в портфеле 2%, целевая цена ₽150);

- 12.АФК «Система» (вес в портфеле 2%, целевая цена ₽21);

- 13.«Распадская» (вес в портфеле 2%, целевая цена ₽495);

- 14.«Транснефть», привилегированные акции (вес в портфеле 2%, целевая цена ₽170 тыс.).

Что будет с российским рынком акций

С начала года индекс Мосбиржи вырос на 35%. Дивидендный сезон закрыт, но ослабевший рубль и подросшие нефтяные цены могут разогнать новое ралли, рассказали аналитики. Период выплаты дивидендов за 2022 год завершен уже официально, хотя по факту выплаты еще на ₽470 млрд на счета акционеров поступят в последнюю декаду июля в дополнение к уже выплаченным ₽2,5 трлн.

Помимо реинвестированных дивидендов, приток от последней волны которых эксперты оценивают в ₽60 млрд, рынок получил поддержку со стороны просевшего сильнее прогнозов рубля и ожидаемого возобновления публикации отчетности.

«Однако с приближением индекса к справедливому, по нашим расчетам, значению возрастают риски коррекции, триггером которой могут послужить высокие доходности на долговом рынке, укрепление рубля, геополитика или изменения в нормативных актах, которые затронут компании, зарегистрированные вне России», — предупредили аналитики.

Материал носит исключительно ознакомительный характер и не является индивидуальной инвестиционной рекомендацией.

Материалы к статье