В США пессимизм институциональных инвесторов к доллару достиг рекорда

В США пессимизм институциональных инвесторов к доллару достиг рекорда

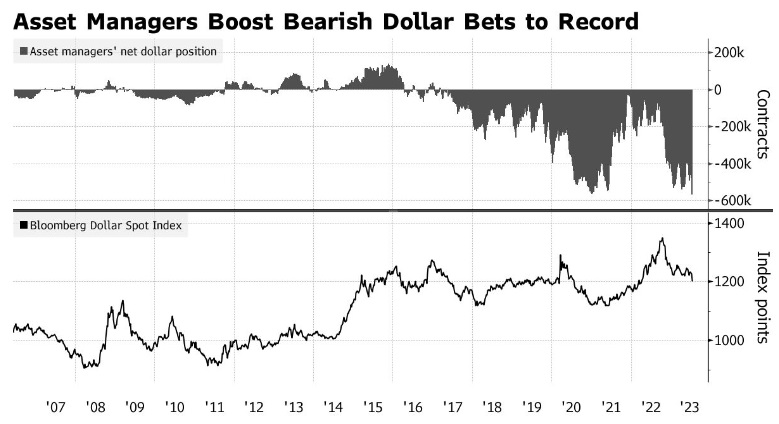

Институциональные инвесторы до рекордного уровня увеличили ставки на дальнейшее ослабление доллара США к основным мировым валютам, сообщает Bloomberg со ссылкой на данные Комиссии по торговле товарными фьючерсами (CFTC). Крупные игроки с пессимизмом смотрят на перспективы американской валюты на фоне ожиданий, что замедление инфляции в США приведет к окончанию цикла повышения ставки.

За неделю, которая завершилась 18 июля, институциональные инвесторы нарастили чистые короткие позиции против доллара США на 18%, до 568,72 тыс. контрактов. Больше всего выросли ставки на падение доллара по отношению к евро и британскому фунту. В то же время ставки на ослабление доллара по отношению к иене сократились на максимальную величину с марта 2020 года. На этой неделе ФРС, ЕЦБ и Банк Японии проведут заседания по ставкам.

Чистая позиция институциональных инвесторов в долларе (график сверху) и динамика спотового индекса доллара Bloomberg (график снизу)

Шорт (короткая позиция) — это продажа ценных бумаг, валюты или товаров, которыми трейдер не владеет и берет их в долг у брокера. Трейдер открывает короткую позицию, надеясь откупить актив (например, акции) после падения цен и тем самым заработать на снижении его стоимости. В таком случае говорят, что он играет на понижение, или шортит.

12 июля, когда были опубликованы данные о более сильном, чем прогнозировалось, замедлении инфляции в США в июне, спотовый индекс доллара, который рассчитывает Bloomberg по отношению к корзине из 10 мировых валют, показал самое большое снижение за шесть месяцев. На следующий день бенчмарк упал до уровней весны 2022 года.

«Мы все больше убеждаемся в том, что в ближайшие кварталы инфляция в США будет снижаться довольно значительно», — заявил старший валютный стратег National Australia Bank Родриго Катрил. По его мнению, при таком сценарии рынок будет рассчитывать, что ФРС не только закончит с ростом ставки, но ближе к концу года задумается о ее снижении. Это станет стимулом к существенному ослаблению доллара, заключил Катрил.

В среду, 26 июля, ФРС объявит итоги своего двухдневного заседания по ставке. Cогласно инструменту FedWatch, который рассчитывает биржа CME на основании фьючерсов на ставку, рынок с вероятностью в 99,2% ждет повышение на 25 б.п., до 5,25-6,5%. Однако большинство трейдеров ожидают, что на этом рост ставки прекратится.

«Мы считаем, что доллар вступит в многолетний нисходящий тренд на том основании, что цикл ужесточения ставок ФРС перерастет в цикл смягчения, и это потянет доллар вниз, даже если другие центральные банки также будут снижать ставки», — отмечал глава отдела стратегии Standard Bank Стивен Барроу.

Материалы к статье