Ставка в США на пике с 2001 г. Хватит ли этого для победы над инфляцией?

Ставка в США на пике с 2001 г. Хватит ли этого для победы над инфляцией?

Председатель ФРС США Джером Пауэлл

ФРС США по итогам заседания 25-26 июля повысила ставку по федеральным фондам на 25 б.п., до 5,25-5,5%. Это максимум за 22 года — в последний раз выше ставка была в начале 2001 года.

Во время пресс-конференции глава ФРС США Джером Пауэлл заявил, что решение относительно следующего заседания не было принято и ФРС будет исходить из поступающих экономических данных. Он не исключил, что если потребуется дополнительное повышение ставки, то ФРС это сделает, даже уже в сентябре. И уточнил, что снижения ставки в текущем году не предвидится.

Говоря о рисках для ценовой стабильности глава ФРС отметил, что сильный экономический рост может спровоцировать рост цен. По его словам, экономике, вероятно, придется пережить период замедления роста и ухудшения на рынке труда для того, чтобы инфляция достигла целевого показателя в 2%. Однако он добавил, что ФРС не ожидает наступления рецессии.

Следующее заседание ФРС по ставке состоится 19-20 сентября. Рынок с вероятностью в 77,2% ожидает, что регулятор сохранит ставку на прежнем уровне 5,25-5,5%, свидетельствуют данные инструмента FedWatch, который рассчитывает биржа CME на основании фьючерсов на ставку, по состоянию на 22:26 мск. К концу года большинство участников рынка ожидают ставку в 5,25-5,5%, однако некоторые трейдеры допускают и 5,5-5,75%.

Что будет со ставкой в США до конца года

В своих дальнейших действия ФРС будет руководствоваться макроэкономической статистикой. Эффект от стремительного подъема ставки за последний год должен начать проявляться в ближайшие месяцы, считает портфельный управляющий УК «Система Капитал» Павел Митрофанов.

«Из-за неопределенности инфляционной траектории ФРС продолжит занимать «страховочную» позицию до конца 2023 года, а процентная ставка, вероятно, останется в диапазоне 5,25-5,75%», — отметил эксперт. Иными словами, он ожидают во втором полугодии диапазон ставки либо 5,25-5,5%, либо 5,5-5,75%.

По мнению руководителя отдела экономического и отраслевого анализа ПСБ Евгения Локтюхова, выше 5,25-5,5% ставка не поднимется. Эксперт полагает, что июльское повышение ставки на 25 б.п. все же станет последним в этом цикле, несмотря на сильный рынок труда и «крайне медленное торможение» базовой инфляции.

«Хотя регулятор стремится ускорить процесс нормализации инфляционных процессов, на данный момент долларовые ставки и так уже сильно высоки и способны продолжить постепенное ограничение инфляции и экономической активности», — пояснил свою точку зрения Локтюхов. Он предупредил, что дальнейшее повышение ставки в США может лишь увеличить риски в банковском секторе и капиталоемким отраслям — в первую очередь, на рынке недвижимости.

Проблема инфляции

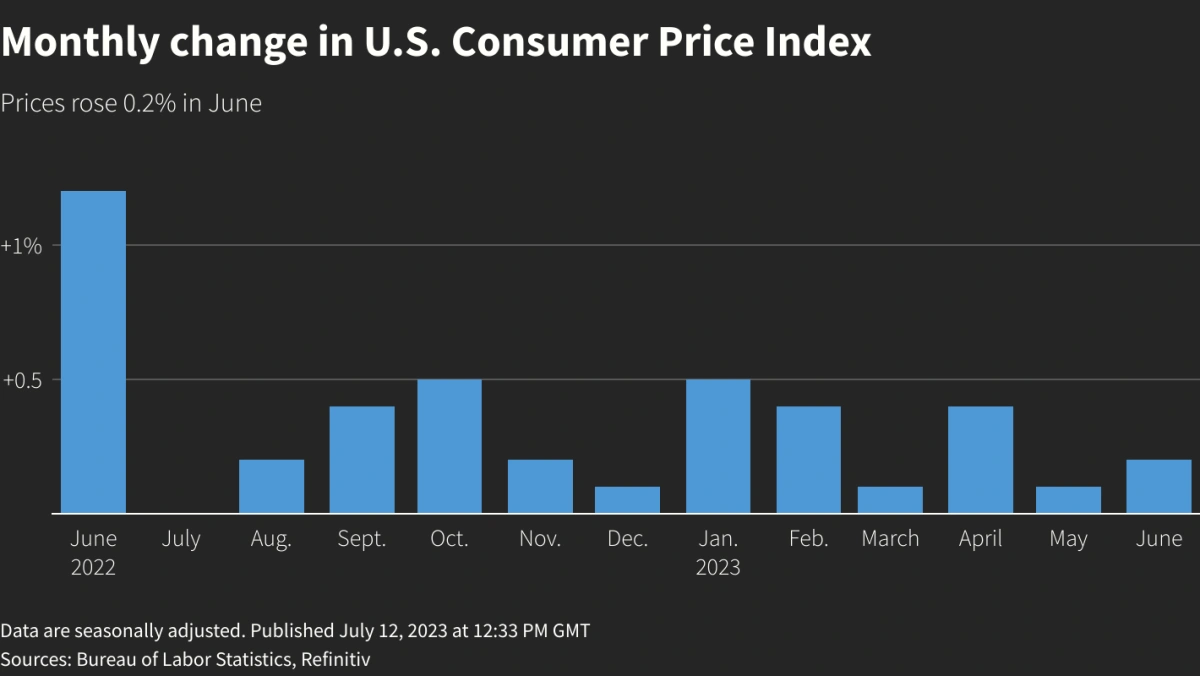

В июне темп роста потребительских цен в США был ниже, чем ожидалось. В годовом выражении индекс потребительских цен (CPI) замедлился до 3%, что стало минимумом с марта 2021 года. По сравнению с прошлым месяцем инфляция составила 0,2%. Аналитики, опрошенные Reuters, ожидали 3,1% и 0,3% соответственно. Между тем в июне 2022 года индекс потребительских цен в годовом выражении составил 9,1%, что стало максимумом с 1981 года.

Динамика индекса потребительских цен в месячном исчислении

Эксперты, опрошенные «РБК Инвестициями», считают, что пока еще рано говорить о победе над инфляцией.

Инвестиционный стратег «Алор Брокер» Павел Веревкин отметил, что высокая база прошлого года и падение цен на наиболее волатильные компоненты индекса — продукты питания и энергоносители — сыграли решающую роль в снижении CPI. Но ближе к концу года, когда эффект высокой базы будет постепенно нивелирован, прогресс в борьбе с инфляцией может быть потерян, предупредил Веревкин.

«Кроме того, не следует игнорировать эффект от завершения зерновой сделки с Украиной. Фьючерсы на пшеницу в США уже выросли до пятимесячного максимума, что в свою очередь отразится на динамике CPI», — добавил эксперт. На рост цен на зерно указал и портфельный управляющий УК «Система Капитал» Павел Митрофанов.

Между тем базовая инфляция в США, которая не учитывает цены на продукты питания и энергоносители, остается на повышенном уровне, заметил Митрофанов. По итогам июня этот показатель составил 4,8% в годовом выражении. Среди других факторов, которые не позволяют сейчас говорить о победе над инфляцией, эксперт также упомянул стабильный рынок труда, рост заработных плат и дорожающую нефть.

Тренд на замедление инфляции выглядит достаточно устойчивым, хотя и плавным, если смотреть на базовую инфляцию, полагает руководитель отдела экономического и отраслевого анализа ПСБ Евгений Локтюхов. Вместе с тем он не уверен, что получится вернуть инфляцию в целевому показателю Федрезерва в 2% годовых и удерживать ее на этом уровне без спада в американской экономике.

«Инфляция находится в понижательном тренде, но до целевых 2% остается большой зазор, что указывает на продолжение сдерживающей денежно-кредитной политики со стороны ФРС», — согласился инвестиционный стратег «ВТБ Мои Инвестиции» Алексей Корнилов.

Перспективы рынка акций США

Евгений Локтюхов из ПСБ полагает, что состояние американского рынка акций в большей степени зависит от того, как будет в дальнейшем развиваться ситуация в экономике, а повышение ставки на 25 б.п. уже заложено в цене бумаг.

Индекс S&P 500 находится вблизи своих исторических максимумов, однако этот рост не однородный, напомнил инвестиционный стратег «Алор Брокер» Павел Веревкин. Локомотивом рынка выступают акции нескольких высокотехнологических компаний, у которых большой вес в S&P 500. Без этих эмитентов динамика главного индекса США в этом году была бы иной, заметил эксперт.

«Очередное повышение ставки и жесткая позиция регулятора по поводу таргетирования инфляции вряд ли способны разрушить эту конфигурацию. Деньги не побегут из этих акций, инвесторы буду продолжать надеяться на лучший исход», — полагает Веревкин.

В то же время он считает, что остальные сектора продолжат стагнировать. Это значит, что индекс S&P 500 благодаря технологическим компаниям может даже продолжить свой рост, но динамика бенчмарка не будет соответствовать реальной ситуации в американской экономике.

Для цен на финансовые активы разница между пиковой ставкой в 5,25-5,5% и 5,5-5,75% не так высока, считает управляющий активами УК «Система Капитал» Дмитрий Терпелов. По его мнению, из-за этого текущие действия и риторика ФРС будут оказывать ограниченное влияние на рынки. По словам Терпелова, изменить ситуацию может только какой-то особый сюрприз — например, пик по ставке в итоге все же будет еще выше или регулятор начнет раньше намекать на ее снижение.

Но Терпелов счел важным еще раз напомнить, что монетарная политика обычно оказывает влияние на экономику и прибыль компаний с длительным лагом. Это значит, что последствия резкого ужесточения денежно-кредитной политики, вероятно, еще не проявились в полной мере.

По мнению инвестиционного стратега «ВТБ Мои Инвестиции» Алексея Корнилова, на горизонте 12 месяцев накопленный эффект от повышения ставки может показать себя более отчетливо — например, через снижение потребительского спроса и деловой активности. Это может стать неприятным сюрпризом для рынка, предупредил эксперт.

«Слабая динамика опережающих экономических индикаторов и прибылей компаний может продолжиться и вылиться в понижение консенсус-прогнозов, что могло бы стать триггером для снижения рынка акций и цен на циклические товары вроде нефти», — допустил Терпелов из УК «Система Капитал».

На товарном рынке Локтюхов из ПСБ не склонен ожидать сильной реакции на решение ФРС. По мнению эксперта, цены на сырье, вероятно, покажут более выраженную динамику после заседание ЕЦБ в четверг, 27 июля, если европейский регулятор повысит ставки и сохранит жесткую риторику.

Материалы к статье