Дать в долг науке: 3 выпуска облигаций профильных предприятий

Завод «Моторные технологии»

В 2023 году в сегменте высокодоходных облигаций количество эмитентов, представляющих технологичные производственные компании, увеличилось в 1,5 раза по сравнению с 2022 годом, а за последние три года — более чем в два раза: с 11 компаний в 2021 году до 23 эмитентов в 2023-м. При этом общий объем размещений в прошлом году превысил ₽10 млрд, что на 87% больше аналогичного периода прошлого года. За пять лет инвесторы в облигации увеличили свои вложения в этот сектор в 40 раз. Такие результаты показало исследование инвестиционной компании «Юнисервис Капитал».

Объектом исследования стали технологичные производственные компании с научным потенциалом, бумаги которых входят в сегмент высокодоходных облигаций (ВДО). Формально их относят к отрасли «машиностроение» (фильтр для сбора данных этого исследования — ОКВЭД 26-30), но границы специализации этого сектора гораздо шире — от производства аналитических и измерительных приборов, электроники, компьютеров до производителей транспортных средств и оборудования.

В периметр ВДО в рамках исследования включены эмитенты третьего и второго уровней листинга с кредитным рейтингом до А включительно и объемом эмиссии до ₽2 млрд.

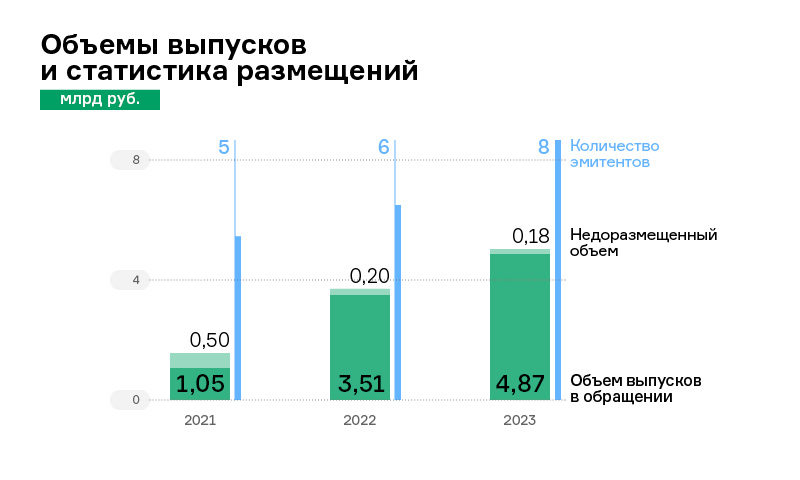

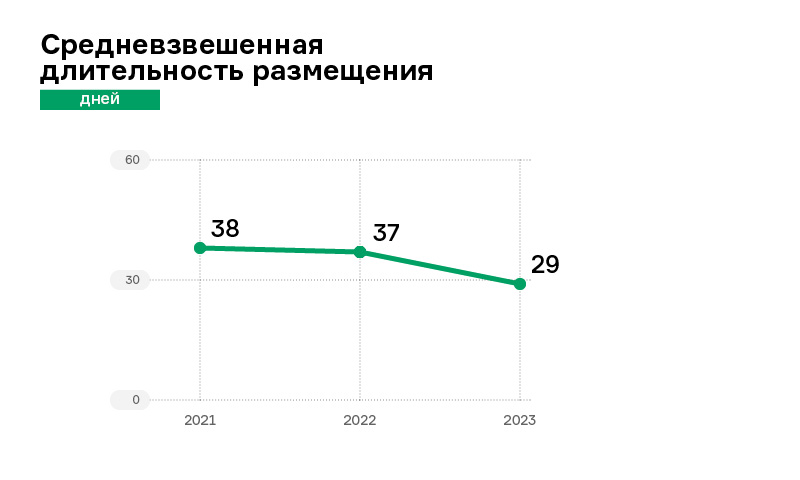

Со стороны инвесторов также наблюдается рост интереса к инвестициям в компании с наукоемким производством. Если в 2021 году доля неразмещенных облигаций составляла практически треть от общего заявленного объема (32%), то в 2023-м почти все выпущенные бумаги были выкуплены частными инвесторами. Средневзвешенная длительность размещения за три года сократилась с 38 дней в 2021 году до 29 дней в 2023-м.

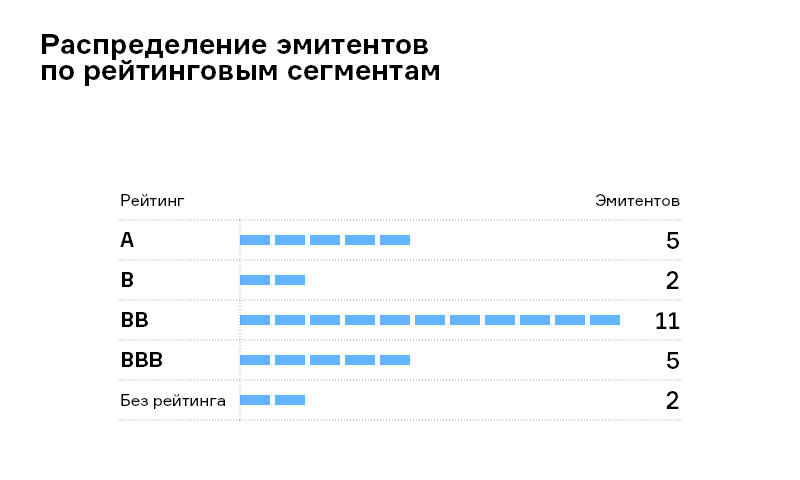

Большинство эмитентов, представляющих сектор наукоемкого машиностроения, входят в рейтинговый сегмент BB, при этом половина из них включены в сектор роста, что также оказывает поддержку компаниям на рынке долгового капитала.

29 февраля в послании Федеральному собранию президент России Владимир Путин заявил, что объем инвестиций в ключевых отраслях России должен вырасти на 70% к 2030 году, а вложения государства и бизнеса в научные исследования — увеличиться вдвое и достигнуть 2% ВВП.

В 2023 году сильнее всего выросли инвестиции в выпуск металлоизделий и компьютеров, по данным Росстата.

Долговой рынок способствует росту машиностроительного производства

Прошлый год показал рост как на фондовом рынке в целом, так и на рынке облигаций. Общий объем размещений в 2023 году составил ₽4,1 трлн (без учета однодневных, ипотечных и структурных облигаций) против ₽1,9 трлн в 2022 году. В этом исследовании мы сфокусировались на отдельном сегменте рынка — высокодоходных облигациях, в частности эмитентах, которые являются технологичными производственными компаниями с научным потенциалом.

По данным Министерства экономического развития, по итогам января — сентября 2023 года рост машиностроительного производства (ОКВЭД 26-30) в годовом сравнении составил 22,4%, что стало максимальным результатом за многолетний период. В последний раз более высокий результат в январе — сентябре наблюдался в 2010–2011 годах. По итогам всего 2023 года динамика машиностроительного комплекса составила 21,1%.

По последним данным Росстата, существенно увеличился и оборот продаж: с ₽10,1 трлн по итогам 2022 года до ₽12,9 трлн по итогам 2023 года. Прирост подтверждается и динамикой размещений на облигационном рынке.

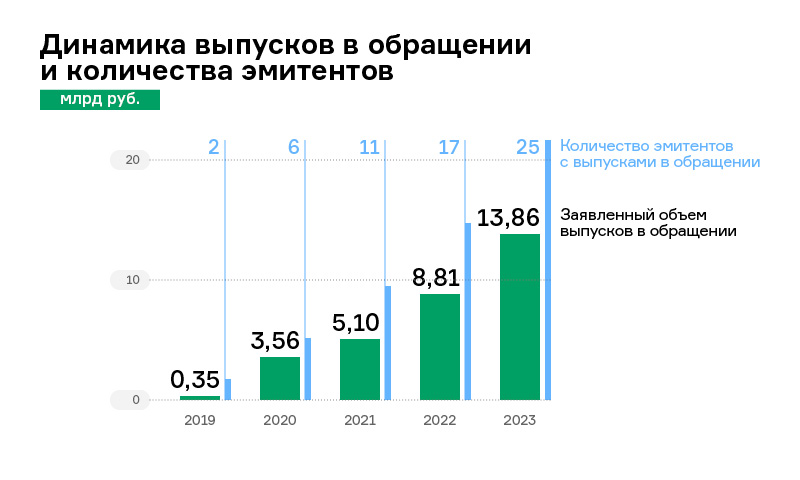

Если еще пять лет назад на рынке ВДО было лишь два представителя этого сектора, то сегодня их число превысило 20, а объем в обращении в 2023 году стал рекордным, увеличившись в сравнении с прошлым годом на 57%. Как итог, сегодня на рынке ВДО представлено 25 эмитентов, специализирующихся на наукоемком машиностроении, общим объемом в обращении в сумме ₽13,86 млрд.

Динамика выпусков в обращении и количества эмитентов, 2019–2023 годы

Среди общего количества эмитентов почти половина — это представители сектора роста, основная задача которого — содействие привлечению инвестиций компаниями малой и средней капитализации. Напомним, что представители сектора роста получают поддержку в виде предоставления субсидий для компенсации части затрат на организацию выпуска, получение кредитного рейтинга, а также по выплаченному купонному доходу по облигациям.

Кроме того, подразумеваются и иные меры поддержки: например, участие МСП Банка в качестве якорного инвестора или гарантии со стороны Корпорации МСП на основной долг по облигациям и купонным выплатам.

Для инвестора такие компании являются более надежными с точки зрения инвестирования, дефолтные риски минимизируются поддержкой эмитентов со стороны МСП Банка или Корпорации МСП.

Количество эмитентов в разбивке по секторам ценных бумаг, шт.

РИИ — рынок инноваций и инвестиций. Основная задача сектора — содействие привлечению инвестиций, прежде всего в развитие малого и среднего предпринимательства инновационного сектора российской экономики.

Основная задача сектора роста — содействие привлечению инвестиций компаниями малой и средней капитализации.

Подавляющее большинство технологичных компаний с наукоемким производством в ВДО — представители рейтингового сегмента BB.

Количество эмитентов в разбивке по рейтинговым сегментам, шт.

Развитие отрасли на долговом рынке подтверждается и тем, что размещенные выпуски в большинстве находят своих инвесторов. Если в 2021 году процент неразмещенных облигаций достигал отметки 32%, то в 2023-м практически все выпущенные бумаги были выкуплены рынком.

Объемы выпусков и статистика размещений, млн руб., 2021–2023 годы

Сократилась и длительность размещения выпусков. Так, в 2023 году средневзвешенная длительность размещения составила 29 дней, в то время как в 2021-м выпуски в среднем размещались более чем месяц. А если же брать отдельные выпуски, то некоторые из них и вовсе размещались за один день.

Средневзвешенная длительность размещения, дни

Как инвестировать в наукоемкое машиностроение частному инвестору

В 2024 году на текущий момент среди технологических компаний с наукоемким потенциалом два эмитента разместили свои облигации — НПП «Моторные технологии» и «Завод КриалЭнергоСтрой». Выпуски пользуются повышенным спросом со стороны инвесторов: обе бумаги были размещены полностью одним днем, средневзвешенная доходность составляет 19–20% (спред к ключевой ставке — 3–4 п.п.), а котировки достигают значений выше номинала.

НПП МоторныеТехно-001Р-04

- ISIN: RU000A107TD3

- Дата погашения: 13.02.2029

- Оферта: 17.02.2026

- Доходность к оферте: 18,96%

- Купон: постоянный 18%

- Накопленный купонный доход: ₽17,26

- Цена облигации: 100,4%

- Дюрация: 1,63

- Рейтинг: «Эксперт РА» ruBB-

- Организатор размещения: «Риком-траст», МСП Банк

Завод КЭС-001Р-05

- ISIN: RU000A107U40

- Дата погашения: 15.02.2029

- Доходность к погашению: 20,19%

- Купон: постоянный 19%

- Накопленный купонный доход: ₽17,18

- Цена облигации: 100,4%

- Дюрация: 2,60

- Рейтинг: НКР BB-

- Организатор размещения: «ИВА Партнерс»

В марте 2024 года состоится размещение облигационного выпуска ведущего производителя на рынке хроматографии ООО «ХРОМОС Инжиниринг». Потенциал эмитента на фондовом рынке усиливает и тот факт, что производственные компании с наукоемкой базой имеют большую значимость для страны ввиду курса на импортозамещение и поддержку отечественных предприятий. Разработки «ХРОМОС Инжиниринг» заменили импортные приборы в области хромотографии ушедших с рынка мировых марок: Siemens, Yokogawa, ABB, Emerson, Shimadzu, Agilent, PerkinElmer.

ООО «ХРОМОС Инжиниринг», выпуск БО-01

- Размещение: 28.03.2024

- Открытая подписка

- Объем — ₽500 млн

- Купон — 18,25% годовых с 1 по 12 купон, далее предусмотрена безотзывная оферта с возможным пересмотром ставки

- Доходность (YTM) к оферте — 19,86% годовых, дюрация к оферте — 0,91

- Купон: ежемесячно

- Срок обращения: 1440 дней

- Амортизация: по 10% в даты 36, 39, 42, 45 купонов, 60% — в дату окончания 48 купонного периода

- Рейтинг: «Эксперт РА» BB

- Организатор размещения: инвестиционная компания «Юнисервис Капитал»

- Соорганизатор и якорный инвестор: МСП Банк

Мы отмечаем тенденцию роста присутствия наукоемкого производства на долговом рынке. Отрасль является перспективным направлением среди холдеров, и есть основания полагать, что выпуски сектора будут конкурентными в 2024 году среди других эмитентов.

Материалы к статье