В «Синаре» предсказали выплату в мае — августе дивидендов на ₽3,5 трлн

В «Синаре» предсказали 3,5 трлн рублей дивидендов в России в апреле — августе

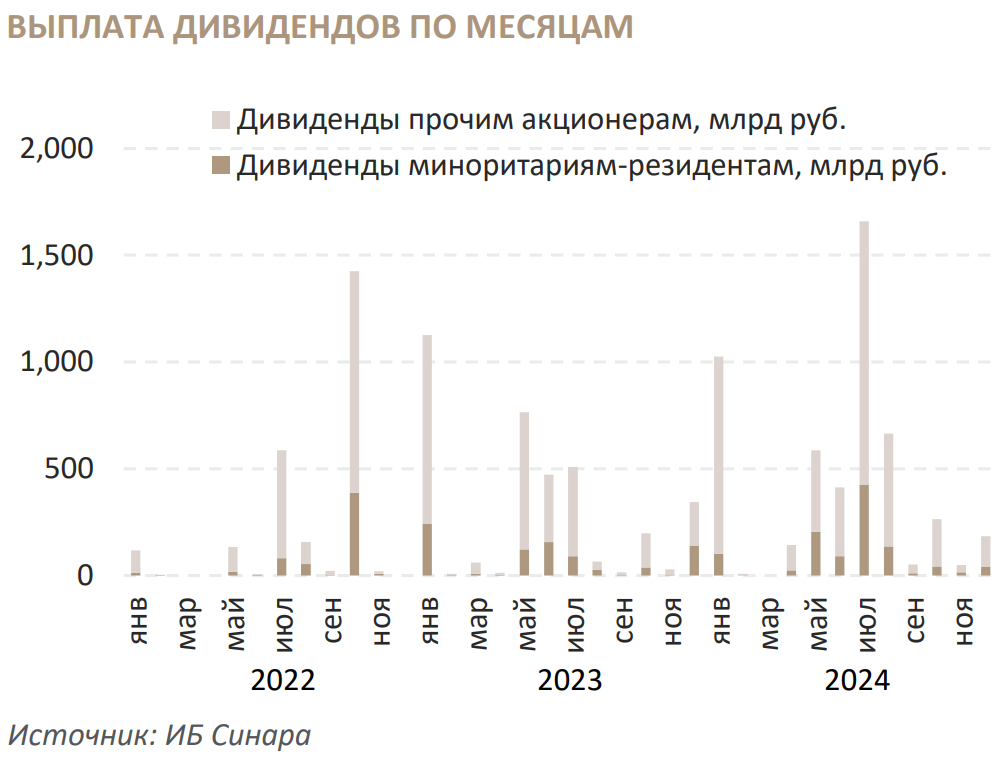

Новый дивидендный сезон стартует в России в мае и продлится до августа. За это время российские публичные компании выплатят в виде дивидендов владельцам своих акций около ₽3,5 трлн, подсчитали аналитики банка «Синара». Об этом говорится в стратегии на второй квартал 2024 года под названием «Купи, но не сейчас» (есть в распоряжении «РБК Инвестиций»).

В начале 2024 года компании уже выплатили более ₽1 трлн дивидендов, после чего рынок попал в «дивидендный штиль», который продлится до мая почти без исключений, рассказали в банке. Однако уже в мае акционерам будет выплачен еще почти ₽1 трлн дивидендов.

Объем выплат дивидендов в России по месяцам, млрд руб.

Часть выплаченных дивидендов вернется на рынок в рамках процесса реинвестирования, что вновь поддержит рынок акций в конце мая, полагают аналитики. Из общей суммы дивидендов 20–25% получат частные инвесторы, обычно они вкладывают половину таких доходов обратно в рынок акций. Таким образом, этим летом дополнительный приток, сформированный за счет дивидендных выплат, может составить примерно ₽500 млрд, что эквивалентно десяти среднедневным объемам торгов в секции акций на Московской бирже.

Наибольшую дивидендную доходность в ближайший год, по оценке экспертов банка, могут принести привилегированные акции компаний «Сургутнефтегаз» (SNGSP), ТМК (TRMK), «Северсталь» (CHMF), «Россети Московский регион» (MSRS) и ЛУКОЙЛ (LKOH).

Топ-15 эмитентов по дивидендной доходности на 12 месяцев вперед

В целом аналитики «Синары» ожидают сохранения позитивной динамики на российском рынке акций и роста индекса Мосбиржи (IMOEX) к концу года до 3750 пунктов. С начала года индекс Мосбиржи прибавил 7%, до рассчитанного справедливого значения на конец 2024 года ему предстоит вырасти еще на 14%. При этом эксперты ожидают, что средний по году курс пары USD/RUB составит ₽89,5, а средняя цена нефти Brent — $85 за баррель.

Росту рынка, помимо выплаты дивидендов, будет способствовать обмен заблокированными активами с нерезидентами и возможное смягчение денежно-кредитной политики. Планирующийся обмен активами должен обеспечить дополнительный приток денег на российский рынок акций. В рамках обмена около ₽100 млрд могут перейти с нерезидентских счетов С к частным инвесторам с последующим частичным реинвестированием обратно в российские акции. Общий приток средств на рынок, включая реинвестирование дивидендных выплат, может достичь 12 среднедневных объемов торгов на Мосбирже, что окажет рынку акций ощутимую поддержку в среднесрочной перспективе.

Позитивными факторами могут стать подорожание нефти и хорошая корпоративная отчетность, а также выкуп у акционеров недружественных стран долей в российских компаниях. Среди потенциальных препятствий для роста эксперты назвали геополитические вызовы, усиление налоговой нагрузки, высокие ставки в рублях и отток денег.

Эксперты также отметили риски возникновения навеса продаж акций и увеличения налоговых сборов. Ряд компаний еще не завершили процесс редомициляции в Россию, поэтому остаются риски навеса: большое число российских инвесторов, купивших бумаги за рубежом, захотят продать их на Мосбирже, полагают в банке. Проблемы того же рода возникли в связи с президентским указом № 199, разрешающим сделки (операции) любых паевых фондов, включая те, в число пайщиков которых входят нерезиденты, с ценными бумагами стратегических предприятий, указали в «Синаре».

Риск также представляют озвученные главой государства инициативы, подразумевающие увеличение бюджетных расходов. Это грозит, вероятно, ростом налоговых сборов (через переход к прогрессивной шкале), а значит, уменьшением прибыли и дивидендных выплат компаний и даже снижением притока денег розничных инвесторов.

Материалы к статье