Группа «Элемент» запланировала провести IPO на СПБ Бирже не позже июня

Группа «Элемент» проведет IPO на СПБ Бирже не позже июня

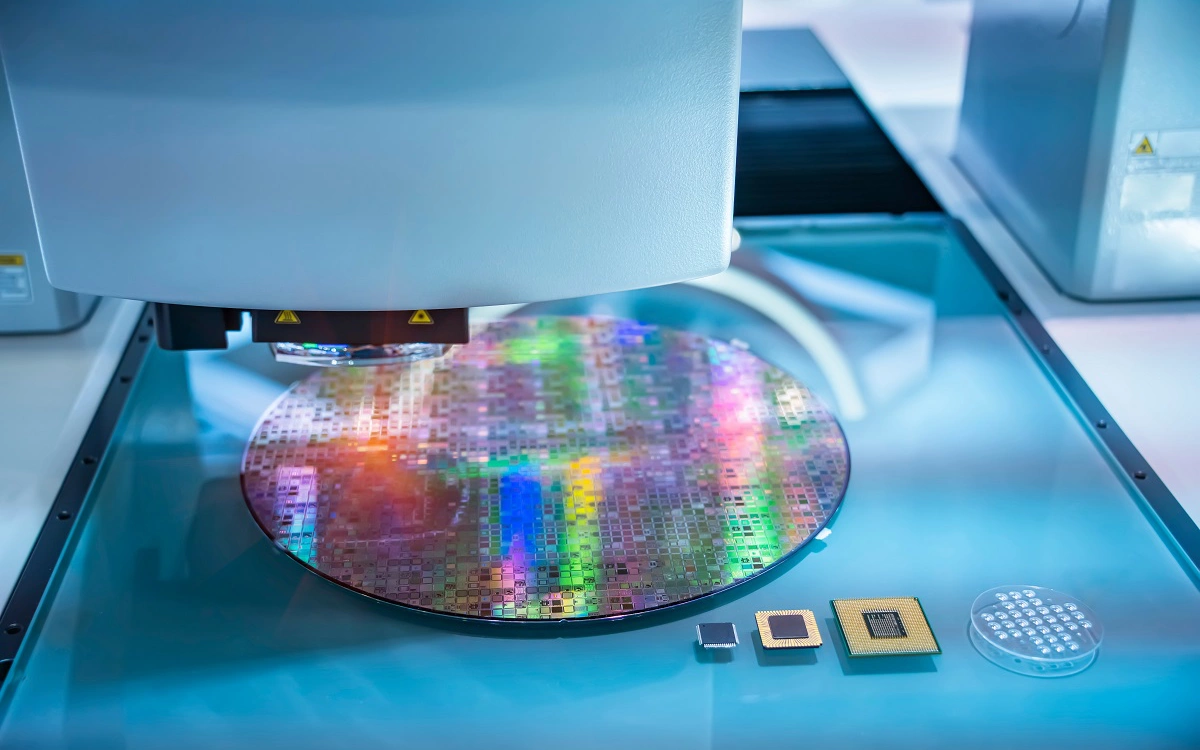

Группа «Элемент», лидирующая на российском рынке производителей микрочипов, объявила о планах провести первичное публичное размещение на СПБ Бирже. «Элемент» ожидает, что акции компании будут включены биржей в котировальный список первого уровня. Листинг и начало торгов акциями «Элемента» ожидаются во второй половине мая — начале июня 2024 года.

«Элемент» станет первой публичной компанией среди разработчиков и производителей радио- и микроэлектроники в России, говорится в пресс-релизе компании (есть у «РБК Инвестиций»). Ожидается, что по результатам IPO доля акций в свободном обращении (free-float) составит не менее 10%.

В рамках IPO инвесторам будут предложены исключительно акции дополнительного выпуска. Основные акционеры компании не планируют продавать принадлежащие им бумаги.

«Привлеченные в ходе IPO средства будут направлены на финансирование программы развития, которая предполагает расширение действующих и создание новых производств, поддержку запуска новых продуктов в перспективных высокомаржинальных сегментах и экспансию на международные рынки», — говорится в сообщении «Элемента».

Участие в IPO будет доступно квалифицированным и неквалифицированным инвесторам.

Компания и ее основные акционеры примут на себя обязательства, связанные с ограничением на размещение новых акций и отчуждение уже размещенных бумаг в течение 180 дней с даты начала торгов акциями на СПБ Бирже. В рамках IPO предусмотрен механизм стабилизации на срок до 30 дней после начала торгов.

«РБК Инвестиции» узнали о планах группы компаний «Элемент» выйти на IPO еще в середине апреля. Тогда источники сообщили, что площадкой для размещения станет СПБ Биржа. Особенностью этого IPO является то, что головное юрлицо группы — АО «Элемент» — находится под блокирующими санкциями США. Более того, под ограничительные меры подпали его некоторые дочерние предприятия, например один из крупнейших в России производителей микросхем завод «Микрон».

Потенциальный размер IPO может составить до ₽15 млрд, но финальная оценка бизнеса будет зависеть от конъюнктуры рынка, сообщал один из собеседников «РБК Инвестиций». По словам начальника аналитического отдела ИК «Риком-Траст» Олега Абелева, справедливая оценка ГК «Элемент» находится в пределах ₽120–130 млрд. Инвестиционный стратег УК «Арикапитал» Сергей Суверов считает, что в ходе первичного размещения «Элемент» могут оценить в ₽100–150 млрд.

Один из источников «РБК Инвестиций» указывал, что ГК «Элемент» рассматривала «все возможные варианты площадок», но выбрала СПБ Биржу, так как посчитала условия, предложенные ею, оптимальными. Другой источник подчеркнул, что площадка находится на пике своей технологической формы и у нее есть вся необходимая инфраструктура для листинга.

Генеральный директор СПБ Биржи Евгений Сердюков в интервью «РБК Инвестициям» оставил планы «Элемента» выйти на IPO на площадке без комментариев. При этом саму группу Сердюков назвал «очень серьезным игроком», добавив, что на ее долю приходится больше половины отечественного рынка микроэлектроники.

«В случае если ГК «Элемент» примет решение о размещении ценных бумаг, причем неважно, на какой площадке будет первичное размещение, весь фондовый рынок России получит ценную бумагу отрасли, которая стратегически важна для России и которая не была представлена на нашем фондовом рынке», — сказал Сердюков.

Группа компаний «Элемент» образована в результате слияния активов «Ростеха» и АФК «Система» в сфере микроэлектроники. Сделка между ними была закрыта в 2019 году. По данным на 2024 год, в совместное предприятие входит более 30 компаний. Предприятия «Элемента» занимаются производством интегральных микросхем, полупроводниковых приборов, силовой электроники, модулей, корпусов для микросхем и контактирующих устройств, а также радиоэлектронной аппаратуры.

Согласно финансовому отчету по МСФО за 2023 год, выручка ГК «Элемент» выросла на 46% год к году, до ₽35,8 млрд на счет роста спроса на российскую электронную компонентную базу. EBITDA в прошлом году выросла на 68%, до ₽8,7 млрд. Чистая прибыль увеличилась на 93%, до ₽5,3 млрд.

Материалы к статье