Акции ВТБ, индекс Мосбиржи, отчетность «ФосАгро»: дайджест инвестора

Опубликован календарь российского инвестора на 27 мая

Акции ВТБ

Прибыль ВТБ по итогам 2024 года может составить около ₽500 млрд, сообщил в интервью «Фонтанке» президент — председатель правления кредитной организации Андрей Костин.

«Мы были российским банком номер один в работе на западных рынках. Практически ни одно западное размещение акций или ценных бумаг, облигаций не происходило без участия банка ВТБ. Всего этого мы лишились. Но сумели перенастроить бизнес, и в результате за 2023 год банк заработал рекордную прибыль — больше ₽432 млрд. Этот год будет еще более успешным: мы прогнозируем прибыль ближе к ₽500 млрд», — сказал он.

Кроме того, в ответ на вопрос «Фонтанки» о дивидендах Андрей Костин не исключил, что ВТБ может выплатить дивиденды по итогам 2024 года. Впервые о такой возможности он заявил несколько дней назад.

«Я не исключаю возможности выплаты дивидендов по итогам текущего года, это будет понятнее ближе к концу года, скорее всего. Но мы понимаем, что нам нужно вернуться к практике выплаты дивидендов, и будем стремиться это сделать», — сказал Андрей Костин в пятницу, 24 мая, в ходе диалога о бизнесе с состоятельными клиентами банка, его слова приводил ТАСС.

Ранее в ВТБ планировали вернуться к дивидендам в 2026 году, выплатив прибыль по итогам 2025 года.

Акции ВТБ на словах Андрея Костина в пятницу подскочили более чем на 3%, однако затем начали снижаться, отыгрывая общий негативный настрой на рынке. В итоге бумаги банка завершили день в минусе на 2,26% — на уровне ₽0,02201 за акцию.

Индекс Мосбиржи

Российский рынок завершил минувшую неделю в значительном минусе, потеряв за это время 3,01%. По итогам пятницы индекс Мосбиржи составил 3396,5 пункта. Это минимальный уровень с 5 апреля.

На рынке Мосбиржи наблюдается коррекция, вызванная рядом факторов, пишет директор по стратегии «Финама» Ярослав Кабаков:

- ожидания дальнейшего ужесточения денежно-кредитной политики ЦБ. Есть вероятность, что на заседании 7 июня регулятор может повысить ставку до 17%. «Доходности по ОФЗ растут, и логично было бы ожидать снижения на фондовом рынке», — отметил Ярослав Кабаков;

- опасения, связанные с обсуждаемыми налоговыми изменениями;

- укрепление рубля. «Рынок явно не ожидал такого укрепления национальной валюты. Укрепление рубля бьет по акциям экспортеров», — пояснил эксперт.

За прошедшую неделю доллар снизился по отношению к рублю на 1,57% — с ₽90,95 до ₽89,525. Российская валюта обновляет многонедельные пики после заявлений ЦБ РФ о вероятном сохранении жестких монетарных условий и даже возможности еще одного повышения процентной ставки в этом году, отметили аналитики ИК «ВЕЛЕС Капитал». В инвесткомпании считают, что на этом фоне и при прочих равных рубль может развить рост в район ₽88,50.

На прошедшей неделе зампред Банка России Алексей Заботкин сообщил, что регулятор может пойти на повышение ключевой ставки вместо ее сохранения на текущем уровне. «Я думаю, что альтернативный сценарий будет предметно рассматриваться и на июньском заседании», — сказал он.

Среди факторов, оказывающих давление на российский фондовый рынок, Ярослав Кабаков также назвал отказ от выплаты дивидендов в «Газпроме», оказавший значительное влияние на настроения инвесторов, IPO «Элемента», которое оттягивает с рынка свободную ликвидность.

Руководитель направления информационно-аналитического контента «Альфа-Инвестиций» Василий Карпунин отметил, что индекс Мосбиржи остановился ровно на нижней границе растущего тренда. Если сегодня он закрепится под отметкой 3385 пунктов, то возможно снижение к следующим уровням поддержки 3280–3310 пунктов.

Отчет «ФосАгро»

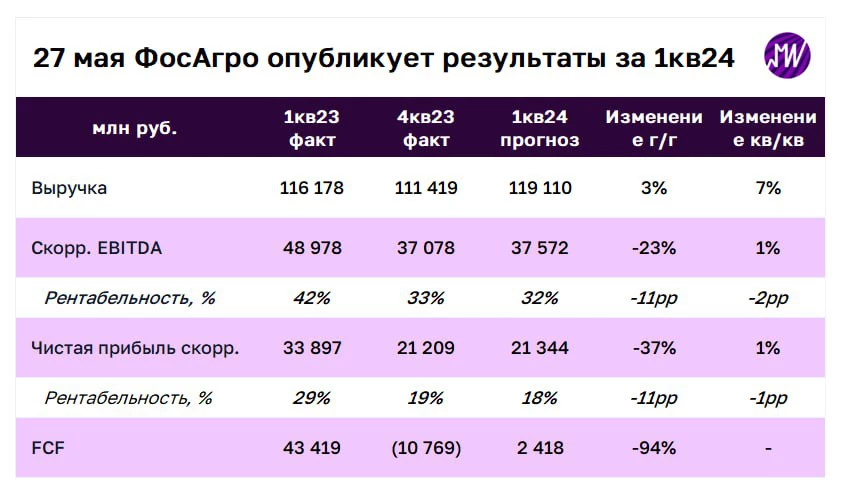

27 мая «ФосАгро» опубликует финансовые результаты за первый квартал 2024 года. По мнению аналитиков «БКС Мир инвестиций», результаты компании за первый квартал этого года могут быть ниже, чем за аналогичный период прошлого года.

По оценкам экспертов, чистая прибыль может упасть на 36,8% по сравнению с тем же периодом 2023 года, до ₽20,2 млрд, из-за падения цен на удобрения. Аналитики телеграм-канала «Мои инвестиции» ожидают снижения скорректированной прибыли на 37%, до ₽21,3 млрд.

При этом в БКС отметили, что свободный денежный поток (FCF) должен быть лучше, чем в четвертом квартале 2023 года. В канале «Мои Инвестиции» ожидают, что показатель по итогам квартала составит ₽2,4 млрд. В предыдущем квартале компания сообщила об отрицательном FCF в размере 10,77 млрд.

Согласно дивидендной политике, «ФосАгро» направляет на выплату инвесторам от 50% до более чем 75% от консолидированного свободного денежного потока по МСФО. При этом размер объявленных дивидендов не должен быть ниже 50% от скорректированной чистой прибыли за год. Решение по дивидендам еще не принято, в БКС считают, что выплаты могут возобновиться. В целом аналитики брокера сохраняют позитивный взгляд в среднесрочной перспективе на бумаги «ФосАгро» из-за возобновления дивидендных выплат.

Аналитики телеграм-канала «Мои инвестиции» подсчитали, что в случае выплаты 50% от скорректированной чистой прибыли размер дивиденда за первый квартал 2024 года может составить ₽82 на акцию, что дает 1,3% дивдоходности. Эксперты сохраняют осторожный взгляд на «ФосАгро», поскольку бумаги компании торгуются с премией к зарубежным аналогам.

Последний раз «ФосАгро» выплачивала дивиденды за девять месяцев 2023 года в размере ₽291 на акцию.

Последний день покупки акций под дивиденды

Дивидендная доходность указана с учетом цены закрытия торгов 24 мая.

«НПО Наука». Дивиденды на каждую акцию — ₽7,2. Дата выплаты — 11 июня. Доходность — 1,07%.

РосДорБанк. Дивиденды на каждую акцию — ₽15,85. Дата выплаты — 11 июня. Доходность — 7,69%.

Корпоративные события

- «ФосАгро»: финансовые результаты за первый квартал 2024 года.

- МТС Банк: финансовые результаты за первый квартал 2024 года по МСФО.

- SFI: финансовая отчетность по МСФО за первый квартал 2024 года.

- «СК «Росгосстрах», «Газ-Сервис», «Газ-Тек»: заседания советов директоров. В повестке — вопрос дивидендов.

- «Сегежа»: ГОСА. В повестке — вопрос дивидендов.

- Henderson: день инвестора.

Другие важные события

- В Москве откроется международный финансово-экономический форум БРИКС.

- Банк России опубликует информационно-аналитический материал «О развитии банковского сектора РФ».

- США: День поминовения. Биржи NYSE, NASDAQ не работают. Торги фьючерсами на индексы на CME проводятся до 20:00 мск, фьючерсами на нефть — до 21:30 мск.

- Великобритания: Банковский выходной. Биржи не работают.

- Германия: индекс экономических ожиданий IFO, май — 11:00 мск.

- Германия: индекс делового климата IFO, май — 11:00 мск.

- США: президент ФРБ Нью-Йорка Джон Уильямс выступит с речью — 20:45 мск.

Как завершилась предыдущая торговая сессия

- Индекс Мосбиржи: 3396,5 (-1,34%)

- Индекс РТС: 1195,58 (-0,77%)

- S&P 500: 5304,72 (+0,7%)

- Dow Jones Industrial Average: 39 069,59 (+0,01%)

- NASDAQ Composite: 16 920,79 (+0,1%)

Материалы к статье