Когда Сбербанк закроет дивидендный гэп и что будет с его акциями

Эксперты РБК дали прогноз по акциям и дивидендам Сбербанка

Что случилось

Акции Сбербанка рухнули на фоне дивидендного гэпа. Обыкновение акции кредитной организации на минимуме снижались на 9,93%, до ₽285,22, привилегированные — на 9,98%, до ₽285,16. В среду, 10 июля, акции компании последний день торговались с дивидендами. К 11:00 мск падение немного замедлилось и составило 8,74% по обыкновенным акциям (до ₽289,01) и 8,71% — по привилегированным (до ₽289,18).

За 2023 год инвесторы «Сбера» получат рекордные дивиденды. Акционеры банка утвердили выплату ₽33,3 на одну обыкновенную и одну привилегированную акцию. Общая сумма выплат составит ₽752 млрд, что соответствует 50% от чистой прибыли банка за прошлый год. Дивидендная доходность по цене закрытия 10 июля, то есть накануне дивидендной отсечки, составляла 10,5% для обыкновенных и привилегированных бумаг.

Предыдущий рекорд по размеру дивидендов банка был установлен в 2023 году. Тогда наблюдательный совет рекомендовал выплатить за 2022 год ₽565 млрд, или по ₽25 на акцию.

Когда закрытие дивидендного гэпа Сбербанка

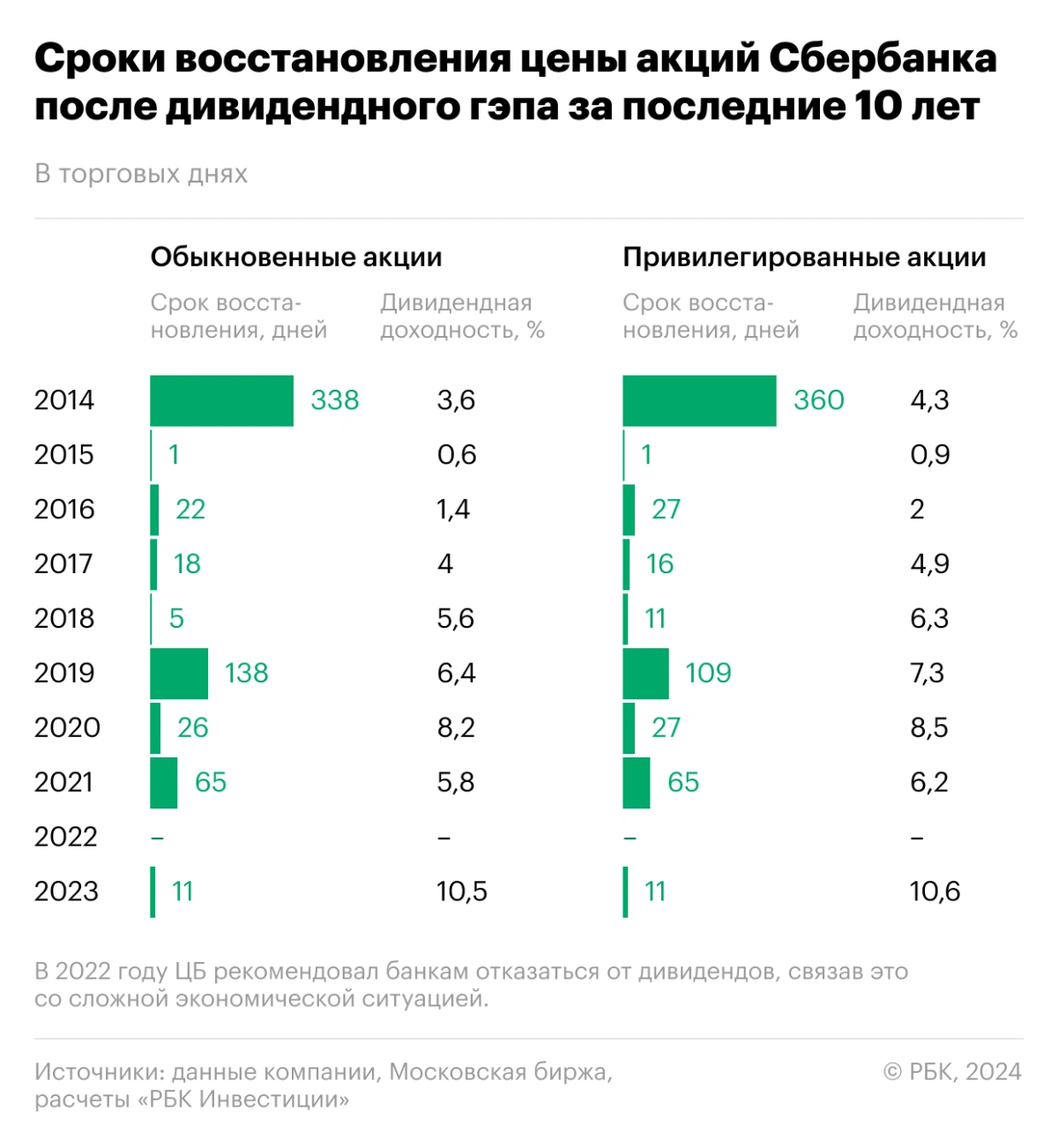

Комментируя статистику прошлых лет, опрошенные аналитики «РБК Инвестиций» говорят, что в среднем Сбербанку требуется около 35 торговых дней для закрытия дивидендного гэпа. Хотя цифры год от года существенно разнятся. По данным ФГ «Финам», в 2023 году на закрытие дивидендного гэпа банку потребовалось всего 11 торговых дней, в 2021 году — 65 дней, в 2020 году — 26 дней, в 2019 году — 138 дней.

«РБК Инвестиции» самостоятельно собрали данные о том, как долго закрывались дивидендные гэпы по обыкновенным и привилегированным акциям «Сбера» на протяжении последних десяти лет. Сроки восстановления приведены без учета выходных дней, то есть только в торговых днях.

Сроки восстановления цены акций Сбербанка после дивидендного гэпа за последние 10 лет

Часть аналитиков считает, что в этом году на закрытие дивидендного гэпа «Сберу» потребуется больше времени, чем в прошлом году, но сам срок закрытия не превысит среднего показателя. Во внимание стоит принять тот факт, что с локального пика в мае (3521,72 пункта) индекс Мосбиржи потерял около 16% и на рынке наблюдается волатильность, говорит аналитик «Цифра брокер» Полина Щукина. Она отмечает, что в прошлом году настроения на фондовом рынке были более оптимистичные, поэтому акции компании восстановились быстрее. По оценкам Щукиной, закрытие гэпа может занять до месяца, но срок зависит от рыночной конъюнктуры.

По мнению аналитика «Альфа-Инвестиций» Игоря Галактионова, при стабильном внешнем фоне акции могут восстановиться за 35 рабочих дней. Аналогичную оценку в 30–35 торговых дней дает аналитик ФГ «Финам» Игорь Додонов. При этом он отмечает, что акции «Сбера» подвержены влиянию общерыночных настроений. Они, по словам аналитика, сейчас не самые благоприятные из-за ожидания ужесточения монетарной политики ЦБ, перспективы роста налогов для российский компаний, сохраняющихся повышенных геополитических рисков. Это, по словам Додонова, может затормозить процесс закрытия гэпа.

В то же время в пользу закрытия гэпа играют ожидания по будущим дивидендам. «Здесь у «Сбера» все в порядке — наши прогнозы и комментарии менеджмента предполагают дальнейшее увеличение прибыли банка в 2024 году, что позволяет рассчитывать на дальнейшее наращивание дивидендных выплат», — говорит Додонов.

Как отмечает эксперт, многие инвесторы Сбербанка могут захотеть реинвестировать полученные дивиденды в те же бумаги, что будет оказывать им поддержку. Щукина также вспоминает, что в апреле этого года акции Сбербанка достигли максимума за последние два года на фоне заявлений главы правительства о дивидендах в банковском секторе.

Некоторые аналитики настроены более скептично по поводу сроков закрытия гэпа. Персональный брокер инвестиционного банка «Синара» Константин Топольский обращает внимание на то, что Сбербанк закрывал дивидендный гэп за три-четыре недели в периоды положительного тренда по индексу Мосбиржи. «Сейчас рынок находится в стадии коррекционного движения, поэтому дивидендный гэп может в этот раз закрываться дольше, а именно два-три месяца», — говорит Топольский.

Инвестиционный стратег ИК «Алор Брокер» Павел Веревкин тоже сомневается, что в этот раз «все будет так же гладко». По прогнозу брокера, гэп в текущем году будет закрыт ближе к середине осени.

«Все же 16%-ная ключевая ставка и риски ее роста до 18–20% в нашей экономике бывают довольно редко. Поэтому игнорировать текущие макроэкономические факторы и опираться только на статистику прошлых лет с другой макроэкономической средой в корне неверно», — полагает он.

Веревкин не ожидает значительного увеличения дивидендов по итогам 2024 года, поэтому мотивации у инвесторов к быстрому закрытию гэпа, по его мнению, не будет.

Опрошенные «РБК Инвестициями» аналитики говорят, что гэп по обыкновенным и привилегированным акциям Сбербанка будет закрываться со схожей скоростью. Это связано с тем, что разница в стоимости бумаг незначительная. Додонов отметил, что обыкновенные акции обладают более высокой ликвидностью и поэтому имеют шансы несколько опередить привилегированные акции по темпам восстановления после отсечки.

Прогнозы по дивидендам Сбербанка за 2024 год

Согласно дивидендной политике, Сбербанк направляет на дивиденды 50% чистой прибыли по МСФО. Исходя из этого, аналитики дают следующие прогнозы дивидендам банка за 2024 год:

- инвестиционный стратег ИК «Алор Брокер» Павел Веревкин: прогноз по прибыли — ₽1,45–₽1,5 трлн, дивиденд — ₽32-33 на акцию;

- аналитик «Цифра брокер» Полина Щукина: прогноз по прибыли и дивидендам — на уровне прошлого года (₽1,5 трлн, ₽33,3 на акцию);

- старший аналитик инвестиционного банка «Синара» Ольга Найденова: прогноз по прибыли — ₽1,613 млрд, дивиденд — ₽35,6 на акцию;

- аналитик «Альфа-Инвестиций» Игорь Галактионов: прогноз по прибыли — ₽1,6 трлн, дивиденд — ₽36 на акцию.

За шесть месяцев 2024 года чистая прибыль Сбербанка по РСБУ достигла ₽768,7 млрд, за июнь показатель составил ₽140,3 млрд (в мае было ₽133,4 млрд). Рентабельность капитала за шесть месяцев составила 22,9%. Чистый процентный доход вырос на 16,9%, до ₽1244,17 млрд. Чистый комиссионный увеличился на 9,7%, до ₽353,8 млрд.

Глава Сбербанка Герман Греф в разговоре с журналистами на Финансовом конгрессе Банка России, который проходил с 3 по 5 июля, не выразил уверенности в росте прибыли банковского сектора по итогам 2024 года. «Я не готов делать предсказания ни по прибыли «Сбера», ни по прибыли банковской системы. Очень многие банки говорят о том, что у них в этом году прибыльность будет ниже, чем в прошлом году, поэтому я не такой большой оптимист в части превышения результатов прошлого года. Посмотрим», — прокомментировал Греф прогноз ЦБ по росту прибыли банков в 2024 году.

Прогнозы по акциям Сбербанка

«Синара» установила целевую цену для обыкновенных акций Сбербанка на уровне ₽355 за бумагу до конца года. Аналитики полагают, что бумаги поддержат устойчивая прибыль и основной доход.

Игорь Додонов из «Финама» сохраняет рейтинг «покупать» для обыкновенный и привилегированных акций «Сбера» с целевой ценой ₽348,5 для обоих типов бумаг.

«Алор Брокер» имеет нейтральный взгляд на бумаги банка, целевая цена находится на пересмотре. В «Цифра брокер» на горизонте 12 месяцев ожидают роста до ₽350 за обыкновенную акцию.

Материалы к статье