Отчет «Сбера», индекс Мосбиржи, дивиденды «ФосАгро», цены газа: дайджест

Опубликован календарь российского инвестора на 8 августа

Отчетность Сбербанка

Сбербанк утром в четверг опубликует отчетность по МСФО за второй квартал 2024 года.

«Мы ожидаем, что отчет за второй квартал и первое полугодие 2024 года будет традиционно сильным», — отметил инвестиционный стратег УК «Арикапитал» Сергей Суверов.

Эксперт ожидает роста розничного кредитного портфеля более чем на 5%. Он пояснил свои ожидания тем, что в условиях повышенных процентных ставок именно в «Сбере» предпочитают рефинансироваться многие заемщики. Кроме того, в рознице особенно активно росла ипотека в связи с завершением льготных программ. Сергей Суверов также ожидает роста средств физлиц на уровне 8–9% и клиентской базы.

«Рост кредитования вкупе с увеличением клиентской базы и контролем над издержками приведут к тому, что по итогам второго квартала рост прибыли может составить 7–9% год к году», — прогнозирует эксперт.

Начальник отдела экономического и отраслевого анализа ПСБ Евгений Локтюхов также ожидает от «Сбера» неплохих результатов. По его прогнозу, во втором квартале компания может нарастить чистую прибыль на 1,5% по сравнению с первым кварталом и на 6% по сравнению с аналогичным периодом 2023 года.

По итогам полугодия компания, по оценкам Локтюхова, может заработать ₽801 млрд (+9% в годовом сопоставлении).

«Полагаем, что высокий спрос на кредиты со стороны бизнеса и населения, сохранившийся во втором квартале, а также востребованность экосистемы «Сбера» перевесят влияние высоких ставок и макропруденциальных ужесточений», — считает эксперт.

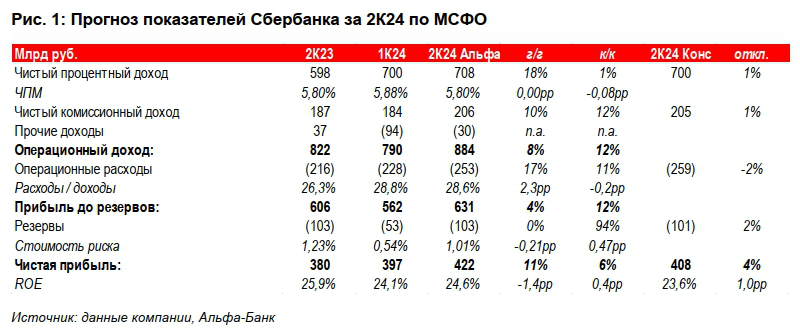

Старший аналитик Альфа-Банка Евгений Кипнис ожидает, что во втором квартале чистая прибыль Сбербанка составит ₽422 млрд, что на 11% выше, чем годом ранее, и на 6% больше, чем в первом квартале. ROE составит 24,6%.

Эксперт также прогнозирует чистый процентный доход на уровне ₽708 млрд (+18% в годовом сопоставлении) и чистый комиссионный доход ₽206 млрд (+10%).

«Наши ожидания по прибыли чуть более оптимистичны, чем консенсус-прогноз, поэтому мы ожидаем умеренно позитивной реакции рынка на раскрытие результатов», — предположил Евгений Кипнис.

Дивиденды «ФосАгро»

7 августа совет директоров производителя фосфорных удобрений и фосфатного сырья «ФосАгро» рекомендовал выплатить дивиденды по итогам второго квартала в размере ₽117 на акцию. По цене закрытия торгов 7 августа дивдоходность составила 2,1%.

Решение о дивидендах должны одобрить акционеры на общем собрании 11 сентября. Последний день для покупки акций под дивиденды — 19 сентября.

Акции «ФосАгро» (PHOR) отреагировали на новость нейтрально и по итогам торгов 7 августа прибавили 0,18%, закрывшись на уровне ₽5478 за бумагу.

Дивиденды оказались ниже ожиданий экспертов, которые предполагали, что «ФосАгро» может выделить на выплаты больший процент свободного денежного потока (FCF). Так, аналитик ИК «ВЕЛЕС Капитал» Василий Данилов предположил, что если «ФосАгро» решит вернуться к ежеквартальным выплатам дивидендов, то за второй квартал они могли бы составить ₽200 на акцию при распределении 100% FCF.

Аналитики канала «Мои Инвестиции» ожидали, что размер дивиденда за второй квартал мог составить ₽144 на акцию при выплате 75% от FCF и ₽192 — при 100% от FCF.

Свободный денежный поток (FCF) «ФосАгро» во втором квартале 2024 года значительно вырос по сравнению с прошлым кварталом, доведя показатель за первое полугодие до ₽26,6 млрд. С учетом того что в первом квартале FCF равнялся ₽1,8 млрд, за второй квартал он составил ₽24,827 млрд.

Соотношение чистого долга к показателю скорректированная EBITDA на конец полугодия составило комфортные 1,34х.

Дивидендная политика «ФосАгро» предполагает выплату не менее 50%, но не более 75% свободного денежного потока (FCF) в качестве дивидендов при чистом долге/ EBITDA в диапазоне 1х–1,5х.

Согласно подсчетам «РБК Инвестиций», «ФосАгро» выделила на дивиденды 61% от FCF.

Индекс Мосбиржи

Российский рынок начал торги среды снижением, к середине дня обновив минимумы с 5 июля 2023 года. Однако затем рынок развернулся, уверенно направившись вверх. Индекс Мосбиржи по итогам торгов вырос на 1,56%, до 2874,94 пункта.

«Поводом для покупок заметно подешевевших за последние несколько сессий отечественных акций стало общее существенное улучшение настроений на зарубежных фондовых площадках после недавней распродажи, а также значительный отскок цен на нефть», — отметил аналитик ФГ «Финам» Игорь Додонов.

Стоимость нефти Brent по итогам среды выросла на 2,42%, до $78,33 за баррель. Поддержку котировкам оказали данные Управления энергетической информации США (EIA), согласно которым запасы нефти в хранилищах страны на прошлой неделе сократились на 3,7 млн баррелей, до 429,3 млн баррелей. Рынок также растет на фоне опасений обострения конфликта на Ближнем Востоке.

В то же время говорить о сломе нисходящего тренда на российском рынке акций, вероятно, пока преждевременно, учитывая дефицит внутренних драйверов для роста, жесткую монетарную политику ЦБ, а также повышенную геополитическую напряженность, предупредил Игорь Додонов.

Аналогичного мнения придерживается и аналитик фондового рынка УК «Альфа-Капитал» Алина Попцова. По ее словам, фундаментальных факторов для разворота рынка к росту недостаточно. Технически среднесрочный тренд на снижение также сохраняется, тем более что пространство для снижения остается — индекс Мосбиржи еще не достиг нижней границы нисходящего канала (около 2780 пунктов), чтобы выйти на отскок.

Директор по стратегии «Финама» Ярослав Кабаков также предупредил, что индекс Мосбиржи сейчас находится в области серьезного технического сопротивления в диапазоне 2870 пунктов, образовавшегося в результате значительного гэпа вниз, произошедшего в понедельник.

Эксперт «БКС Мир инвестиций» Дмитрий Бабин, тем не менее, отмечает, что «мощный отскок индекса Мосбиржи все же увеличивает вероятность по меньшей мере более устойчивой и продолжительной восходящей коррекции». Правда, помешать ей может очередная волна распродаж на мировых рынках, которая далеко не исключена, предупредил эксперт.

Позитивная динамика на рынке акций в ближайшие дни может продолжиться, индекс Мосбиржи может преодолеть отметку 2900 пунктов, считает аналитик «Цифра брокер» Наталия Пырьева.

«Этому будут способствовать благоприятные данные по недельный инфляции, восстановление на рынке облигаций и стабилизация (после всплеска волатильности в начале недели) на международных фондовых рынках. Кроме того, инвесторы ожидают результатов Сбербанка по МСФО за второй квартал 2024 года, которые могут развеять опасения относительно перспектив роста корпоративной прибыли», — пояснила эксперт.

Рост цены газа в Европе

В ходе биржевых торгов 7 августа стоимость сентябрьского фьючерса на хабе TTF в Нидерландах в моменте выросла на 5,68%, до €38,76 за 1 куб. м, или $444,58 за 1 тыс. кубометров по текущему курсу на рынке Форекс, по данным биржи ICE Futures. Биржевая цена газа в Европе подскочила до максимума в этом году — выше этого уровня котировки в последний раз были в декабре 2023 года.

Рост цен на газ произошел на фоне новостей об атаке ВСУ на Курскую область в России. Участники рынка опасаются, что на этом фоне могут пострадать поставки российского газа через расположенную в регионе газоизмерительную станцию «Суджа». Транзитная ветка по Украине через ГИС «Суджа» в Курской области остается единственным маршрутом поставок российского газа в страны Западной и Центральной Европы.

В то же время «Оператор ГТС Украины» сообщил Reuters, что транзит газа продолжается и на четверг в ЕС ожидается транспортировка 41,6 млн куб. м газа.

Также издание Trading Economics отметило, что с 26 июля цены на природный газ в Европе выросли примерно на 20% из-за роста напряженности на Ближнем Востоке. По этой причине трейдеры также опасаются возможных перебоев в поставках. Вместе с этим давление на цены оказывают прогнозы жаркой погоды на следующей неделе, из-за которой вырастет спрос в секторе электроэнергетики.

Однако сейчас газа в европейских хранилищах достаточно — на 5 августа они были заполнены на 86,26%, примерно на таком же уровне, что и год назад.

Курсы валют

Публикуем наиболее выгодные курсы валют в обменниках Москвы на 08:20 мск по данным сервисов «Банки.ру» и «Рынок наличной валюты».

Самые дешевые наличные доллары можно купить:

- Райффайзенбанк (адреса офисов можно уточнить на сайте банка): купить доллары можно по ₽85,7, продать — по ₽79,7;

- «Синара» (ст. м. «Китай-город»): купить доллары можно по ₽86,5, продать — по ₽83.

Самые дешевые евро:

- Солид Банк (ст. м. «Беговая»): купить евро можно по ₽95,35, продать — по ₽94,5;

- Цифра банк (ст. м. «Выставочная», «Деловой центр»): купить евро можно по ₽95,6, продать — по ₽94,4.

Самые дешевые юани:

- Солид Банк (ст. м. «Беговая»): купить юани можно по ₽12,65, продать — по ₽12,15;

- Норвик Банк (ст. м. «Маяковская», «Павелецкая», «Баррикадная»): купить юани можно по ₽12,75, продать — по ₽12,5.

Последний день покупки акций под дивиденды

Дивидендная доходность указана с учетом цены закрытия торгов 7 августа.

- ADR AstraZeneca. Дивиденды на каждую акцию — $0,49. Дата выплаты — 9 сентября. Доходность — 0,6%.

- IBM. Дивиденды на каждую акцию — $1,67. Дата выплаты — 10 сентября. Доходность — 0,9%.

- Visa. Дивиденды на каждую акцию — $0,52. Дата выплаты — 3 сентября. Доходность — 0,2%.

- Wells Fargo. Дивиденды на каждую акцию — $0,4. Дата выплаты — 1 сентября. Доходность — 0,8%.

Корпоративные события

- Сбербанк: финансовые результаты по МСФО за второй квартал 2024 года.

- «Юнипро»: финансовые результаты по МСФО за шесть месяцев 2024 года.

- VK: финансовые результаты за второй квартал и первое полугодие 2024 года.

- Fix Price: операционные и финансовые результаты за второй квартал и первое полугодие 2024 года.

- VEON: финансовые результаты за второй квартал 2024 года.

- Россети Ленэнерго: финансовые результаты по РСБУ за шесть месяцев 2024 года.

Другие важные события

- Банк России опубликует Обзор рисков финансовых рынков и Мониторинг отраслевых финансовых потоков.

- Россия: объем международных резервов за неделю — 16:00 мск.

- США: количество первичных обращений за пособиями по безработице — 15:30 мск.

Как завершилась предыдущая торговая сессия

- Индекс Мосбиржи: 2874,94 (+1,56%)

- Индекс РТС: 1053,66 (+0,63%)

- S&P 500: 5199,50 (-0,77%)

- Dow Jones Industrial Average: 38 763,45 (-0,6%)

- NASDAQ Composite: 16 195,81 (-1,05%)

Материалы к статье