Инвестировать в инвестора: интересны ли сейчас акции холдинга SFI

Эксперты РБК дали прогноз по акциям инвестхолдинга «ЭсЭфАй»

Недавно компания представила финансовые результаты по российским стандартам бухгалтерской отчетности. Чистая прибыль ПАО «ЭсЭфАй» (SFI) за девять месяцев этого года выросла в три раза в сравнении с аналогичным периодом прошлого года, до ₽17,7 млрд.

Прибыль компании за квартал немного снизилась, причина — снижение прочих доходов за счет падения стоимости бумаг «М.Видео», которые есть на балансе SFI. Акции еще одной компании на балансе — «РуссНефти» — были полностью проданы, по ним зафиксирован доход. SFI за июль — сентябрь также получила ₽1 млрд процентными доходами от краткосрочных инвестиций.

Совет директоров SFI уже успел вынести на внеочередное собрание акционеров вопрос о выплате промежуточных дивидендов в размере ₽113,8 на акцию (8,4% доходности по цене закрытия 23 октября). У компании большая подушка ликвидности — ₽15,4 млрд, которой хватит и на выплату дивидендов, и на полное погашение текущей задолженности до конца года в размере ₽9,7 млрд.

SFI по итогам трех кварталов 2024 года в числе самых выросших за 2024 год акций. При этом сейчас котировки находятся далеко и от исторических максимумов, и от консолидированных прогнозов аналитиков.

Свой вклад в падение котировок внесла общая коррекция российского рынка, которая длилась с конца мая по начало сентября 2024 года. Сейчас акции торгуются на уровне ₽1350‒1400 за бумагу, а капитализация холдинга в моменте даже меньше, чем биржевая стоимость одной только принадлежащей ему доли в ЛК «Европлан».

Стоит ли обратить внимание на SFI сейчас, когда аналитики инвестдомов прогнозируют в своих стратегиях рост индекса Мосбиржи в четвертом квартале?

Досье

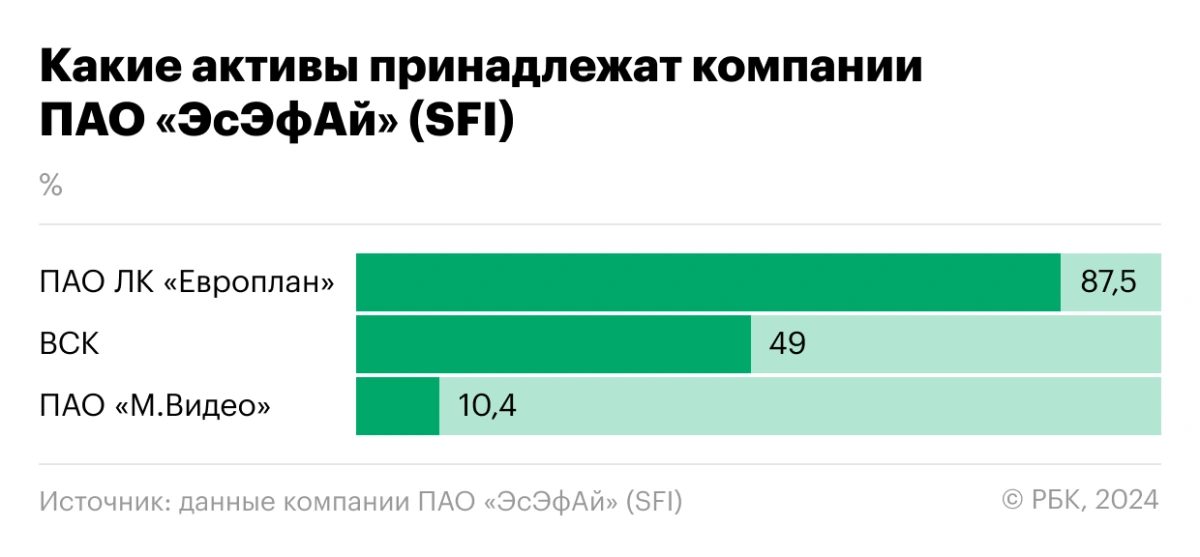

Инвестиционный холдинг SFI (ПАО «ЭсЭфАй») был создан в 2016 году путем присоединения к лизинговой компании «Европлан» негосударственного пенсионного фонда «Сафмар» и доли в страховой компании ВСК. Позднее лизинговая компания «Европлан» была выделена в отдельную «дочку», и в 2017 году холдинг обрел свою нынешнюю структуру.

Мажоритарным акционером SFI после погашения в августе 2024 года большей части казначейских акций является предприниматель Саид Гуцериев, компаниям которого принадлежат 70,84% акций холдинга. 4,64% акций остались во владении компании, остальные 24,52% акций находятся в свободном обращении.

АКРА в 2021 году присвоило холдингу рейтинг A (Ru), а в мае 2024 года повысило его до A+ (Ru). В июле этого года рейтинговое агентство «Эксперт РА» подтвердило рейтинг SFI на уровне ruA+ и изменило прогноз со стабильного на позитивный. Изменение было связано с тем, что улучшились показатели финансового левериджа и покрытия долговых обязательств собственными средствами. Это произошло из-за значительной переоценки стоимости инвестиций в акции ПАО «Европлан» по рыночной стоимости после проведения IPO.

В третьем квартале 2024 года холдинг погасил в соответствии с условиями кредитного договора свою задолженность на ₽1,5 млрд перед банком-кредитором. Оставшуюся часть ₽9,7 млрд планируется погасить по графику платежей в ноябре 2024 года.

Выручка компании по РСБУ за девять месяцев 2024 года равна ₽26,2 млрд, за аналогичный период прошлого года она составляла ₽5,1 млрд.

Чистая прибыль компании по РСБУ за этот период составила ₽17,7 млрд, в прошлом году за девять месяцев — ₽5,9 млрд.

По МСФО чистая прибыль холдинга за первое полугодие достигла ₽15,2 млрд, что на 39% больше, чем годом ранее.

Поднимались, но падали

Рекордной цены (₽2074 за штуку) акции компании достигли в марте этого года. Финансовый аналитик Market Power Алексей Тюрин считает, что такому росту способствовали позитивные слухи о холдинге, появившиеся в конце прошлого — начале этого года.

«Первые слухи о потенциальном погашении квазиказначейского пакета появились в декабре 2023 года. В январе акции резко прибавили в цене после новостей о том, что «дочка», на балансе которой были квазиказначейские акции, перешла под прямой контроль холдинга вместо опосредованного владения через офшоры. В феврале компания заявила, что будет гасить квазиказначейский пакет, за счет чего в акциях пошел бурный рост. Интерес подогревался телеграм-каналами: двинуть котировки было несложно, так как акция [на тот момент] не самая ликвидная. До всех новостей ежедневный объем торгов не превышал в среднем и ₽100 млн. Появился интерес, и объемы пришли в акцию. В марте они составили в среднем около ₽2 млрд в день», — объясняет эксперт.

В марте состоялось IPO крупнейшей дочерней компании SFI — «Европлана», чей выход на биржу рынок очень ждал. В итоге с декабря 2023 года по март 2024-го котировки выросли почти в четыре раза.

«Но после всех событий новостной фон стал более скудным. Акции стали корректироваться после бурного роста в начале года. С мая и вовсе весь индекс упал на 20‒25%, поэтому по сравнению с широким рынком акция SFI имеет больший потенциал роста», — отмечает Тюрин.

«По нашим оценкам, падение акций произошло после впечатляющего роста в преддверии IPO «Европлана» и новостей о погашении 55% его акций. Далее бумаги холдинга снижались вместе с рынком под эгидой общего всплеска волатильности на фоне ужесточения риторики Банка России», — комментирует Наталия Пырьева, ведущий аналитик «Цифра брокер».

Хорошие новости последних месяцев

Общий всплеск волатильности, о котором говорят аналитики, помешал холдингу в конце лета отыграть хорошие корпоративные новости. Так, 15 августа 2024 года погашение 55% казначейских акций наконец произошло де-юре, благодаря чему все держатели акций SFI официально стали владельцами в два раза большей доли. Акции на этой новости в моменте росли на 5,5% — инвесторы стали фиксировать прибыль с учетом того, что в целом по рынку наблюдалась затяжная коррекция. На период «медвежьих» настроений пришлось и раскрытие полугодовой отчетности по МСФО с рекордными показателями. Чистая прибыль SFI по итогам шести месяцев выросла на 39% и превысила ₽15 млрд. Общий доход от операционной деятельности и финансовый доход достигли ₽22,4 млрд, показав рост на 23% по сравнению с прошлым годом. Капитал превысил ₽106,5 млрд.

Наконец, на прошлой неделе после раскрытия РСБУ-результатов за девять месяцев холдинг объявил дивиденды, размер которых совпал с ожиданиями аналитиков, — ₽113,8. Акции на ожиданиях этого росли сразу после публикации отчетности. Но в преддверии очередного заседания Банка России по ставке рост котировки затормозился, в последние дни акции находятся в боковике возле уровня ₽1370 за акцию, более чем на 30% дешевле своего мартовского максимума.

Константин Белов, старший аналитик инвестбанка «Синара», полагает, что цифры последнего отчета также можно считать весьма позитивным сигналом. «Сама по себе отчетность по РСБУ не очень показательна, поскольку не консолидирует операции дочерних компаний. В то же время она интересна как основа для расчета дивидендов, и в этом плане трехкратный рост чистой прибыли — хороший сигнал для инвесторов», — поясняет Белов.

Прогнозы

Текущая стоимость акций SFI на фоне объективно позитивного фона вокруг холдинга аналитиками называется низкой. Холдинговые компании обычно оцениваются «по сумме частей», то есть путем сложения оценок принадлежащих им активов. На конец торгового дня 23 октября рыночная капитализация SFI составляла ₽68,4 млрд.

«На текущих уровнях бумаги SFI выглядят привлекательными для покупки. Компания демонстрирует сильные результаты благодаря основному активу, «Европлану», который в первом полугодии нарастил лизинговый портфель на 35%. Несмотря на то что компания ожидает замедления темпов роста во втором полугодии ввиду ухудшения рыночной конъюнктуры, надо понимать, что 2023 год был рекордным. Фундаментально бизнес остается устойчивым и перспективным на горизонте следующих лет», — считает Наталия Пырьева из «Цифра брокер». Страховой бизнес в России находится в стадии роста, поэтому непубличный актив ВСК эксперт пометила как способный приносить холдингу дивиденды.

«Самый проблемный, но очень небольшой актив «ЭсЭфАй» — это «М.Видео» с высокой долговой нагрузкой, которую готов выкупить холдинг. Ретейлер намерен провести допэмиссию для улучшения своего финансового положения. Как утверждает менеджмент «М.Видео», холдинг в этом заинтересован, поскольку верит в возобновление стабильного операционного роста бизнеса «М.Видео» по мере его трансформации в направлении уменьшения офлайн-точек и расширения доли онлайн-присутствия», — утверждает она.

Тюрин из Market Power не ждет в бумагах SFI такого же апсайда, как в начале этого года, но также согласен с тем, что у акций холдинга есть потенциал роста. «У «Европлана» бизнес идет неплохо, несмотря на рекордные ставки привлечения долга. Ему удается поддерживать плановый ROE > 30%. Есть ВСК, но компания не торгуется. У страховых довольно стабильный бизнес, устойчивый к высоким ставкам за счет короткой дюрации портфеля. При этом у компании нет долга. Если конъюнктура рынка в целом будет положительная, акции могут вырасти вместе с рынком за счет переоценки акций «дочек», — говорит эксперт.

Андрей Стратичук, аналитик финансовых рынков сервиса «Газпромбанк Инвестиции», отметил, что инвестиции в страховое дело представляют большой интерес в условиях высокой ключевой ставки. В связи с этим он считает представляющей интерес для отслеживания, в числе прочих, частную компанию ВСК, принадлежащую холдингу «ЭсЭфАй».

Белов из «Синары» прогнозирует целевую цену для акций холдинга на 2025 год около ₽2150. Среди рисков для бумаг Белов также отмечает сохранение высокого уровня ключевой ставки, что может негативно влиять на бизнес «Европлана», основного актива в портфеле холдинга. При этом аналитик предполагает в акциях существенный потенциал роста с нынешних уровней и ставит таргет «покупать».

Материалы к статье