Индекс страха. Кто и как зарабатывает на нервозности инвесторов

Инвесторы всегда хотят предугадывать движение цен. Для этого они используют разные способы с той или иной степенью научности и полезности. Один из способов — использование опережающих индексов, к которым относятся индикаторы волатильности.

Самый известный из таких индикаторов — Индекс волатильности Чикагской биржи опционов VIX. Он также известен как индекс страха.

Аналитики и инвесторы, использующие VIX, считают, что он измеряет настроение рынка относительно будущей волатильности. Иными словами, этот индекс демонстрирует уровень опасений инвесторов относительно будущих движений рынка.

Зная степень опасения инвесторов сейчас, можно предположить, в какую сторону совокупные настроения инвесторов направят котировки.

Каким же образом измеряются эти опасения? Главная идея, согласно которой используется индикатор волатильности, заключается в том, что в основе расчета индикатора лежат цены на опционы. Поэтому для понимания того, как это работает, нужно разобраться, как устроен опцион.

Опцион представляет собой специфический биржевой контракт, который наделяет купившего его инвестора правом купить или продать биржевой товар по определенной цене. В классической биржевой сделке речь идет об обязанности, а не праве.

Из-за этого свойства опцион часто используют для рыночной страховки инвестиций. Как это достигается? Рассмотрим, как используются опционы на примере нефти.

Допустим, трейдер покупает нефть по цене $63,2, в то же самое время инвестор покупает опцион на право продажи нефти по $63,2 (цена исполнения опциона), заплатив за него определенную сумму — премию по опциону (ПО). Пусть ПО составит $1,5. Обладая таким правом, трейдер страхует свои вложения на случай, если цена упадет.

Если цена на нефть вырастет до $70, то трейдер получит $6,8 с каждого лота. После вычитания ПО в размере $1,5 чистая прибыль инвестора составит $5,3.

Но если цена на нефть упадет до $55, то трейдер может воспользоваться правом, которое дает ему опцион, и продать свою нефть по $63,2. Тогда инвестор потеряет только то, что он заплатил за опцион — ровно $1,5.

Такой опцион на право продажи называют опционом-пут — по-английски это звучит как put-option. Опцион на право покупки называют опционом-кол. В английском варианте — call-option.

Понятно, что при приведенной в примере цене за нефть опцион-пут по $64 будет стоить дороже, чем по $63,2. Таким же ограничением рисков занимаются трейдеры, которые продают биржевые товары. Часть таких игроков при продаже открывает короткую позицию.

Эти трейдеры порождают спрос на опционы-кол. Соответственно, текущее соотношение продавцов и покупателей, а также их настроения и ожидания будущего движения цен проявятся в ценах на пут- и кол-опционы. Таким образом, соизмеряя цены опционов, можно численно определить настроения инвесторов относительного движения цен.

На этой закономерности построен индикатор VIX. В нем для расчета используются цены опционов на индекс S&P 500. Благодаря индексным фондам ETF и фьючерсам на индексы S&P 500 в какой-то степени сам стал биржевым товаром.

Чем больше инвесторов опасается падения рынка, тем больше вырастают премии на опционы-пут и снижаются премии на опционы-кол.

Напротив, если рынок уверен в росте, то премии на кол-опционы возрастут, на пут-опционы снизятся.

Но если рынок не уверен в направлении, тогда большинство участников опасаются непредвиденных движений и страхуются от них. Это проявится рост премий всех опционов — как пут, так и кол.

Расчет индекса производится таким образом, что чем больше размеры премий, тем больше значение индекса VIX.

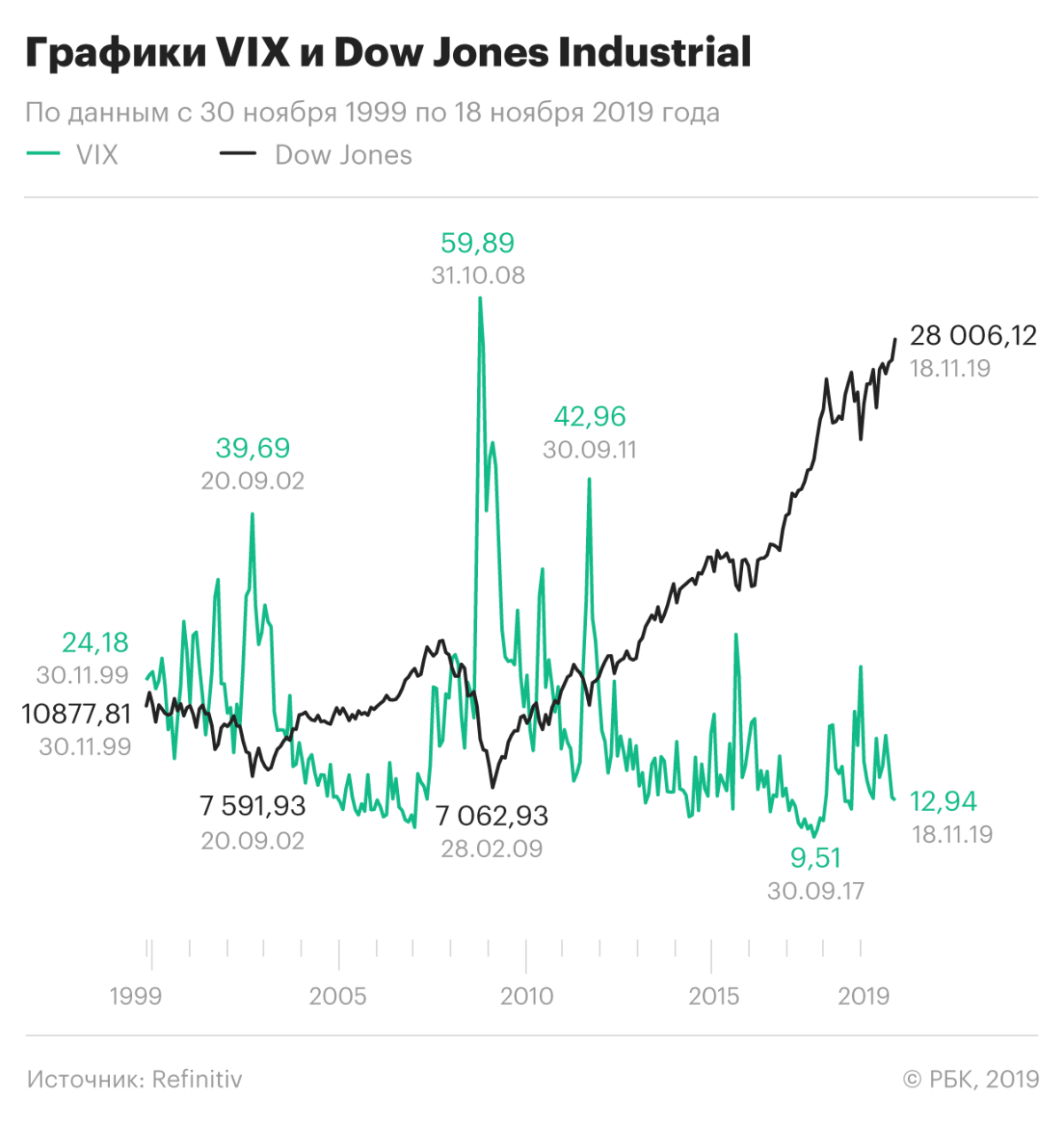

Значения индекса VIX в теории располагаются на шкале от 0 до 100. Индекс рассчитывается с января 1990 года. Максимального в истории значения в 89,53 пункта индекс достигал 24 октября 2008 года, минимального — 8,56 пункта — 24 ноября 2017 года. Чаще всего значения индикатора располагаются в диапазоне от 15 до 40.

Если значение индикатора ниже 20 или 15, то опасения инвесторов относительно падения рынка невелики. Это значит, что рынки в среднесрочной и долгосрочной перспективе находятся в растущем тренде. Само снижение VIX ниже 20 можно воспринимать как повод задуматься о покупке американских ценных бумаг на долгосрочную перспективу.

Если значение индикатора превышает уровень 70–80, то теоретически это должно означать, что трейдеры стремятся максимально застраховаться. Причем уже не только от колебаний, но и от глубокого падения рынка.

После того как в октябре 2008 года индикатор достиг максимальных значений, американские индексы продолжили снижение, достигнув дна в марте 2009 года. Надо заметить, что на практике индикатор принимал значения выше 50 за всю свою историю только с октября 2008 года по март 2009-го включительно. Поэтому на деле использовать его для предсказания вхождения в нисходящий тренд более не представилось возможным.

Чаще всего трейдеры предпочитают ориентироваться на верхний предел 45. Нахождение индикатора выше 45 означает, что уровень страха на рынке достаточно высок и пока стоит воздержаться от покупок. Правда, как сигнал к продажам преодоление этих уровней воспринимать все же не стоит.

Если вы держите в портфеле ликвидные американские акции, то сигналом к началу продаж может служить превышение VIX значения 20. Кроме того, стоит следить за локальными минимумами индекса волатильности.

Когда очередной локальный минимум индекса оказался больше предыдущего значения и при этом соответствующие новые значения биржевых индексов (Dow Jones и NASDAQ) больше значений на дату предыдущего локального минимума VIX, то это так называемое расхождение — дивергенция. В таких случаях многие инвесторы закрывают часть своих длинных позиций.

VIX может служить опережающим индикатором при торговле ценными бумагами, обращающимися на американских биржах. На российском рынке существует аналогичный индикатор RVI. Он мог бы служить измерительным ориентиром настроений инвесторов на российском фондовом рынке.

Индекс рассчитывается с 2014 года по методике, схожей с расчетом индекса страха VIX, но учитывает опционы на индекс РТС. Индекс РТС, в свою очередь, рассчитывается исходя из цен на российские акции в долларах США. Поскольку в расчет никак не принимается будущий курс рубля относительно доллара, то ориентироваться на RVI, торгуя ценными бумагами в рублях, все-таки не стоит.

Материалы к статье