Локдаун ударил по туризму, нефти и перелетам: 10 худших акций I полугодия

РБК Quote определил десять иностранных и российских акций из каталога Quote, которые больше всего потеряли в цене за первую половину 2020 года.

Пандемия COVID-19 и связанные с ней карантинные меры нанесли удар по целым отраслям мировой экономики. Многие компании понесли существенные потери. Это не могло не отразиться на биржевых котировках.

Несмотря на восстановление фондовых рынков, которое началось в конце марта, по итогам полугодия основные индексы не отыграли свои потери. Американский индекс Dow Jones за первую половину года потерял 9,55%, индекс акций крупнейших американских компаний S&P 500 снизился на 4,04%, а индекс Московской биржи — на 9,94%. При этом лидеры падения понесли более существенные потери.

Среднее падение десяти худших иностранных акций из каталога Quote составило 56,9%. Причем показатели падения достаточно плотные — разброс внутри этой десятки находится в пределах от 68% до 52%.

В топ-10 худших акций вошли бумаги трех авиакомпаний, трех непродуктовых ретейлеров, одной круизной компании, одной нефтесервисной, одной финансовой и одного представителя рынка недвижимости.

Лидером самых подешевевших иностранных акций стали акции круизной компании Carnival. Судно этой компании — Diamond Princess — получило известность из-за сильной вспышки коронавируса на борту. Пандемия нанесла урон не только одному конкретному рейсу, но и всей круизной отрасли в целом. За полгода акции Carnival подешевели на 67,7%.

Вторыми в списке худших иностранных бумаг стали акции американской авиакомпании United Airlines. Пандемия подорвала систему авиаперевозок, по сути остановив сообщение между странами. Котировки United Airlines по итогам полугодия упали на 60,7%. Кроме акций United Airlines, в нашем топ-10 оказались бумаги таких авиакомпаний, как American Airlines и Delta Air Lines.

На третьем месте — акции непродуктовой торговой сети Macy's. Из-за карантина компания была вынуждена закрыть большую часть своих универмагов, что нанесло ей значительный урон. За шесть месяцев акции Macy's подешевели на 59,5%.

Десять самых худших российских акций полугодия в среднем упали на 23,5%. Как и у иностранцев, здесь наблюдается очень высокая плотность результатов — между 27% и 20%.

Из десяти лидеров снижения — шесть представителей нефтегазового сектора. Причем пять из них расположились в первой половине списка. Пандемия привела к снижению спроса на нефть и переполнению нефтехранилищ. Это в свою очередь привело к падению цен на нефть. За полгода нефть сорта Brent подешевела на 37% — с $66 до $41,6 за баррель. Вместе с нефтью подешевели и акции нефтяных компаний.

Также в топ-10 вошли акции авиакомпании, непродуктового ретейлера, алмазодобывающей компании и банка.

Первое и второе места заняли обыкновенные и привилегированные акции «Татнефти». Помимо падения нефтяных цен, причиной снижения котировок стал отказ руководства «Татнефти» от выплаты финальных дивидендов по обыкновенным акциям за 2019 год. А по привилегированным акциям была назначена почти символическая выплата размером в ₽1 на бумагу. В итоге за шесть месяцев обыкновенные акции «Татнефти» потеряли 26,8% своей стоимости, а привилегированные бумаги подешевели на 26,4%.

На третьем месте — акции «Газпрома». Несмотря на изменение дивидендной политики, снижение доходов привело к сокращению дивидендных выплат — они составили ₽15,24 на акцию по сравнению с ₽16,61 годом ранее. Дополнительное давление оказало ухудшение финансовых результатов «Газпрома» как по итогам всего 2019 года, так и по итогам четвертого квартала. За полгода акции «Газпрома» подешевели на 24,2%.

После сильного падения меняется соотношение рыночной стоимости компании и ее доходов. За каждый рубль или доллар прибыли, которая приходится на акцию, инвестор может заплатить уже дешевле. Акция может стать недооцененной и привлекательной для инвестиций.

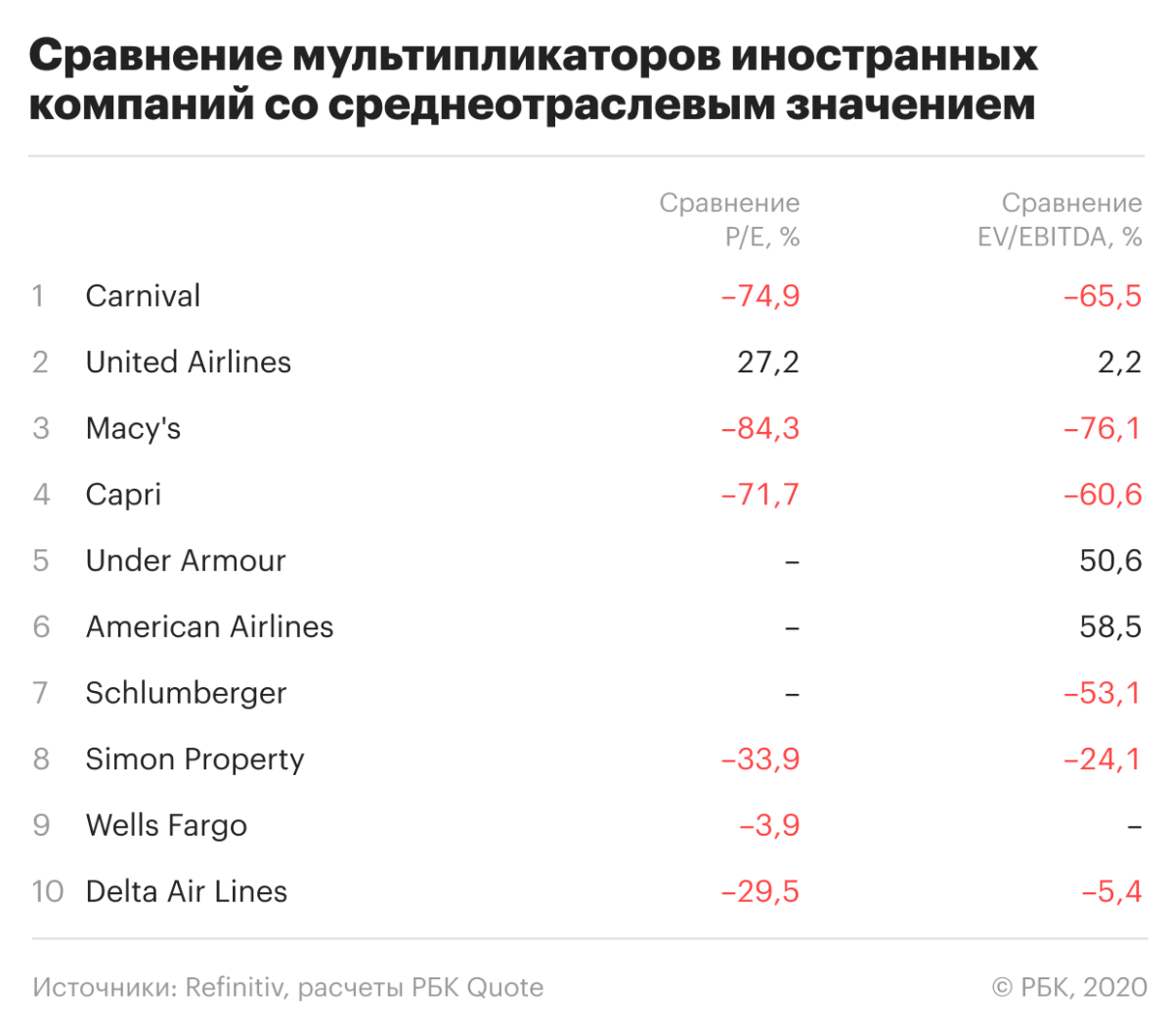

Если сравнить мультипликаторы P/E и EV/EBITDA компаний из нашего антирейтинга с показателями по сектору, то можно увидеть текущий уровень недооцененности или переоцененности бумаг.

Согласно мультипликаторам, в иностранной части списка переоцененность и дальнейшие перспективы снижения сохраняются у акций United Airlines, Under Armour, American Airlines. С другой стороны, недооцененными на текущий момент можно считать акции Carnival, Macy's, Capri, Simon Property и Delta Air Lines.

Из российских бумаг переоцененными являются бумаги АЛРОСА и «Аэрофлота». Хотя у АЛРОСА практически паритетное значение по сравнению с показателями немногочисленных конкурентов, а невысокая долговая нагрузка и дивидендные выплаты могут способствовать возобновлению роста ее акций.

Недооцененными компаниями, согласно значениям мультипликаторов, в настоящий момент можно считать акции «Газпрома», «Транснефти», ВТБ, «М.Видео» и «Газпром нефти».

Все материалы нашего проекта доступны в Яндекс.Дзене. Подпишитесь, чтобы быть в курсе

Материалы к статье