Акции финтеха Square выросли на 1300% за пять лет. И это не предел

Стоимость бумаг 19 ноября 2015 года: $11,2 за акцию

Стоимость сейчас: $157,72 за акцию

Динамика: +1308%

Причина роста: популярность терминала-картридера Square Register среди мелких и средних предпринимателей, быстрое развитие мобильного приложения Cash App

Перспективы: перспективная бизнес-модель, большие возможности для роста Cash App, расширение за пределы США

Риски: судебные тяжбы, слишком высокая оценка акций, конкуренция

Американская финансово-технологическая компания Square появилась в 2009 году. Ее основал Джек Дорси, который несколькими годами ранее запустил социальную сеть Twitter.

У компании на сегодняшний день есть два основных источника дохода. Ключевой бизнес — Seller — занимается приемом и обработкой платежей для малого и среднего бизнеса. Компания создала терминал-картридер Square Register, который принимает платежи без кассового аппарата. Помимо терминала Square занимается разработкой программного обеспечения для платежей, выдает ссуды и скоро откроет свой банк.

Второй бизнес — мобильное приложение для платежей Cash App — компания начала развивать пять лет назад. Сперва пользователи могли только переводить деньги друг другу. А сейчас Cash App также предлагает дебетовые карты, возможность торговать криптовалютой и акциями.

Стартап Square вышел на Нью-Йоркскую фондовую биржу (NYSE) 19 ноября 2015 года. По данным сервиса Refinitiv, на сегодняшний день самым крупным пакетом акций Square владеет инвестиционный фонд Morgan Stanley Investment Management — 8,81%. На втором месте фонд The Vanguard Group с долей 7,45%.

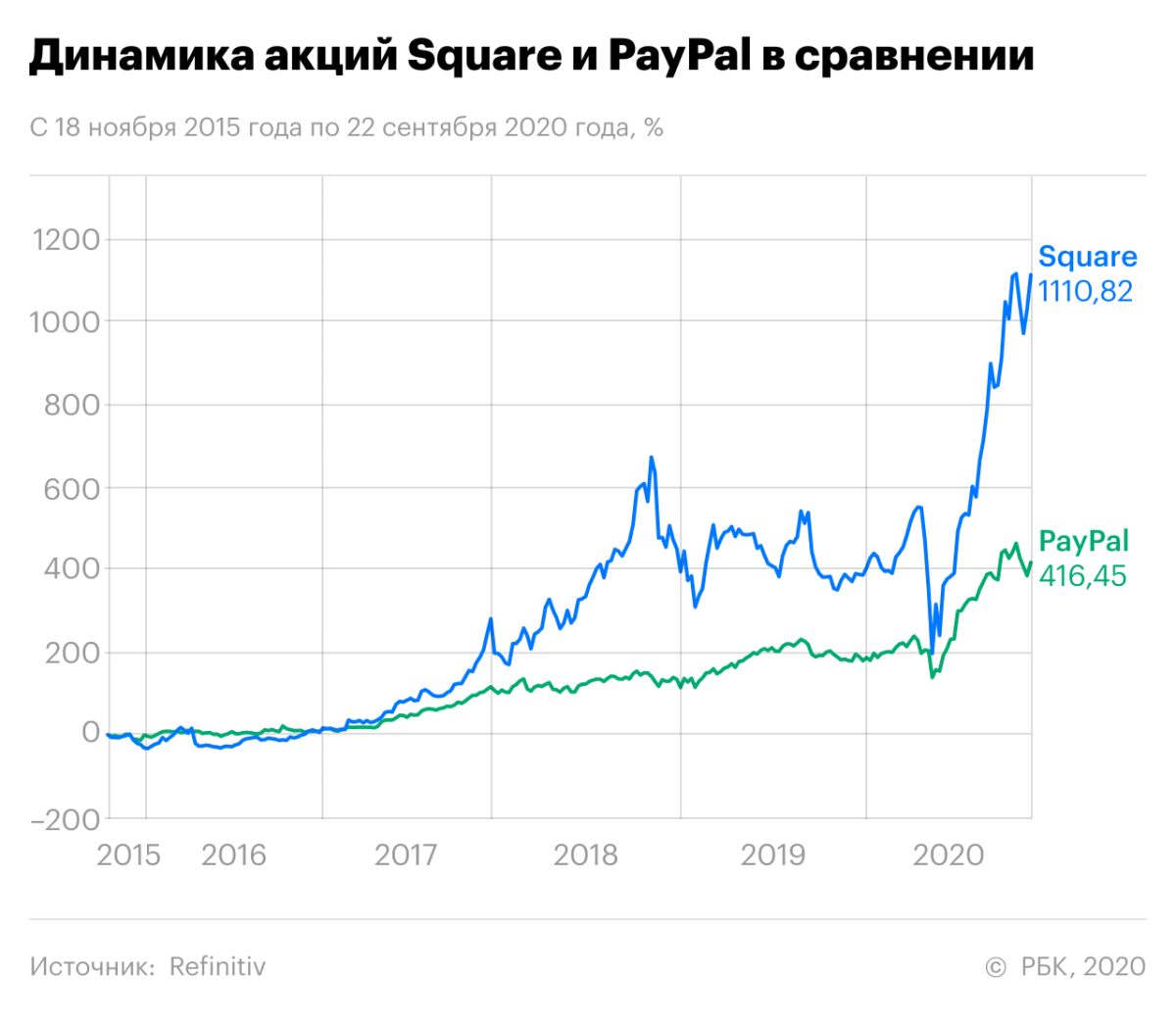

Со времени IPO акции финтеха выросли на 1308% — с $11,2 до $157,72 за бумагу. То есть при грубом подсчете они прибавляли более чем 200% в год. Рассказываем, как компании это удалось.

Упрощение технологии оплаты с помощью смартфонов и планшетов стало настоящим прорывом для мелких и средних предпринимателей. Продукт Square Register значительно облегчил им развитие бизнеса, так как традиционные кассы были для них слишком дорогими.

За это Square быстро стала любимой компанией для целого пласта начинающих бизнесменов из США. А объем операций по картам, проводимых через Square, за 10 лет вырос с нуля до $100 млрд. Однако в последнее время рост замедлился, а во втором квартале и вовсе упал на 16,9%, поскольку рестораны, магазины, кафе, закрылись на период карантина.

Доходы компании поддержало мобильное приложение Cash App. Именно благодаря ему проект сумел показать отличные результаты во время «пандемического» квартала, так как сидящие дома люди массово переходили на цифровые платежи.

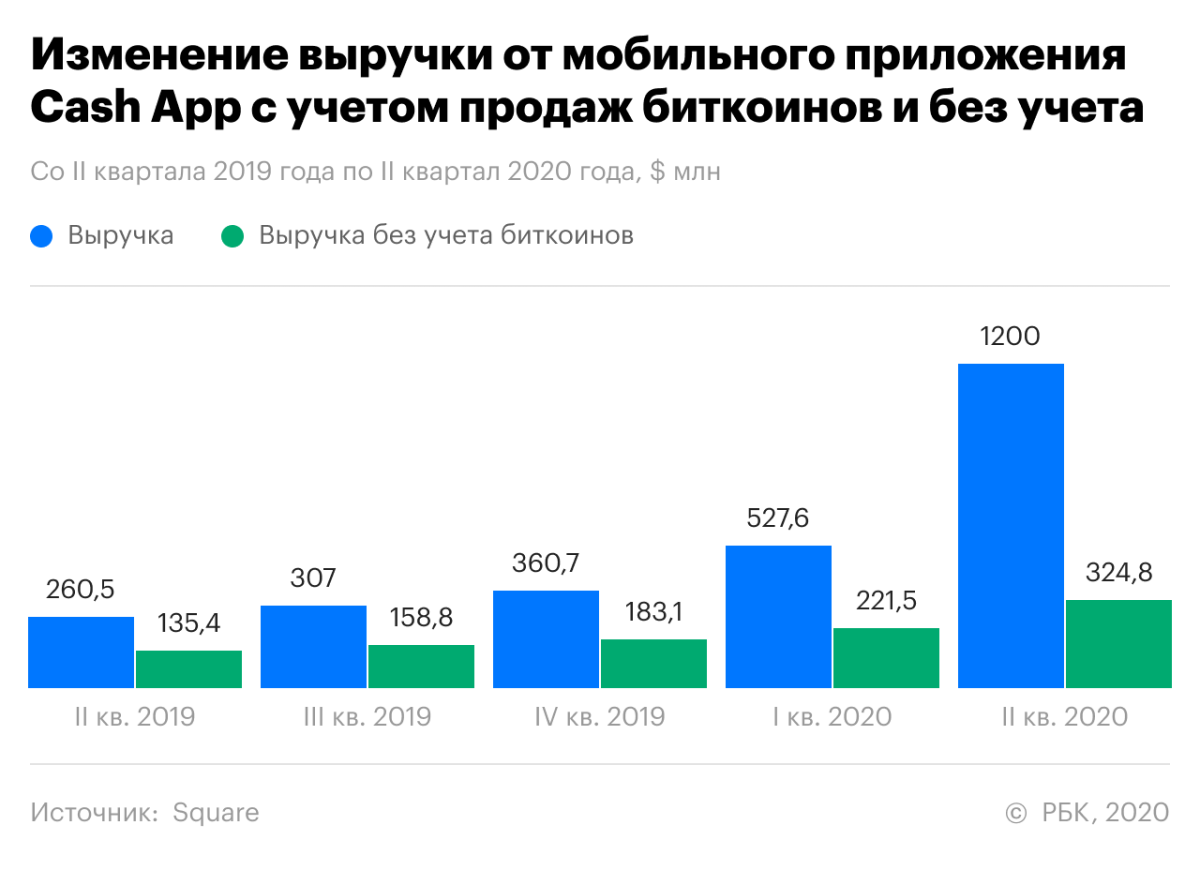

Во втором квартале 2020 года Cash App принесло 62% от совокупной выручки Square — $1,2 млрд. Это на 361% больше, чем в том же квартале годом ранее. Примечательно, что во втором квартале 2019-го доля Cash App в общей выручке составляла всего 22%.

Сейчас Square почти не генерирует прибыли. За пять лет компания получила годовую чистую прибыль лишь однажды — в 2019 году. Да и получилось это благодаря продаже сервиса доставки еды Caviar. Но инвесторы дают фору компании на высоких ожиданиях. А у Square перспективы роста, несомненно, есть.

Перспективная бизнес-модель. У Square, как и у многих имеются свои риски, при этом бизнес-модель компании довольно перспективна и в 2021 году она сможет стать прибыльной, полагает аналитик Вадим Меркулов из «Фридом Финанса».

Компания — один из лидеров в своей отрасли и у нее много пользователей в приложении. Так что есть большая вероятность, что благодаря хорошему положению на рынке она сможет получать сверхдоходы в ближайшие 5 лет, уверен эксперт.

Мобильное приложение Cash App — самый быстрорастущий и перспективный бизнес Square.

На сегодняшний день у Cash App меньше пользователей, чем у конкурента Venmo от PayPal — 30 млн против 60 млн соответственно. Но популярность приложения Square очень быстро растет: за последние 3,5 года Cash App скачали 23 млн человек. Прирост составил 329%.

Потенциальных пользователей также привлекает возможность покупать криптовалюту через приложение. Во втором квартале выручка от операций с биткоином достигла $875,5 млрд. Ожидается, что клиентов привлечет новая функция Cash App — покупка акций.

Большие возможности для расширения. До сих пор деятельность Square в основном ограничивалась Соединенными Штатами и Великобританией. В отличие от своего ближайшего конкурента PayPal, компания только начинает осваиваться на европейском континентальном рынке.

В июне 2020 года Square приобрела испанскую компанию Verse, которой принадлежит одноименное мобильное приложение для платежей. Verse работает по всей Европе — для Square это большая возможность.

Судебные тяжбы. По мнению Вадима Меркулова, основной риск для акций– судебные тяжбы между Square и налоговыми органами. Последние считают Square финансовой компанией, в то время как сама она считает себя технологической. Но по факту проект занимается финансовой деятельностью, говорит эксперт.

Компания до сих пор успешно кредитовала малый и средний бизнес, даже не будучи банком. Сейчас Square находится на пути к тому, чтобы стать полноценной платежной экосистемой. В марте 2020 года Square получила лицензию на ведение банковской деятельности.

Переоцененность акций. При текущей цене акций компания смотрится очень дорого, в особенности в сравнении с конкурентами. «Коэффициент P/E равный 236,13х при среднем значении в отрасли в 76,77х, не делает акции Square очевидным фаворитом в портфеле инвесторов», — говорит инвестиционный стратег «Алор Брокера» Павел Веревкин.

Это может отпугнуть консервативных инвесторов. Не подойдут акции компании и дивидендным инвесторам. Будучи компанией роста, Square не платит дивидендов, направляя доходы на развитие.

Конкуренция. Сектор мобильных платежей становится все более конкурентным по мере перехода людей на цифровые технологии. Сейчас основным конкурентом Square является PayPal с приложением Venmo. Угрозой для финтеха может стать и Apple, которая развивает направление бесконтактных платежей и недавно приобрела канадский стартап Mobeewave.

«Компания всё еще не исчерпала потенциал роста, — уверен управляющий партнер EXANTE Алексей Кириенко. — Она уверенно прошла проверку пандемией. После кризисов первыми идут в рост наиболее сильные компании, и Square сейчас выглядит одной из таких, учитывая, как впечатляюще она обогнала рынок ранее в этом году и как избегает существенной просадки в последнее время».

«В перспективе 5-6 лет акции Square действительно интересны, — считает Павел Веревкин. — Пандемия COVID-19 серьезно ускорила тенденцию на переход к онлайн платежам и таким компаниям, как Square или PayPal, будет где развернуться».

Тем не менее эксперт предупредил, что брать акции в портфель при текущий стоимости слишком рискованно. «Американские индексы слишком перегреты излишней ликвидностью ФРС, а проблемы мировой экономики никуда не делись. У акций компании довольно высокий показатель волатильности, поэтому котировки могут в моменте падать на 30-50%. Так что, на мой взгляд, такие активы подойдут только инвесторам с крепкими нервами», — заключил он.

«Эта бумага подойдет инвесторам, у которых повышенный аппетит к риску, — согласен Вадим Меркулов. — Но и им не стоит покупать Square больше, чем на 5% от всех средств».

«Акции Square довольно нестабильны. На них оказывают влияние общерыночные тенденции, как недавняя коррекция технологического сектора. Сама по себе компания может стоить и больше, но сейчас цена акции строится на ожидании, что будет как рост выручки, так и улучшение рентабельности. Если эти ожидания не исполнятся, то тогда цена будет снижаться», — предупредил эксперт.

1 октября мы проведем вебинар с легендой Уолл-стрит Джимом Роджерсом. О чем будем говорить? Конечно, о деньгах и о том, как сделать так, чтобы их стало гораздо больше. Обсудим кризис и возможности, которые он нам предоставил. Узнаем, во что инвестировать прямо сейчас. Купить билет

Материалы к статье