«Ожидаемые неожиданности». Главные факторы для рынков в 2021 году

Мы все хотим быть оптимистами. Особенно после необычного 2020 года. Инвесторам нужны аргументы для решительных действий — и они их быстро находят. Взрывной рост компаний малой капитализации в январе, драма вокруг GameStop и стремительный рост цены на серебро уже создали такую волну обсуждений, что соблазн не замечать нарастающие фундаментальные дисбалансы в экономике и на фондовом рынке психологически как никогда велик.

Единственное, в чем сходятся все инвесторы и аналитики, — приход на рынок миллионов частных инвесторов (в первую очередь в возрастной категории 25–35 лет) в глобальных масштабах от США до России и Индии создает дополнительную волатильность. Наш опыт работы с такими инвесторами свидетельствует, что мотивация выбора той или иной бумаги не всегда связана с ее фундаментальными показателями, а больше с эмоциональными факторами.

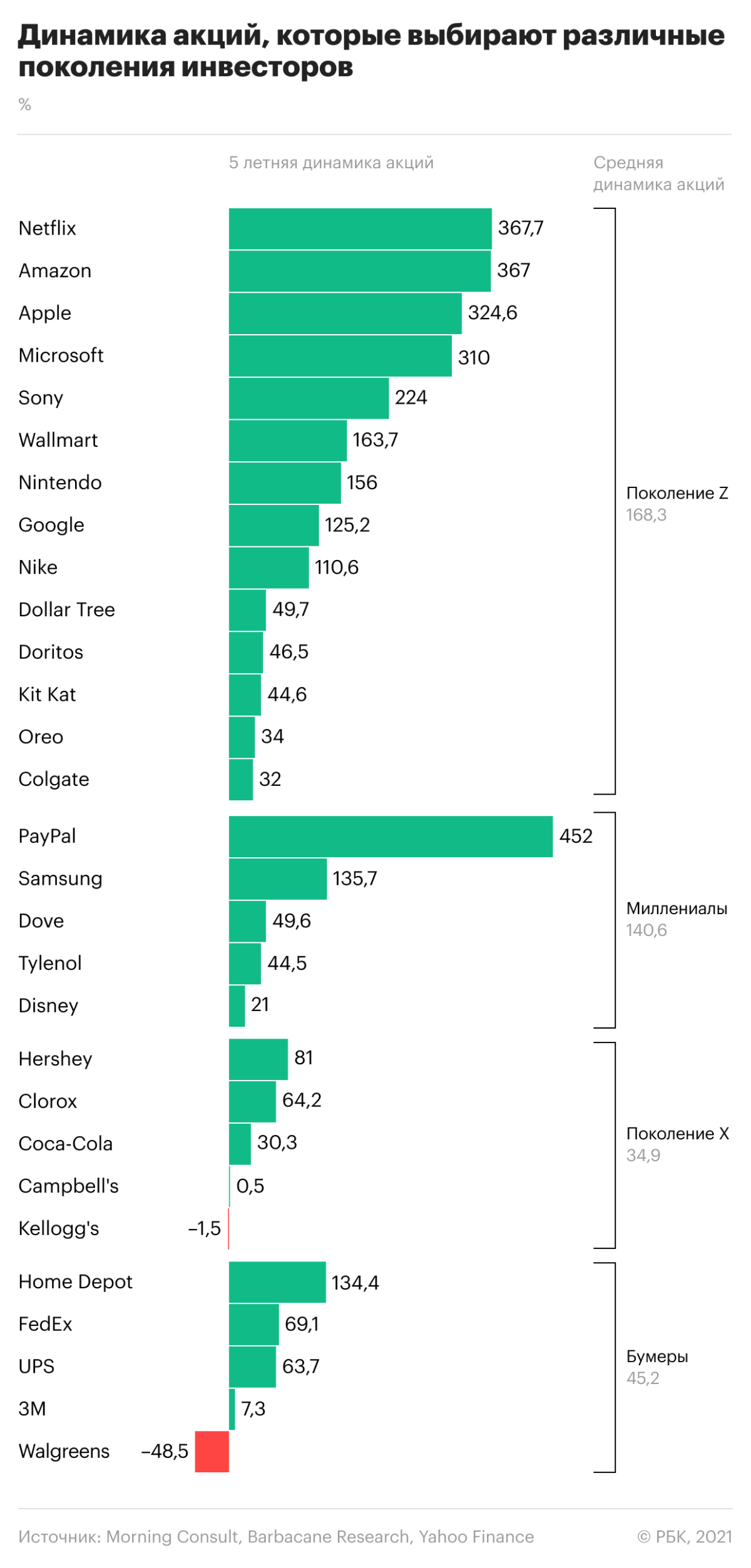

Например, мы изучили доходность акций крупных американских компаний за последние пять лет, где основным фактором была популярность бренда у разных поколений. Оказалось, что лучше всего показал себя портфель компаний, бренды которых популярны у поколения Z и миллениалов.

Идеальным аргументом для таких инвесторов является «эмоциональная» связь с брендом. А декларация перспектив роста компании делает выбор очевидным для этой группы инвесторов. Похоже, такое импульсивное инвестирование продолжится и добавит непредсказуемости.

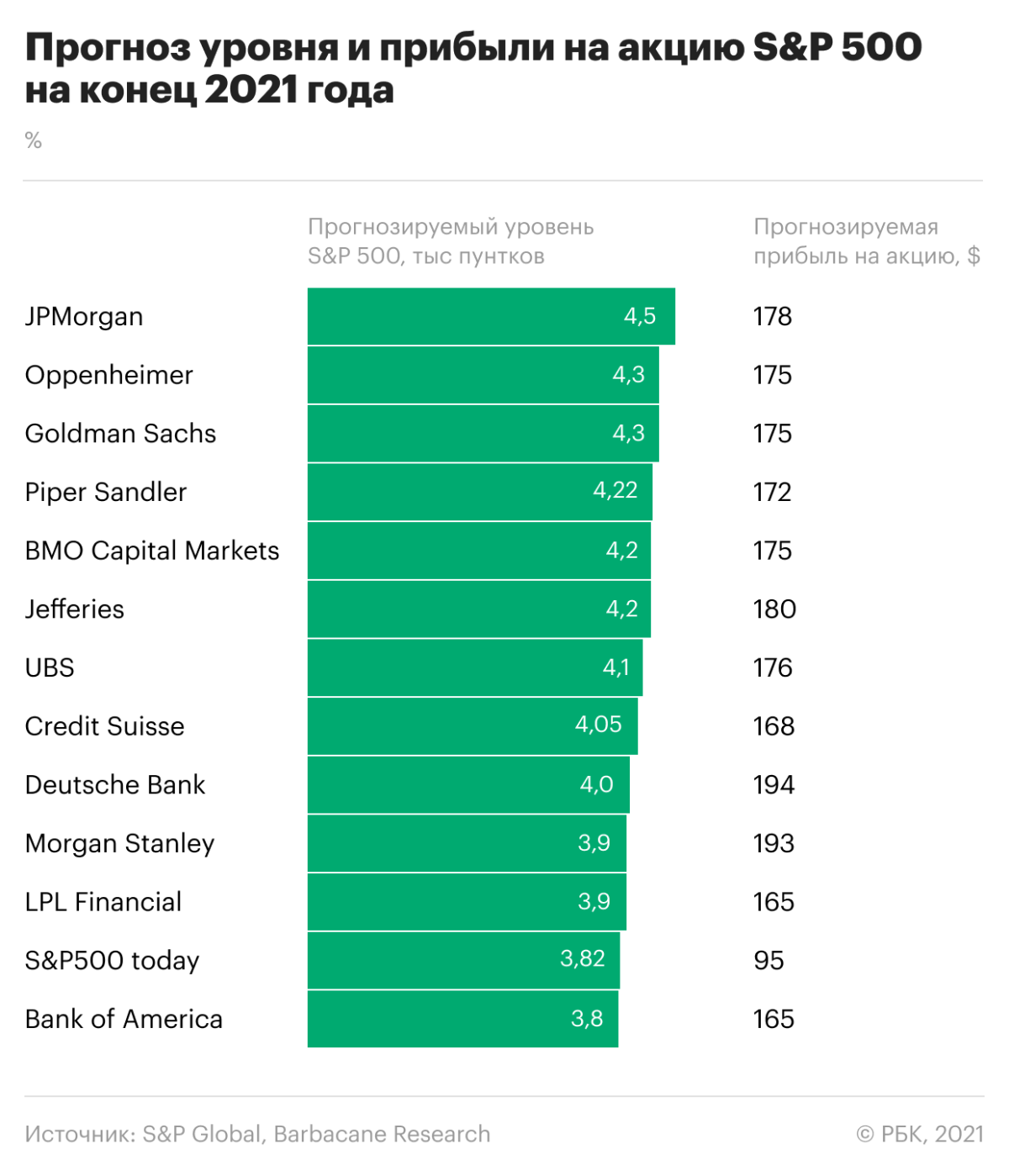

Но вернемся к оптимизму, который демонстрируют прогнозы всех ведущих инвестиционных банков на 2021 год, особенно в части роста прибыли компаний.

Мы проанализировали многочисленные прогнозы на 2021 год, которые сделали BlackRock, Blackstone, Vanguard, JP Morgan, Morgan Stanley, Goldman Sachs и другие инвестиционные компании, и выбрали, на наш взгляд, главные «ожидаемые неожиданности».

- Динамика инфляции и инфляционных ожиданий в США и, соответственно, процентных ставок по долговым государственным бумагам США

Аналитики BlackRock считают, что «исторически наивысший риск инфляции существует тогда, когда ожидания низкой инфляции преобладают и уже включены в механизмы оценок экономистов и институтов регулирования экономики». По мнению команды BlackRock, инфляция даже на уровне 2,5–3% станет сюрпризом для рынков и может привести к существенной переоценке всех рискованных активов, включая акции, и предопределит значительный приток активов в золото и криптоактивы.

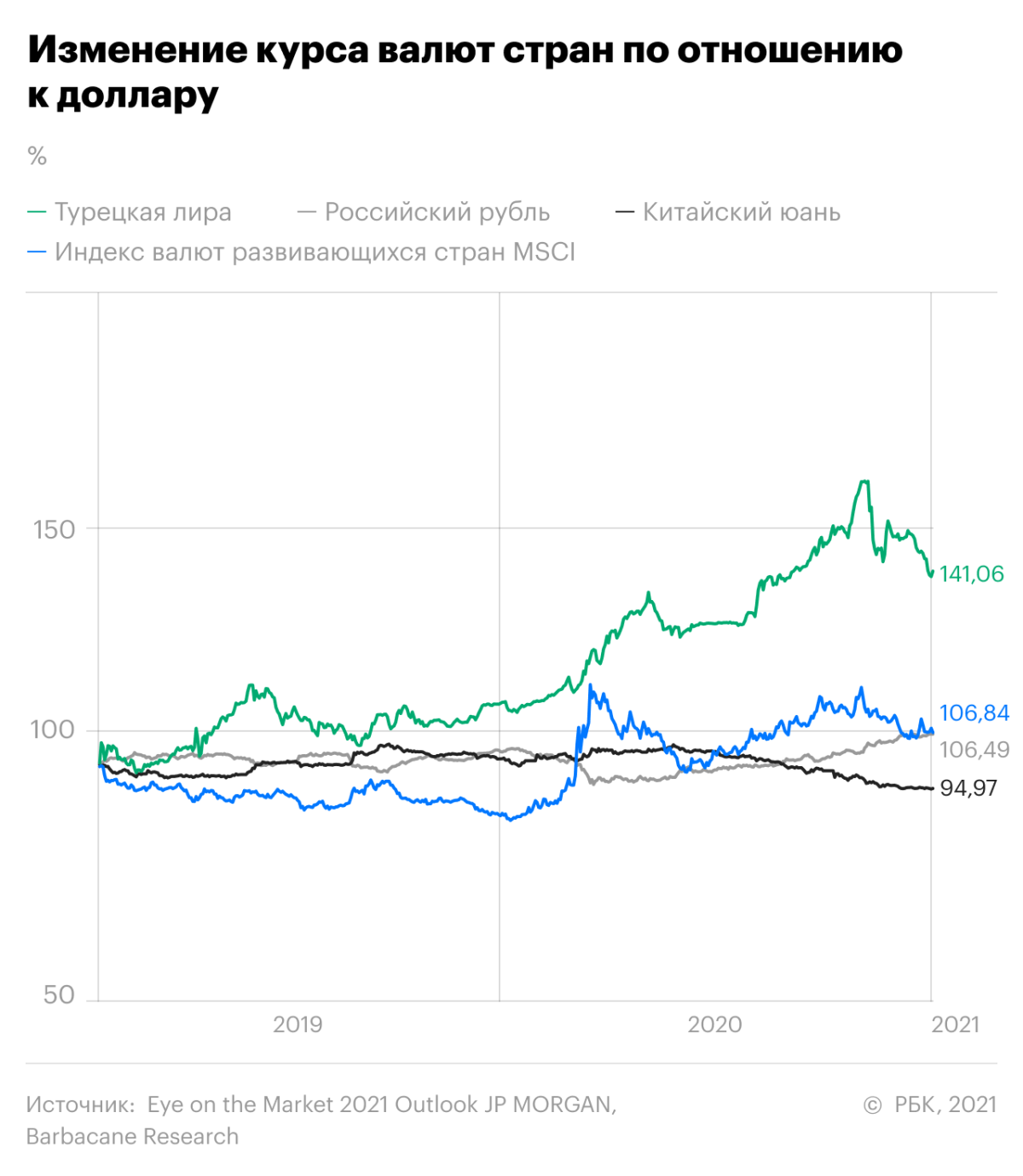

- Курс доллара США в отношении в первую очередь валют развивающихся рынков

По мнению аналитиков JP Morgan, в большинстве случаев общая ситуация по динамике падения ВВП и диспропорциональному снижению стоимости национальной валюты по результатам 2020 года создает условия для входа в акции и облигации ряда развивающихся рынков. Есть три аргумента, почему надо изучить возможности для инвестирования на развивающихся рынках:

- 1.Улучшающееся состояния дефицита платежных балансов.

- 2.Недооцененные национальные валюты.

- 3.Уровни оценок акций ниже, чем в Европе.

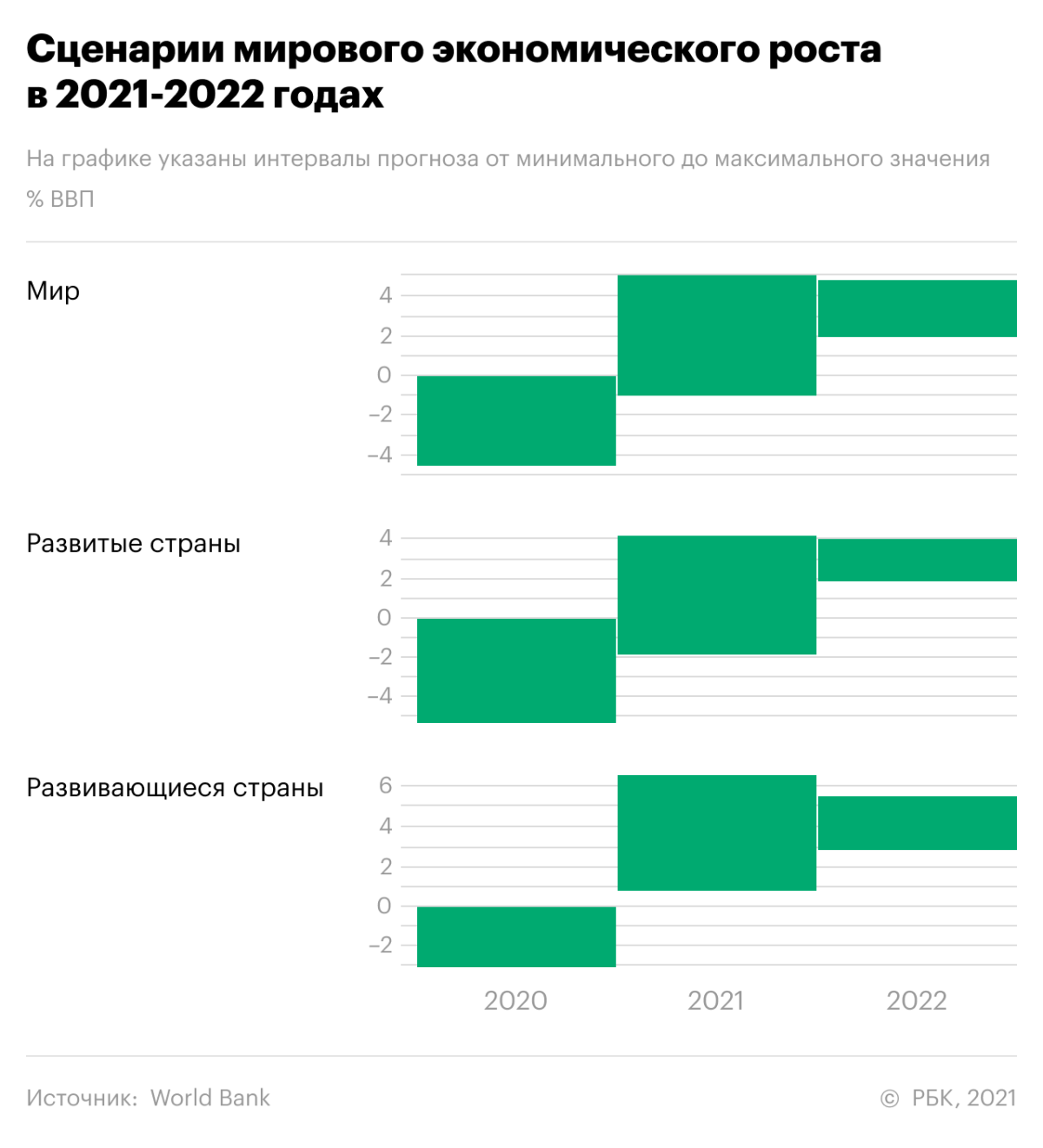

- Прогнозы быстрого восстановления экономик США и Европы

Очевидно важнейшим, но при этом сложным фактором, является прогнозирование скорости восстановления экономики США и Европы. Аналитики Morgan Stanley уверены, что рост ВВП в США составит 5,9% против консенсуса в 3,8% — то есть на 50% более оптимистичны. Мировой банк прогнозирует 3% роста для развитых экономик, но диапазон прогноза от –1,5% до 4%. Подобной степени непредсказуемости не было давно — но такова реальность на этот год.

Этот список, конечно, можно долго продолжать. Надо следить, какими будут действия новой администрации США в отношении Китая и России. Что будет с нарастающими антимонопольными рисками для технологических гигантов. Каким будет уровень корпоративных банкротств в развитых странах. Как быстро в нормальное состояние вернутся авиакомпании, туризм и отрасль развлечений.

Собственный многолетний опыт прогнозирования рынков и оценки компаний позволяет сделать однозначный вывод, что «правильность» прогнозов сильно зависит от их горизонта. Поэтому следите за динамикой обозначенных показателей, которые станут основными маяками для инвесторов в 2021 году:

- инфляция;

- действия ФРС по формированию кривой процентных ставок;

- курс доллара относительно корзины валют.

Точка зрения авторов, статьи которых публикуются в разделе «Мнение профи», может не совпадать с мнением редакции.

Материалы к статье