Работал на стройке и сделал миллиарды на бирже: история Кена Фишера

Прошлый год стал на удивление удачным для фондового рынка США: после короткой, но глубокой мартовской коррекции, биржевые индексы Dow Jones и S&P 500 к концу года выросли на 8,61% и 17,13% соответственно. Среди бенефициаров бурного роста фондового рынка оказалась инвесткомпания Fisher Investments — сумма активов под ее управлением за год выросла на 31%, до $159 млрд. По годовой динамике фонд почти в четыре раза обогнал индекс Dow Jones, индекс S&P 500 — почти в два.

Компания привлекает внимание инвесторов уникальным подходом к инвестированию и широкой диверсификацией. Она была основана в Вашингтоне более 30 лет назад американцем Кеннетом Фишером. Как он пришел к финансовому успеху?

Кеннет Фишер родился 29 ноября 1950 года в Сан-Франциско в семье Филипа Фишера, опытного инвестора и известного обозревателя фондового рынка. Интерес его отца к акциям роста шел вразрез с интересами другого известного экономиста — Бенджамина Грэма, которого интересовали акции стоимости. Исследования именно этих двух профессиональных инвесторов оказали огромное влияние на Уоррена Баффета. Сам миллиардер признавался, что его инвестиционный подход — на 85% влияние Грэма и 15% — Филипа Фишера.

В 2017 году журналист Руперт Харгривс предположил, что данная пропорция изменилась полностью наоборот, поскольку стратегия Баффета сместилась в сторону акций роста.

Фишер-младший рано бросил школу и первые деньги начал зарабатывать в 13 лет, собирая фрукты в родной Калифорнии за $1,2 в день. Несмотря на это, спустя некоторое время ему все же удалось поступить в колледж, из которого он вскоре был отчислен. Позже, он пересдал экзамены и поступил в Университет Гумбольдта в Аркате (штат Калифорния), который окончил в 1972 году с дипломом экономиста.

В 1970 году Филип предложил Кену работу в собственной фирме Fisher Company. Будущему миллиардеру пришлось нелегко: постепенно взгляды Кена и его отца на многие инвестиционные решения стали расходится. В книге «Обыкновенные акции и необыкновенные доходы» Кен Фишер так описывает их разные подходы к инвестированию:

«Цели отца и мои собственные почти никогда не совпадали. Он был инвестором, которого интересовали акции роста. Просто он был таким. Я всегда был охотником за недооцененными акциями. Другой породы. Он хотел иметь акции фирмы, которые росли бы и росли, чтобы, купив их по разумной цене, можно было уже никогда их не продавать. Мне нужны были акции, которые очень дешевы, дешевле бумаги, но лучше созданного вокруг них имиджа».

После неудачного опыта в работе фирмы отца, Кен Фишер покинул ее через девять месяцев и предпринял попытку отправиться в свободное плавание. Однако стать престижным финансовым консультантом ему удалось далеко не сразу, поэтому он начал браться за низкооплачиваемую и тяжелую работу.

Чтобы свести концы с концами, ему в течении года приходилось работать на стройке, а каждую среду после смены он спешил в местный бар Bay Area, где выступал на слайд-гитаре. Оплату за свои выступления он получал по вечерам сразу после выступлений, а ночами штудировал книги по бизнесу и менеджменту. Настоящий финансовый успех пришел к нему только после 30 лет.

В 1976 году, в период выступлений на гитаре, Кен Фишер стал подсаживаться к посетителям бара после своих выступлений и консультировать их по вопросам венчурных инвестиций. Именно здесь он привлек первых инвесторов, оценивших его идеи.

В 1979 году Кен Фишер основал собственную инвестиционную компанию Fisher Investments. Параллельно он писал статьи для Financial Times, USA Today и Forbes. Через несколько лет, в 1984 году, он начал вести колонку «Портфельная стратегия» в Forbes — в итоге он сотрудничал с журналом 32 года. Теоретическая работа, проведенная Кеном Фишером в 1970-х годах, стала базой его инвестиционного фонда. Фишер — первый, кто стал уделять повышенное внимание при оценке привлекательности акций мультипликатору P/S.

В интервью Forbes, он рассказал о том, что любая акция с низкой ценой, по сравнению с ее годовыми продажами, вырастет, если ее будущая прибыль не снизит годовых темпов роста. Подобные темпы роста операционных доходов позволят акциям увеличить соотношение между рыночной ценой акции к годовой выручке, что значительно снизит не только мультипликатор P/Е, но и P/S, который является определяющим.

Другими словами, из его теории инвесторы увидят, что некоторые недооцененные акции имеют потенциал для получения большой прибыли в будущем. Сейчас это один из основных мультипликаторов, используемых для оценки потенциала бумаг, однако в начале 1980-х, когда Фишер описал свой метод в книге «Суперакции» (Super stocks), в ходу у аналитиков больше был мультипликатор P/E.

- Р/Е (Price/Earnings или цена/прибыль) — один из основных показателей, применяющихся для сравнительной оценки инвестиционной привлекательности компаний.

- Р/S (Price/Sales или цена/выручка) — финансовый показатель, отображающий отношение цены компании к ее годовой выручке.

Фишер долгие годы совмещал частную консультацию с финансовой журналистикой и управлением фондом. В итоге он стал одной из самых влиятельных фигур в мире финансов, а Fisher Investments был общепризнан в середине 80-х годов за свой уникальный подход к инвестированию и метод отбора недооцененных акций. А уже в середине 90-х годов фонд стал предоставлять услуги портфельного управления для рядовых инвесторов.

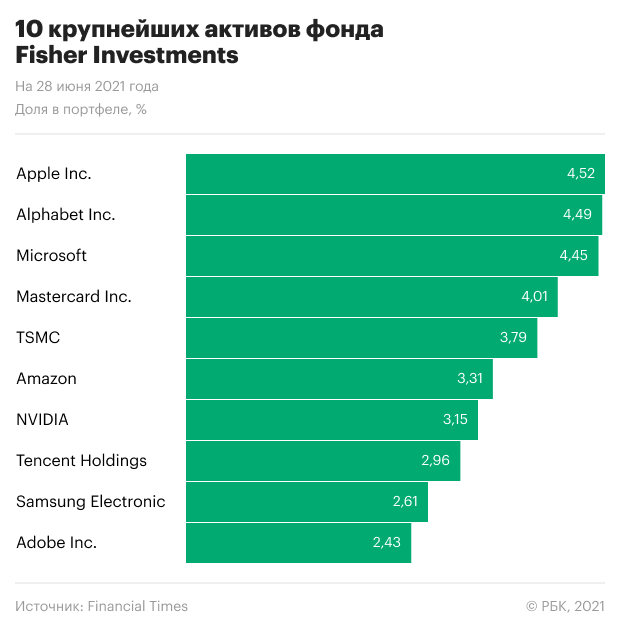

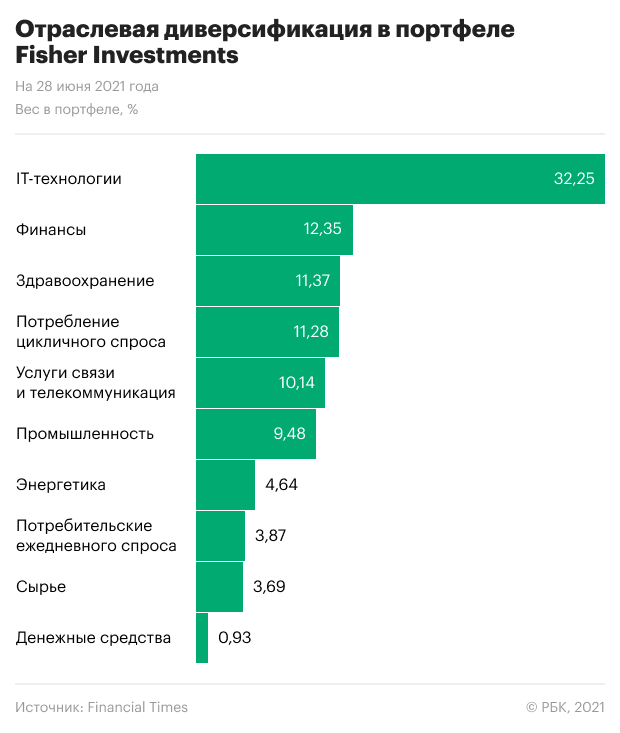

Сегодня Fisher Investments делает упор на акции крупных технологических гигантов в США и бумаги крупнейших IT-компаний Азии. На первые десять крупнейших активов в портфеле фонда приходится 35,72% от общего капитала. Всего же на акции рынка США приходится 64,33% всех активов фонда, на рынок развивающейся Азии и Китая — 13,95%, Европы и Великобритании — 12,27%. На сегодняшний день фонд имеет представительство в США, Канаде и восьми странах Европы, включая множество дочерних компаний, среди которых собственный издательский дом.

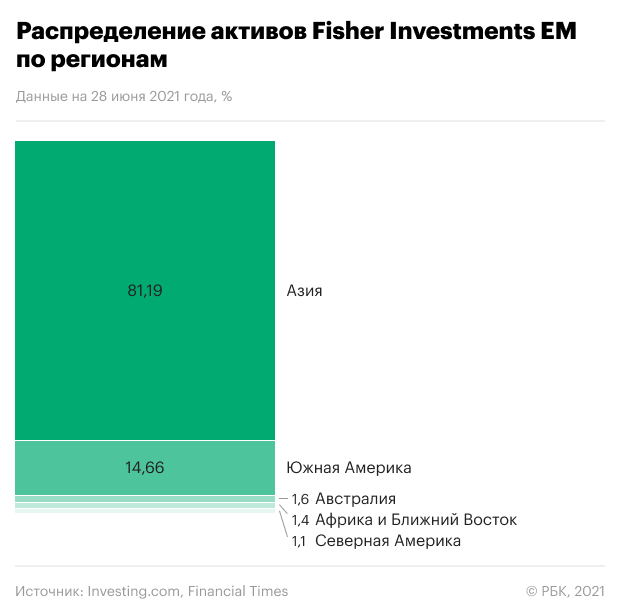

Подразделение фонда Fisher Investments Emerging Markets, которое специализируется на вложениях в развивающиеся рынки, основной приоритет отдает азиатским компаниям — Tencent Holding (8,81%) и TSMC (8,22%) Alibaba Group (7,90%), Samsung Electronics (5,98%) и Infosys (3,69%).

На сегодняшний день Кеннет Фишер занимает 170 место в списке богатейших американцев Forbes 400 и 502 место в мировом рейтинге миллиардеров, а Fisher Investments управляет активами индивидуальных и институциональных инвесторов на сумму более $188 млрд.

Кен Фишер редко дает интервью, но при этом его высказывания бывают резки и эксцентричны. Так, в октябре 2019 года он сравнил выбор акций в портфель с выбором женщины для занятия сексом. Эти слова были восприняты общественностью как сексизм. Сразу после этого из-под управления компании было выведено почти $2 млрд — отношения с Fisher Investments разорвали, в частности, пенсионные фонды штатов Мичиган и Айова.

Больше новостей об инвестициях вы найдете в нашем телеграм-канале «Сам ты инвестор! »

Материалы к статье