Какао и соя обгонят инфляцию. Куда еще вложиться, чтобы защитить деньги

С начала 2021 года рынок живет новостями ФРС, игнорируя даже квартальную отчетность компаний. Бумаги растут, когда новости нейтральные или их нет, и резко падают при первых намеках на ужесточение денежно-кредитной политики.

После неосторожного заявления 4 мая Джанет Йеллен о том, что «рост ставки может быть очень скромным», индекс S&P 500 просел на 1,16%, NASDAQ — на 2,4%, а Dow Jones потерял 0,31%. Возможно, такими словесными интервенциями ФРС как раз и щупает настроения инвесторов. А настроения однозначные. Если регулятор прекратит выкуп активов и начнет повышать ставку, это спровоцирует рост доходности 10-летних облигаций США и деньги начнут переход в облигации, что вызовет распродажи в акциях и серьезные снижения основных индексов.

На это ФРС подталкивает ключевой фактор — активный рост инфляции. Ее разгон, похоже, виден уже невооруженным глазом. Достаточно посмотреть на ралли товарных рынков, начиная от фьючерсов на кукурузу и заканчивая промышленными металлами — медью и сталью.

Сильная динамика промышленных металлов, сельскохозяйственного сырья и нефтяных фьючерсов обязательно приведет к росту цен. В этот момент ФРС будет вынуждена включиться в процесс, и именно после этого мы увидим падение рынков. Поэтому, пока не поздно, инвестору крайне важно сбалансировать портфель для минимизации потерь от действий ФРС, а еще лучше — для заработка на инфляции. Для этого есть три варианта.

Золото всегда считалось защитным активом, в первую очередь — от инфляции. Квалифицированным инвесторам доступен ETF на золото с тикером IAU с невысокой комиссией за управление. Неквалифицированным инвесторам стоит посмотреть в сторону золотых фондов от FinEx, ВТБ и «Тинькофф» с более высокими комиссиями.

Инвестиции в золото возможны и через золотодобывающие компании, поэтому стоит обратить внимание на их бумаги. Но в этом случае добавляются риски эмитента, поэтому лучше покупать сразу несколько компаний, например «Полюс», Newmont и Barrick Gold. Сюда же можно добавить ETF-фонд S&P Metals & Mining, который включает бумаги американских компаний, занимающихся добычей металлов и других природных ископаемых. В состав фонда входят 26 крупнейших добывающих компаний США, в их числе Nucor Corporation, Newmont Corporation, Alcoa Corporation и другие.

Чтобы заработать на росте цен на сельхозпродукцию, можно инвестировать в ETF Invesco DB Agriculture, который отслеживает базовые индексы цен на кукурузу, сою, пшеницу и сахар, какао, кофе, а также хлопок, свинину и говядину. Но данный ETF доступен только квалифицированным инвесторам.

Следующий шаг — это ставка на компании, производящие товары широкого потребительского спроса. Инфляцию они просто переложат через повышение цен на потребителя, который в любом случае будет продолжать покупать необходимую продукцию. Очевидно, что люди не откажутся от подгузников, бытовой химии, гигиенических принадлежностей и других благ цивилизации. Компании, которые производят эти товары, скорее, выиграют от инфляции, чем проиграют. Но есть нюанс — при повышении ключевой ставки возрастет стоимость обслуживания кредитов.

Поэтому стоит смотреть на основные фундаментальные показатели и отношение чистого долга к EBITDA. В секторе производителей потребительских товаров важно отбирать те компании, у которых наименьший показатель чистого долга к EBITDA, но не отрицательный. Под эти условия подходят компании Johnson & Johnson, Procter & Gamble и Bristol-Myers Squibb.

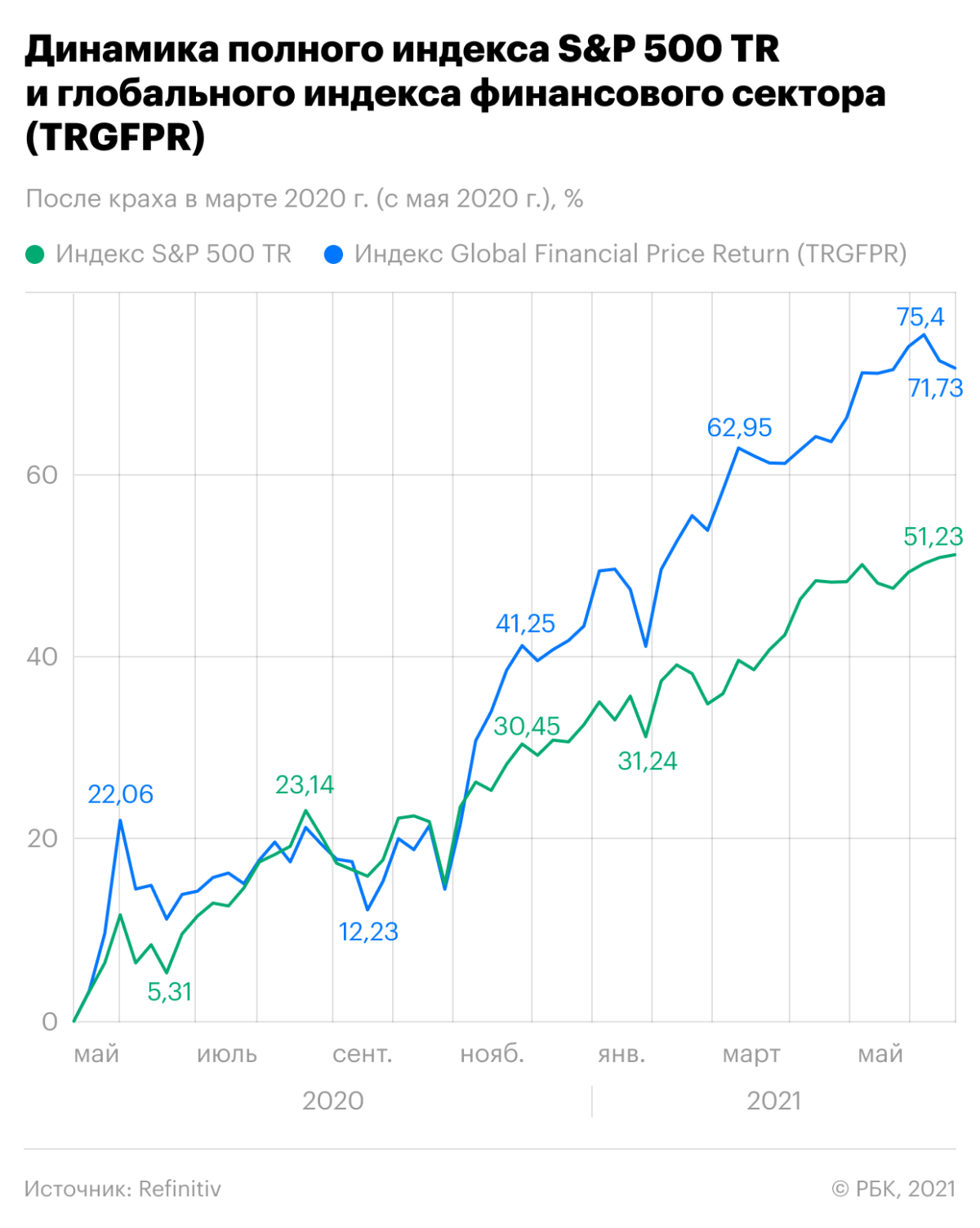

Низкие ставки губительны для банковского бизнеса, и любое их повышение расценивается как позитив, что будет способствовать росту цены акций. Если посмотреть на график глобального индекса банковского сектора Global Financial Price Return, то с марта 2020-го он вырос на 71,73%, в то время как S&P 500 Total Return — только на 51,23%.

Повышение процентных ставок стимулирует рост банковских и страховых компаний еще больше. Неквалифицированным инвесторам стоит рассмотреть такие банки, как JPMorgan Chase, Bank of America, Citigroup, Morgan Stanley и Goldman Sachs.

В текущей ситуации инвестору нужно быть крайне осмотрительным и не гнаться за прибылью. С моей точки зрения, в столь смутные и волатильные времена важнее сохранить капитал, чтобы в период коррекции подбирать качественные активы по привлекательным ценам.

Точка зрения авторов, статьи которых публикуются в разделе «Мнение профи», может не совпадать с мнением редакции.

Материалы к статье