Как быстро погасить ипотеку: лайфхак от финансиста

Мы живем в уникальное время, когда ставки на жилье ниже, чем дивидендная доходность качественных акций. Этим можно и нужно пользоваться. Разберем основные принципы и приемы таких стратегий.

В России более 10 млн ипотечников и более 13 млн инвесторов. Рискну предположить, что часть людей из первой группы также находится и во второй. Доходность фондового рынка выше кредитных ставок на жилье, и держать свои сбережения в ценных бумагах попросту выгоднее, чем гасить долги досрочно. Инвесторы об этом знают, поэтому часто не спешат продавать свои акции, если вдруг встал вопрос об ипотеке: потери по кредиту могут оказаться ниже, чем упущенная прибыль от инвестиций.

Этот эффект можно увидеть на примере сравнения доходности акций Сбербанка и переплаты по ипотеке, взятой у него же самого. ₽1 млн, вложенных в бумаги, за 8 лет (средний срок выплаты жилищного займа в России) с учетом дивидендов вырос в 3,7 раза — до ₽3,7 млн. Та же сумма, взятая в ипотеку на такой же срок, дает ₽500 тыс. переплаты, то есть ₽1,5 млн к возврату.

На практике все, конечно, сложнее. Акций одной компании мало, чтобы сформировать портфель под ипотеку, а доходность рынка может сильно меняться от года к году. Также у ипотечника может быть три принципиально разных ситуации: денег полностью хватает на покупку жилья, хватает на большую часть, или только на первый взнос. И это будет влиять на доходность всей конструкции.

Для наглядности разберем дивидендный портфель, собранный под ипотеку для среднестатистического американца. В США — стандартизированные условия выдачи займов, и местные компании платят дивиденды строго по календарю, поэтому на таком примере будет проще уловить все нюансы.

Средняя цена на семейный дом в Америке сегодня — около $375 тыс. Первый взнос варьируется, но обычно составляет около 5% от стоимости жилья. Банковская ставка по кредиту на 30 лет составляет 2,77%. При таких исходных данных платеж в пользу банка составит $1460 в месяц. Значит необходимо собрать капитал, который дивидендами перекроет эту сумму.

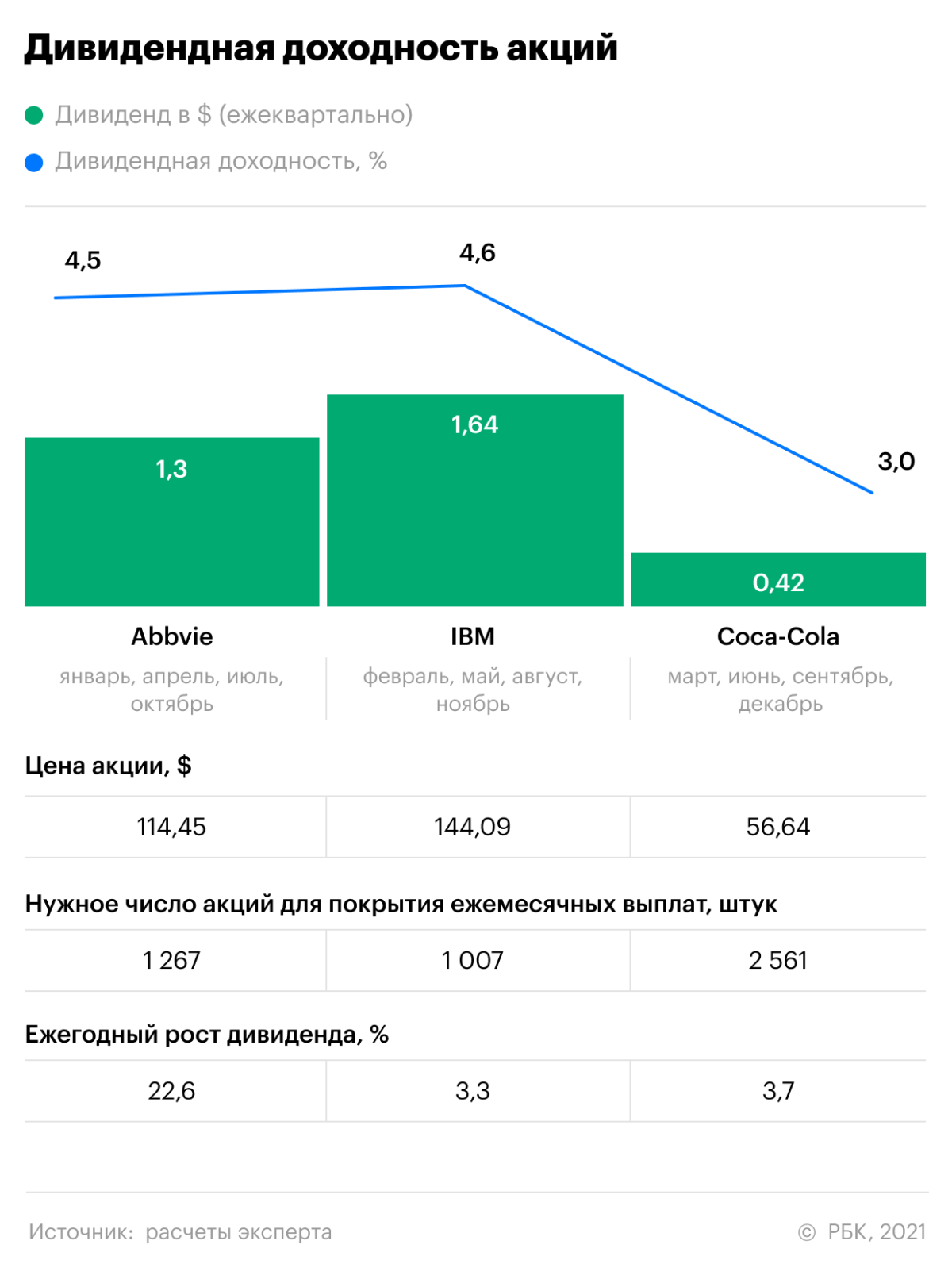

Чтобы не промахнуться с выбором компании, стоит присматривать акции из списка дивидендных «аристократов» — они не снижают выплаты как минимум 25 лет подряд. В США обычно платят раз в квартал, поэтому потребуется как минимум три компании, которые охватят все 12 месяцев года. Для примера подойдут Abbvie, IBM и Coca-Cola.

Средняя дивидендная доходность такого портфеля составит 4% годовых, что перекрывает проценты по ипотеке. Но в сумму ежемесячного платежа также входит погашение тела долга (около $640 из $1460). Поэтому, чтобы закрыть платежи целиком, потребуется сумма большего размера, чем стоит дом: около $435 тыс. для данного примера.

Такой портфель, поделенный поровну между акциями трех компаний, будет приносить ежемесячно то больше, то меньше, чем требуется для погашения ипотеки. Иначе говоря, в месяцы более крупных выплат, нужно будет часть дивидендной выплаты запасать на следующие месяцы. Главное, чтобы цифры сошлись в целом по году.

Ключевой риск в такой стратегии: размер дивидендов может поменяться. У компаний-аристократов она меняется только в большую сторону (иначе бы они не относились к «аристократам»), поэтому самый частый вопрос для инвестора не в том, что платежи иссякнут, а в том, куда деть прирост дивиденда: на досрочное погашение или в покупку новых акций.

В приведенном выше портфеле из трех акций прирост выплат в предыдущие пять лет составлял от 3% до 23% в год. Еще через 5 лет приход дивидендов в разные месяцы может составлять от $4570 в январе до $1290 в марте при условии, что темпы роста не изменятся. В такой ситуации разумно делать ребалансировку: продавать выросшие в цене бумаги и докупать те, что упали или выросли слабее. Это снизит волатильность портфеля.

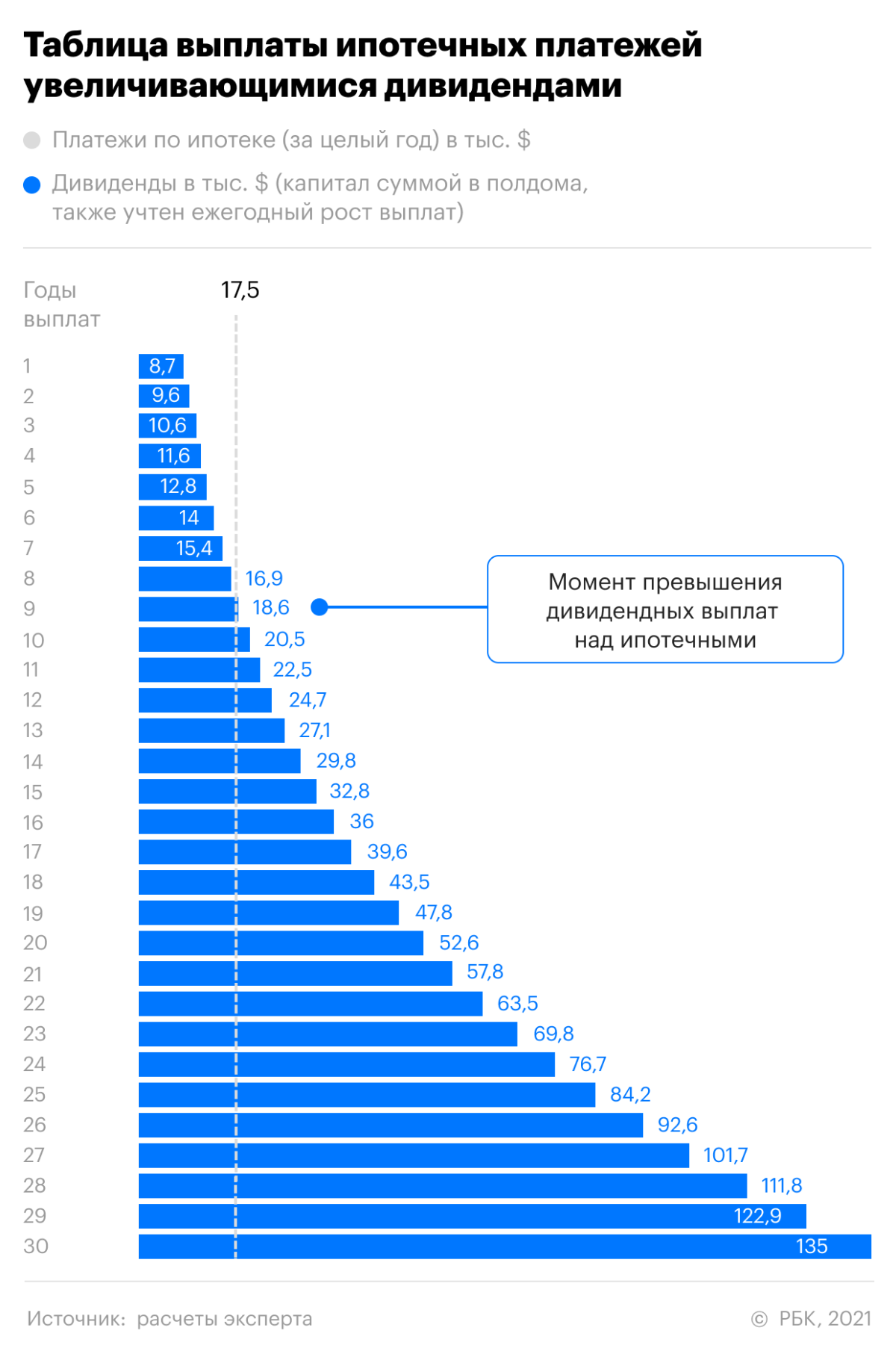

Ожидаемый рост дивидендов потенциально открывает для инвестора еще несколько стратегий, включая тот случай, когда денег хватает на оплату только части дома, скажем, половины. При условии, что доходы в принципе позволяют взять ипотеку, можно гасить ее дивидендами частично и наращивать капитал постепенно. При росте портфеля на 10% в год (это средний ожидаемый рост по трем акциям из примера) дивиденды полностью перекроют ипотечный платеж на девятом году выплат.

В ситуации, когда изначально нет ничего, кроме первого взноса (5% от стоимости дома) и стабильного дохода, например, $5 тыс. в месяц, открывается бездна стратегий в зависимости от того, какую часть заработка инвестор направляет на покупку акций сверх ипотечного платежа.

Так, если докупать на $500 в месяц, то капитал, необходимый для покрытия ипотеки дивидендами, может быть собран на 25-ом году ипотеки, если на $1 тыс. в месяц, то на 17-ом году. Если больше, то еще раньше. С определенного момента инвестор сможет перестать гасить кредит собственными деньгами, а капитал будет «кормить» его и после того, как ипотека полностью погасится.

Застраховаться от риска снижения и отмены дивидендов можно, если расширить портфель на десятки, а лучше сотни разных компаний. Оптимальный вариант — это покупка бумаг нескольких дивидендных фондов (ETF), например, популярного ProShares S&P 500 Dividend Aristocrats ETF, который включает в себя компании-аристократы, но доходность выплат из-за этого может стать скромнее.

Сейчас данный фонд платит 1,9% годовых по всем своим 66 «аристократным» бумагам, поскольку далеко не все из них имеют столь же высокую ставку, как вышеприведенные Abbvie или IBM. Однако есть и более щедрые фонды с набором компаний попроще, например, Schwab US Dividend Equity ETF (2,9%) или iShares Select Dividend ETF (3,2%), а также высокорисковый Global X SuperDividend ETF (7,4%), где собраны акции развивающихся стран, включая российские.

Неквалифицированному инвестору зарубежные ETF не доступны. По крайней мере пока: широкий доступ на отечественные биржи запланирован с апреля следующего года. Однако ничто не мешает сформировать портфель валютных дивидендов из отдельных зарубежных акций. Большинство подходящих для этого компаний свободно торгуется в России, их также можно покупать на ИИС.

Описанные выше стратегии можно применять не только в США, но и других странах с низкими ставками, например, для покупки жилья в ипотеку в Европе. Для нерезидентов, в том числе из России, стоимость жилищных займов составляет стандартные 2-3% в евро. Стоит учесть, что первый взнос должен составлять не менее половины стоимости жилья, тогда есть здесь пригодится стратегия с разделением капитала и дальнейшим накоплением в дивидендных акциях.

Общая логика дивидендных стратегий для инвесторов в России ровно такая же, как и на западных рынках: искать компании со стабильными и растущими выплатами и отбирать самые щедрые из них в свой портфель. При сегодняшних ставках доходность бумаг тоже выше. Из тех компаний, которые с оговорками можно было бы отнести к отечественным аристократам, дивиденды выше 7% текущей цены платит, например, «Норникель».

Выбор компаний со стабильными выплатами в рублях сильно ограничен. Из крупных фишек, которые платят давно и пока не прерывали выплаты, можно назвать только «Газпром» и ЛУКОЙЛ. Сейчас доходность по ним ниже ипотечной ставки: 5,3% и 5,5% годовых соответственно, но на длинном горизонте это компенсируется ростом дивиденда. У «Газпрома» он вырос за 15 лет в 10 раз, у ЛУКОЙЛа в 16,5 раз, то есть ежегодно прибавляет по 15-20%, что на рынке США и Европы встречается редко.

Еще одна особенность отечественного рынка — отсутствие четкого календаря выплат. Большинство компаний начисляет дивиденды по ситуации в зависимости от цен на нефть, металлы и другое сырье, поэтому дивидендный портфель в рублях будет сильно расходиться с графиком выплат по ипотеке.

Это значит, что под него нужно создавать личный «резервный фонд», который будет аккумулировать дивиденды в прибыльные годы и расходовать в кризисные. Кроме того, придется делать ребалансировку, продавая лидеров роста и докупая просевшие бумаги. Обычно ее проводят раз в год, но для российских бумаг можно чаще: раз в полгода или квартал.

Средняя дивидендная доходность российских голубых фишек — 5,5% (за последние 10 лет), средний рост — 9,5% ежегодно. Средняя стоимость ипотеки, по данным ЦБ, на уровне 7,1% годовых при сроке около 20 лет. При таких исходных данных, чтобы полностью выплачивать ипотеку дивидендами, купив квартиру за ₽10 млн, нужно собрать капитал в ₽13,2 млн. Если у вас есть только ₽5 млн, и вы готовы ждать роста портфеля, то он начнет целиком покрывать ипотечные платежи на 12-ом году.

Для регионов суммы делятся на 2, 3 или 4 в зависимости от города и метража, но срок при этом не меняется. То есть, имея на руках половину стоимости квартиры, придется ждать, пока капитал дорастет до стабильного погашения ипотечных платежей, ориентировочно те же 12 лет.

Чтобы накопить капитал под ипотеку с нуля, взяв ипотеку в тот же год, нужно зарабатывать от ₽180 тыс. в месяц (для примера с квартирой за ₽10 млн) и откладывать сверх кредитного платежа не менее ₽30 тыс. в дивидендные акции. Тогда капитал начнет покрывать ипотечные платежи на 16-ом году кредита. Если зарабатывать от ₽200 тыс. и вкладывать по ₽40 тыс., то дивиденды превысят взносы по кредиту на 14-ом году. Для регионов суммы кратно ниже, но сроки остаются идентичными.

Точка зрения авторов, статьи которых публикуются в разделе «Мнение профи», может не совпадать с мнением редакции.