Делистинг акций КНР — это не риск, а возможность заработать. И вот почему

На фоне ужесточения регулирования в отношении китайских компаний властями КНР и сложных отношений Пекина и Вашингтона инвесторы стали задумываться о том, что делать в случае делистинга китайских бумаг с американских бирж. В январе этого года с Нью-Йоркской фондовой биржи ушли китайские телекоммуникационные компании China Telecom, China Mobile и China Unicom из-за мер со стороны США.

Однако сегодня именно правительство Китая оказывает основное давление на собственные компании, и делистингу могут подвергнуться намного больше ценных бумаг, чем зимой. Проанализируем ситуацию и выясним, можно ли не только сохранить собственные вложения, но и заработать во время делистинга акций.

Если у вас в портфеле сейчас нет китайских акций и вы верите, что они недооценены, с моей точки зрения, инвестировать в них можно, но не в конкретные акции, а в фонды. Для неквалифицированных инвесторов эффективным и простым выбором будет инвестиционный фонд Finex FXCN на широкий китайский рынок. Квалифицированным инвесторам доступен более дешевый в обслуживании MCHI и KWEB на ИТ-компании Китая.

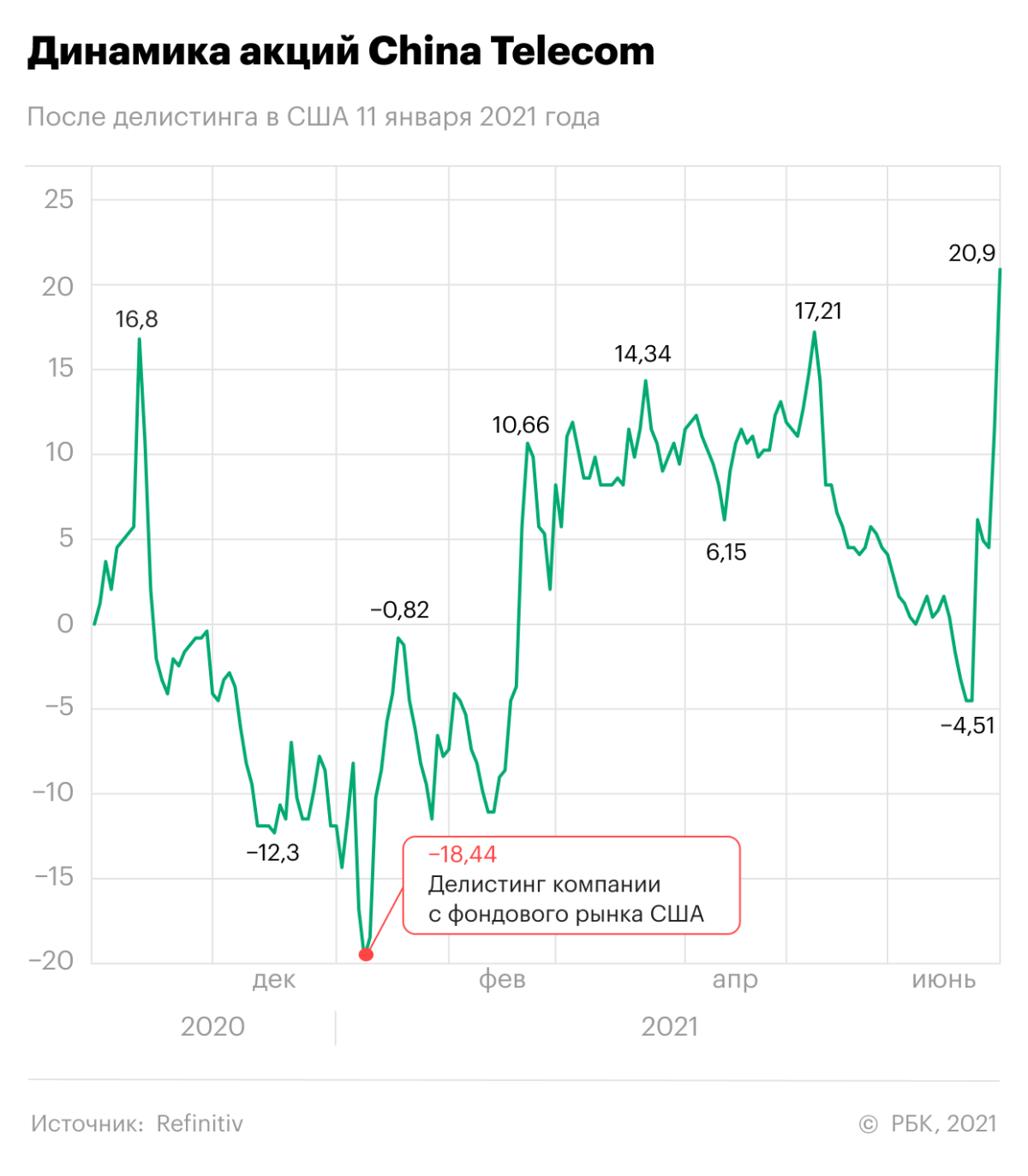

Если акции у вас уже есть и куплены они на Шанхайской или Гонконгской бирже, то в этом случае переживать не стоит. Делистинг с США никак не повлияет на ваш портфель, а если и повлияет — в позитивную строну. Например, подобное произошло с акциями China Telecom после делистинга 11 января 2021 года.

Акции сначала упали, а потом буквально за неделю покупки инвесторов привели к тому, что котировки восстановились до прежнего уровня. Причина заключается в фондах на китайские акции. Инвестиционные фонды, в которые входили депозитарные расписки China Telecom в Америке, были проданы и куплены акции China Telecom на Гонконгской бирже. Это создало дополнительный спрос, и акции выросли в цене.

То же самое произойдет при делистинге любой другой китайской компании. Поэтому, инвестируя в ETF-фонд, не стоит переживать за делистинг компаний, входящих в него. А в случае покупки акций на китайской или Гонконгской бирже делистинг с торговых площадок США, возможно, даже позволит заработать.

В этом случае для каждой акции необходим конкретный подход. Первым делом определяем, торгуется ли эта акция на китайской или гонконгской бирже. Например, акции Alibaba торгуются не только в Нью-Йорке, но и в Гонконге.

Для квалифицированного инвестора данная ситуация представляется наилучшим выходом из ситуации. В случае делистинга акции перестают торговаться как на американских фондовых рынках, так и на СПБ Бирже. Однако в приложении у вас акция останется, просто ее не получится продать. И тут следует набраться терпения.

Дело в том, что СПБ Биржа планирует предоставить доступ инвесторам на биржу Гонконга. Сроки пока не названы, но она работает над этим. А в свете того, что биржа планирует провести IPO, расширение торгового функционала — дело времени. В итоге, как только откроется доступ к Гонконгу, ваш брокер сможет перевести акции в депозитарий Гонконга — и вы снова получите доступ к покупке и продаже «замороженных» акций.

Для неквалифицированного инвестора, оказавшегося в такой ситуации, все сложнее. Делистинг фактически переводит компанию из публичной в частную — бумаги «заперты» в портфеле и выхода нет. Именно такие акции в случае делистинга несут наибольшие риски, для них стратегия будет заключаться в фиксации убытков при первой же возможности. С другой стороны — не факт, что «неквалам» будет запрещено торговать на рынке Гонконга, возможно, СПБ Биржа запустит и такой функционал.

Правда, есть вариант дождаться от компании выкупа акций по оферте. В этом случае выкуп делается из расчета средневзвешенной стоимости акций за последние шесть месяцев. Однако здесь есть нюанс: после появления разговоров о делистинге акции, скорее всего, сильно упадут и могут находиться в таком состоянии длительное время, пока сам факт делистинга не будет подтвержден биржей. В этой ситуации время работает против инвестора, ведь с каждым днем будет снижаться средняя стоимость выкупа акций.

Надеюсь, что инвесторы взвешенно подходят к инвестированию и грамотно диверсифицируют свои портфели. Другими словами, если ваша позиция, например, в TAL Education не более 4–5%, то фиксация убытка не нанесет существенный урон вашим вложениям. Если же вы допустили 30–40–50% одной акции в портфеле, то тут щадящих стратегий быть не может. Останется только зафиксировать существенный убыток и сделать из этого выводы на будущее.

Еще одна ситуация, с которой может столкнуться частный инвестор при делистинге, — когда с биржи уходит компания, которая платит хорошие дивиденды. Если вы покупали ее акции не ради роста, а ради стабильного дивидендного потока, то даже в случае делистинга для вас ничего не поменяется. Компания может стать полностью частной, но вы останетесь ее акционером и будете иметь полное право на получение дивидендов.

Подводя итог, можно сказать, что делистинг — это далеко не самое страшное, что может случиться с компанией (сравните, например, с банкротством или недружественным поглощением). В случае делистинга инвестор, который четко понимает правила игры, может даже заработать.

Точка зрения авторов, статьи которых публикуются в разделе «Мнение профи», может не совпадать с мнением редакции.

Материалы к статье