ESG-бумаги против «акций греха»: куда инвестировать выгоднее и почему

Зеленая энергетика — это тренд, как бы ни хотелось обратного сторонникам нефти, газа и угля. И этот сектор только входит в основную стадию развития — а значит, именно сейчас наступает оптимальный момент для долгосрочных инвестиций в отрасль.

14 октября РБК проведет конгресс «ESG- (P) Эволюция». В нем примут участие руководители крупнейших российских и мировых компаний, а также главы ведомств, отвечающих за ESG-повестку. Мероприятие будет первым крупным форумом по ESG в России. Чтобы принять в нем участие, пройдите по ссылке.

В начале нулевых с подачи глобальных банков началась 10-летняя мода на акции развивающихся стран. Следующее десятилетие прошло под эгидой так называемой технологической лихорадки, которая сделала IT-сектор крупнейшим в мировой экономике. А сегодня на финансовые рынки пришла новая эпоха с более масштабной идеей, чем инвестирование в развивающиеся регионы или технологии.

Мода на ESG затягивает в свои сети компании из практически любой индустрии или региона. Бренды все чаще инвестируют в уменьшение своего негативного влияния на природу и выстраивают корпоративную структуру таким образом, чтобы помогать обществу развиваться и предлагать всем равные возможности. Влияние нефинансовых факторов порой перевешивает значимость фундаментальных индикаторов при выборе инвестиций в ESG для крупных институциональных фондов.

ESG-инвестирование — это форма социально ответственного инвестирования, когда решение о вложениях средств в бизнес принимается на основании вклада компании в развитие общества. Положительное влияние компании может быть оценено с точки зрения трех основных факторов:

- Environmental (E) — забота об окружающей среде.

- Social (S) — поддержка социальной справедливости.

- Governance (G) — справедливое управление компанией.

«Греховные акции» — оппозиция к акциям «зеленых» компаний. Бумаги из индустрий алкоголя, табака, азартных игр или оружия продолжительное время расценивались как защитные, и, как правило, они хорошо работают даже во время экономических спадов.

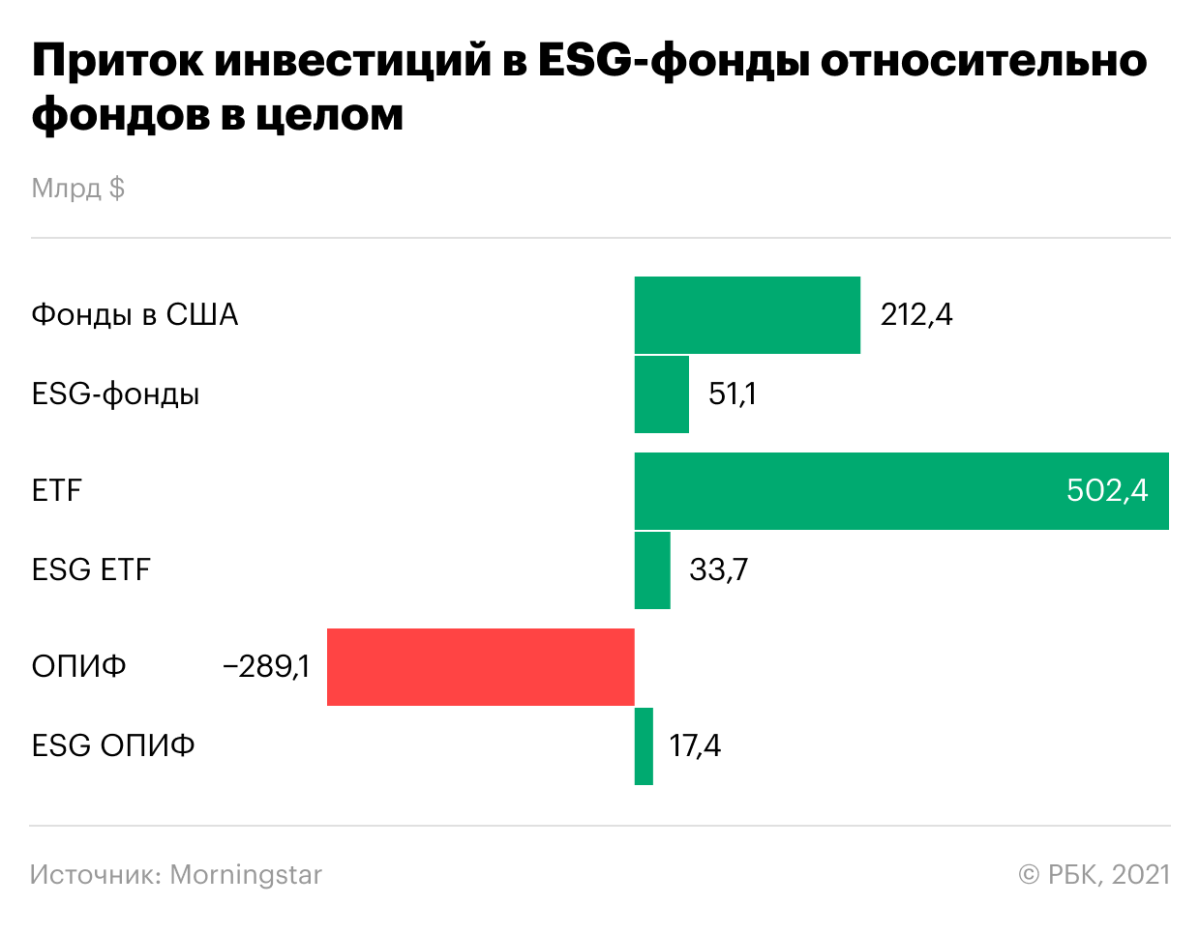

В 2020 году примерно 25% притока инвестиций в фонды США были в стратегии с ESG-компонентой.

Если в 2011 году лишь 17% опрошенных инвесторов рассматривали инвестиции в социально ответственные стратегии, то в 2020 году — более 49%, из которых 87% были довольны выбором.

Согласно исследованию UMEA School of Business (Швеция), существует обратная связь между высоким рейтингом ESG и волатильностью. Таким образом, если рейтинг ESG низкий, то акция окажется более рискованной, и наоборот.

Многие алкогольные, табачные и оружейные компании предлагают инвесторам высокий уровень дивидендов, также в их секторе относительно небольшая конкуренция. Это создает дополнительные возможности для увеличения маржинальности бизнеса. Однако даже слабая конкуренция и маржинальность не помогают индустрии греховных акций уверенно смотреть в будущее.

Согласно отчету ОЭСР, потребление сигарет, алкоголя и других расслабляющих средств непременно сокращается под давлением активной пропаганды ЗОЖ и ужесточения регулирования.

Сектор вооружения также имеет свои особенности. Государственные бюджеты на оборону в последние 5 лет возрастали во всех крупных экономиках. Однако, например, в США, рост нападений в школах и общественных местах создают законодательные риски для обращения огнестрельного оружия. Компании, ориентирующиеся на государственные оборонные заказы, работают непрозрачно ввиду секретности, и, таким образом, инвестору сложно оценивать операционную эффективность эмитента.

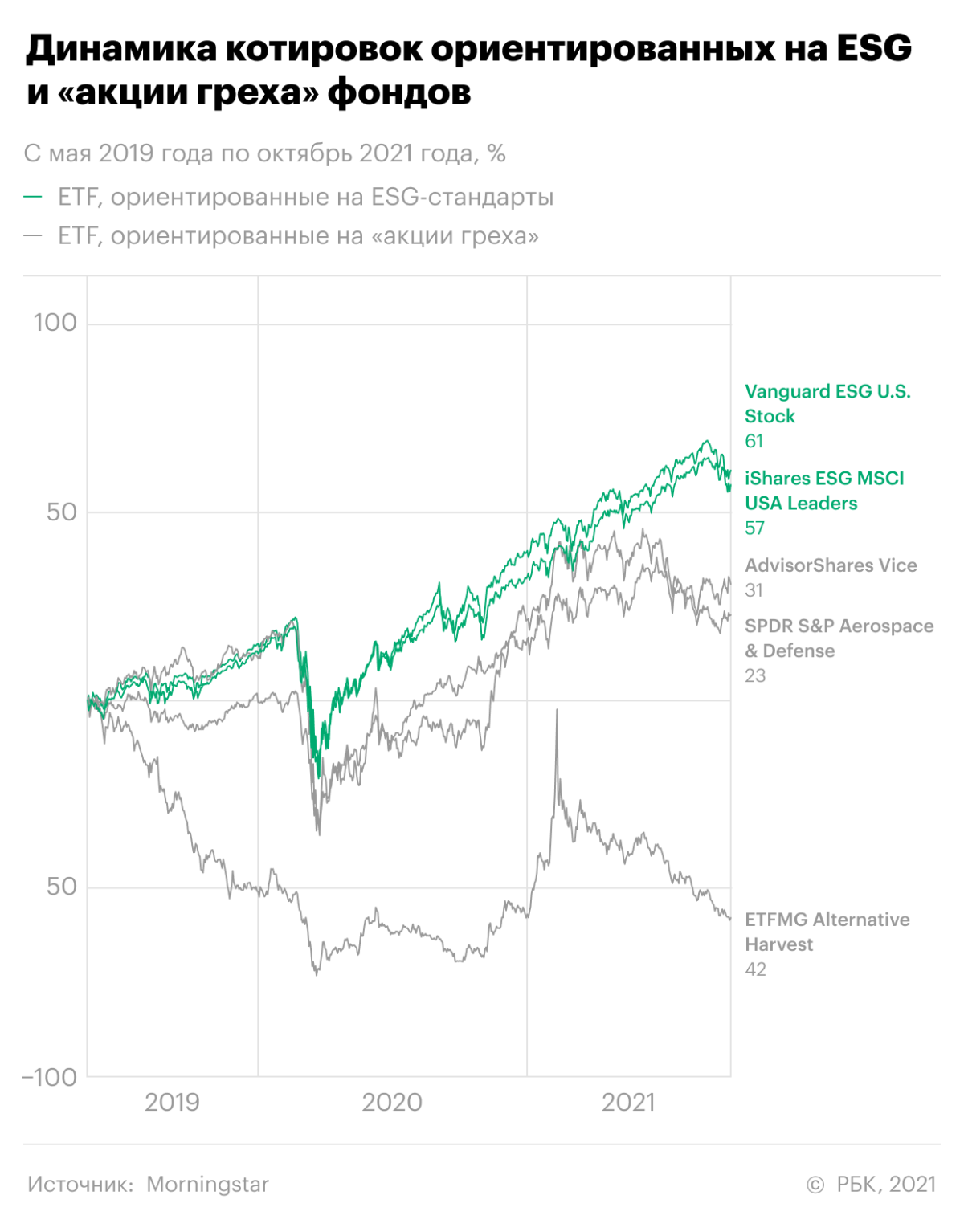

Во многом именно из-за этих причин инвестировать в ESG вместо «акций греха» выгодно уже не только репутационно, но и экономически — ETF, ориентированные на ESG-акции, за последние 2,5 года показали лучшую динамику, чем ETF, ориентированные на «акции греха».

Между крупнейшими государствами не достигнут консенсус как оценивать ESG-фактор — есть предварительные решения, однако нет устоявшихся практик. Так, согласно отчету Deutsche Bank по тематике ESG, рейтинг Samsung по выбросам в атмосферу в 150 раз выше, чем у компании Аpple. Подобные казусы не помогают в принятии объективных решений при инвестировании.

Тем не менее, меняющееся регулирование отражается на общей картине. Так, в ЕС применяться не только положительные стимулы в виде субсидий и налоговых льгот, для улучшения показателей устойчивого развития компаний, но и негативные в виде дополнительных налогов за выбросы в атмосферу и обязательные требования по равным возможностям в карьере для сотрудников.

В России активно готовится пакет законодательных инициатив от ВЭБ, стимулирующих компании к зеленым инвестициям и большей социальной ответственности за счет субсидий и доступа к недорогому долговому финансированию.

Если 5 лет назад основные инвестиций в ESG-фонды создавались методом исключения «греховных» акций из портфеля, то уже с 2019-2020-го управляющие и торговые алгоритмы руководствуются тем, чтобы тщательнее выбирать между компаниями с высоким рейтингом ESG. Такая тенденция говорит о том, что появились метрики эффективной оценки для существующих компаний и регионов.

Тренд сопровождается не только законодательными инициативами, но и более активным вовлечением миллениалов в корпоративную жизнь. Более 34% всего человеческого капитала США — это миллениалы. Согласно опросам нового поколения, работников не мотивирует только финансовая сторона карьеры, а большинство считают, что бизнес должен приносить пользу обществу и менять мир к лучшему. По этой причине многие организации пересматривают свои глобальные стратегии.

Возвращаясь к российскому инвестору и подходам к формированию портфелей, стоит отметить, что на данный момент проще всего добавить в портфель ESG-бумаги с помощью биржевых фондов — например, квалифицированному инвестору доступны:

- iShares ESG MSCI EM Leaders ETF — $1,2 млрд активов

- iShares ESG MSCI USA ETF — $14 млрд

- Invesco solar ETF — $3,7 млрд

- iShares ESG MSCI EM — $7 млрд

Очевидно, что тренд на рост интереса к ESG-компаниям в ближайшее десятилетие усилится: страны будут менять подходы к контролю углеродного следа крупных предприятий, бизнес будет стремиться к улучшению социальной обстановки. Российский рынок найдет в этом процессе свое место, скорее всего, через попытку стать лидером производства водородного топлива. На сегодняшний день рыночная конъюнктура дает хороший шанс на изменения баланса бумаг в портфеле стратегического инвестора в пользу бумаг с явной ESG-составляющей.

Точка зрения авторов, статьи которых публикуются в разделе «Мнение профи», может не совпадать с мнением редакции

Материалы к статье