На Уолл-стрит паника из-за инфляции. Как инвестору защитить свой портфель

Довольно продолжительный период низкой инфляции, который наблюдался в прошлом году во многих странах мира, в 2021-м сменился резким ростом цен. К середине 2021-го годовая инфляция в США достигла 13-летнего максимума в 5,4%, в еврозоне к сентябрю она поднялась до 3,4% против отрицательных 0,3% декабре, а в России с 19 по 25 октября разогналась до 7,97%.

Одна из причин сильного роста инфляции в мире — триллионные вливания мировых центробанков в экономику, отметили экономисты, опрошенные газетой The Wall Street Journal. По их словам, свою лепту в рост цен также внесли сбережения, которые население накопило во время локдаунов, и вакцинация, которая позволила людям выходить из дома и тратить деньги. Все это вызвало всплеск потребительского спроса, позволяя многим предприятиям значительно поднять цены.

Еще одной причиной роста цен стали серьезные нарушения в глобальных производственных и логистических цепочках после пандемии, рассказала руководитель отдела макроэкономического анализа финансовой группы «Финам» Ольга Беленькая. Это привело к тому, что предложение стало сильно отставать от спроса.

Эффект «узких мест» (нехватка материалов, комплектующих, работников, увеличение задержек и стоимости транспортировки) усилился избыточным стимулированием спроса в 2020–2021 годах в развитых экономиках и ускоренной политикой перехода на чистую энергетику в Европе и Китае, что стало одной из причин острого дефицита энергоресурсов и вызвало резкий рост цен.

Споры о том, надолго ли пришла высокая инфляция, на Уолл-стрит идут уже не первый месяц.

Некоторые из представителей финансового мира считают, что рост цен будет временным. По мнению основательницы Ark Invest Кэти Вуд, нормализации цен будут способствовать высокие технологии — развитие в области искусственного интеллекта, новых накопителей энергии, робототехники, блокчейна и геномного секвенирования. Об этом она заявила в Twitter в ответ на твит Илона Маска о том, что инфляция в ближайшее время будет высокой.

Inflation has flared in response to COVID-related supply chain bottlenecks and oil supply constraints but, IMHO, the powerful and converging deflationary forces associated with AI, energy storage (EVs!), robotics, genomic sequencing, and blockchain technology will bend the curve. https://t.co/DxGLRWe2P6

— Cathie Wood (@CathieDWood) October 26, 2021

Однако все больше наблюдателей склонны ожидать, что высокие темпы роста цен не временный эффект пандемии — инфляция сохранится как минимум на два-три года. На прошлой неделе миллиардер Джеффри Гундлах — глава инвестиционной компании DoubleLine Capital, специализирующейся на вложениях в облигации — сказал в интервью CNBC, что инфляция потребительских цен в США, вероятно, останется высокой до конца 2021 года, а в 2022 году не опустится ниже 4%. Причина — в высоких ценах на энергоносители.

Сооснователь Twitter и финтеха Square Джек Дорси на прошлых выходных заявил, что ожидает ухудшения ситуации — по его мнению, миру грозит гиперинфляция. «Гиперинфляция изменит все... Это уже происходит», — написал он в своем Twitter, а в комментариях добавил: «Это скоро произойдет в США, а значит, и во всем мире».

Hyperinflation is going to change everything. It’s happening.

— jack⚡️ (@jack) October 23, 2021

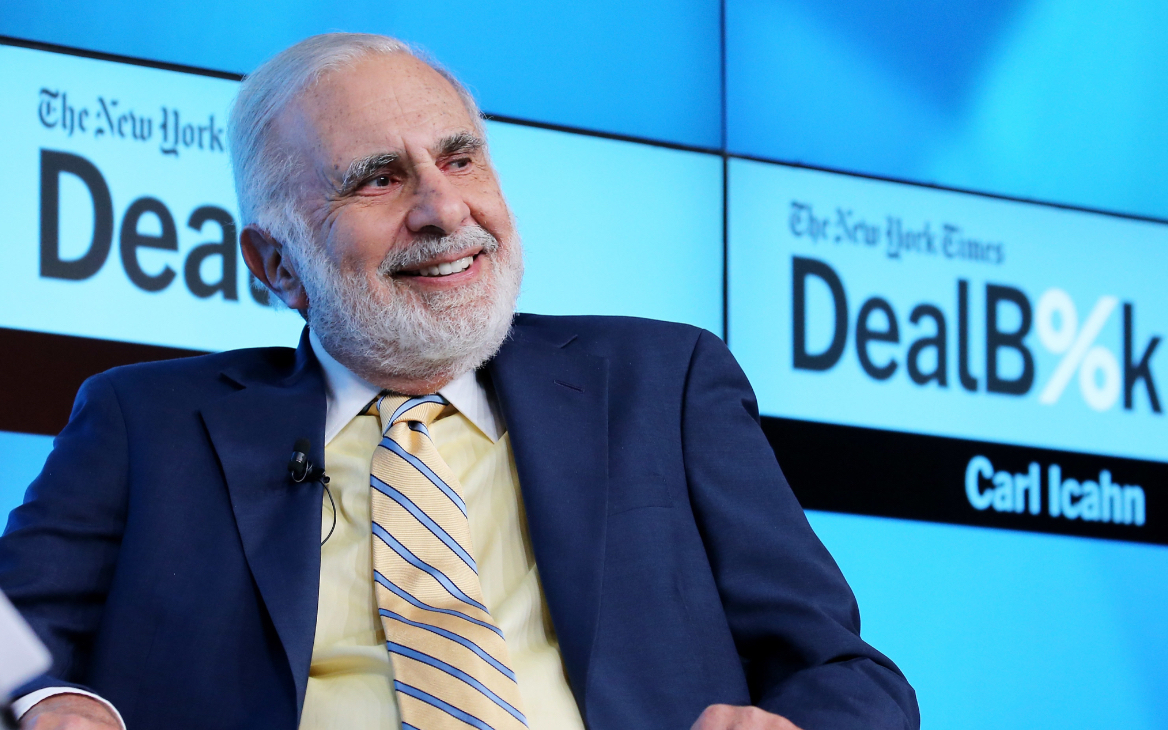

Наконец, знаменитый инвестор-активист Карл Айкан на прошлой неделе предупредил, что в один прекрасный день рынки заплатят цену за политику, которую сейчас проводят Федеральная резервная система и Конгресс США. Выступая на CNBC, он сказал, что из-за чрезмерной денежной массы и растущей инфляции рынки США могут столкнуться с серьезными проблемами.

В минувшую пятницу глава ФРС Джером Пауэлл заявил, что из-за сбоев в цепочках поставок инфляция может вырасти еще. «Я считаю, что время для сворачивания (tapering) [программы скупки активов] пришло», — сказал он.

Сейчас ФРС в рамках политики количественного смягчения (QE) закачивает в рынки по $120 млрд в месяц, выкупая казначейские облигации на $80 млрд и ипотечные — на $40 млрд. В результате этих операций баланс ФРС за полтора года увеличился на $3,5 трлн и достиг рекордных отметок выше $8 трлн.

Рынок ждет, что ФРС официально объявит о начале постепенного сокращения программы выкупа активов после заседания 2–3 ноября.

На трудности в экономике начал реагировать и рынок. Эксперты обращают внимание, что поведение и стратегии инвесторов стали заметно меняться в последнее время. На это, в частности указывает то, что намного реже стала срабатывать стратегия «Покупай на спадах» (Buy the Dip).

Директор аналитического департамента инвесткомпании «Фридом Финанс» Вадим Меркулов уверен, что разгон инфляции — основная причина, из-за которой наблюдается охлаждение к стратегии Buy the Dip.

«Инфляционные издержки уже сейчас отражаются на прибыли компаний. Многие компании начали снижать свои прогнозы по прибыли. По нашему мнению, при продолжении текущих тенденций стратегия Buy the Dip становится рискованной. Риск роста процентных ставок остается высоким, в этой связи наиболее уязвимы компании технологического сектора, так как многие из них не генерируют прибыли», — говорит эксперт.

Глава отдела смешанных активов британской Janus Henderson Investors Пол О’Коннор предупредил, что следующий год может стать настоящим испытанием для рынка рисковых активов. «Рост цен на товары, который мы видели в этом году, — это всего лишь генеральная репетиция большой истории в следующем году», когда бум в секторе услуг приведет к росту затрат на рабочую силу, заявил он Bloomberg.

Риск состоит в том, что в какой-то момент инфляционное давление станет настолько сильным, что вынудит центральные банки решительнее ужесточать политику, что более проблематично для рисковых активов, сказал О'Коннор.

Григорий Жирнов, инвестиционный стратег «ВТБ Мои Инвестиции»: «В этих условиях [высокая инфляция и резкое замедление роста экономики] инвестору нужно иметь диверсифицированный портфель и быть готовым к волатильности в ближайшие месяцы.

В случае более агрессивного ужесточения монетарной политики в США ставки по казначейским облигациям США (US Treasures) могут продолжить рост, что окажет давление на акции роста (технологические компании, биотехнологии и прочее). В то же время сырьевые товары (металлы, нефть, золото) могут пользоваться повышенным спросом при дальнейшем ускорении инфляции».

Станислав Клещев, инвестиционный стратег «ВТБ Мои Инвестиции»: «Полагаем, что после снижения в последние месяцы вновь становится интересно золото и акции золотодобывающих компаний. Привлекательны фонды денежного рынка, а также еврооблигации ресурсных компаний-экспортеров из развивающихся стран с сильными кредитными профилями.

На фоне возрастающих рисков усиления волатильности на рынке оправданна повышенная доля свободных денежных средств в портфелях. Предстоящее на следующей неделе заседание ФРС США воспринимается как потенциальный фактор риска для мировых фондовых рынков».

Антон Скловец, аналитик «Фридом Финанс»: «Если мы говорим об инфляции в России, то инструменты, которые могут помочь, это:

- акции (в долгосрочной перспективе показывают рост, превосходящий размеры инфляции);

- инвестиции в золото. Золото всегда выступает в роли защитной гавани и может использоваться как страховка от инфляции;

- облигации, которые, возможно не полностью, компенсируют ослабление валюты купоном;

- инвестиции в американский фондовый рынок, где инфляция невысока по отношению к другим странам, есть огромный арсенал инструментов, к примеру TIPS (Treasury Inflation Protected Securities), номинал которых индексируется на размер инфляции».

Альберт Короев, начальник отдела экспертов «БКС Мир инвестиций»: «При росте инфляции и ставок в экономике привлекательными становятся облигации с привязкой к рыночным ставкам и самому уровню инфляции. На российском рынке представлены ОФЗ с привязкой купона к ставке RUONIA и ОФЗ-ИН, номинал которых индексируется на уровень инфляции».

Максим Бирюков, старший аналитик УК «Альфа-Капитал»: «В период высокой инфляции защитными можно считать акции циклических компаний, особенно ресурсных. Подойдут также и бумаги финансового сектора. Если не бояться повышения ставок, то ставка на техсектор вполне может оправдать ожидания — компании сектора стабильно показывают высокие темпы роста выручки и прибыли и пока нет оснований ожидать существенного замедления этого тренда».

Больше новостей об инвестициях вы найдете в нашем аккаунте в Instagram

Материалы к статье