В какой банк положить деньги: топ-10 ставок по вкладам осенью 2022 года

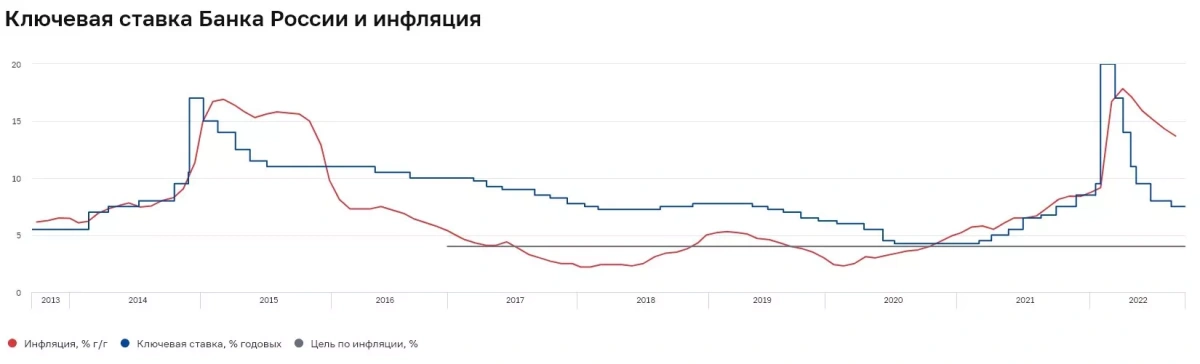

Ключевая ставка стоит на месте, инфляция снижается

Совет директоров Банка России 28 октября сохранил ключевую ставку на прежнем уровне — 7,5%. Следующее заседание ЦБ по ключевой ставке запланировано на 16 декабря 2022 года.

Обновлен прогноз ЦБ по инфляции на 2022 год — вместо ранее ожидаемого роста цен в пределах 11–13% новый прогноз инфляции заложен регулятором в диапазоне 12–13%. На последующие два года прогноз остался без изменений: в 2023 году Банк России ожидает снижение темпов инфляции до 5–7% и ее возвращение к целевым 4% в 2024 году.

Регулятор в среднесрочном прогнозе дал сигнал, что ключевая ставка до конца года если и будет отклоняться от текущих 7,5%, то незначительно:

- Банк России прогнозирует среднюю ключевую ставку в 2022 году на уровне 10,6%. С учетом того что с 1 января по 30 октября 2022 года средняя ключевая ставка равна 11,3%, с 31 октября до конца 2022 года средняя ключевая ставка прогнозируется в диапазоне 7,4-7,6%;

- диапазон ключевой ставки в 2023 году — 6,5–8,5%, в 2024 году — 6,0–7,0%.

Регулятор отметил, что уточнение уровня инфляции в сторону повышения связано с ростом тарифов ЖКХ, которые будут внепланово повышены с 1 декабря 2022 года в среднем по стране на 9%.

За неделю с 18 по 24 октября цены умеренно выросли — на 0,08%. В годовом выражении инфляция по состоянию на 24 октября снизилась до 12,88% год к году (на 17 октября этот показатель был на уровне 13,11%). С начала 2022 года рост цен составил 10,64%.

Банк России считает, что в ближайшие месяцы из-за частичной мобилизации не будет расти потребительский спрос, а вместе с ним и инфляция, однако в будущем мобилизация может стать драйвером раскручивания инфляционной спирали — за счет усиления ограничений предложения.

Почему ставки по вкладам осенью 2022 года растут

Уровни банковских депозитных ставок в конце сентября достигли минимума с января текущего года — 6,5% годовых. Но с начала октября они начали расти, несмотря на отсутствие на тот момент решений по ключевой ставке и в условиях снижения инфляции. По мнению аналитиков Банка России, основная причина противоположного тренда циклу снижения ключевой ставки связана с желанием банков компенсировать отток средств граждан, случившийся на фоне частичной мобилизации.

Физические лица в сентябре сократили срочные депозиты и переложили деньги на текущие счета. Это связано как с истечением срока действия краткосрочных вкладов (на срок до шести месяцев), заключенных в апреле по высоким ставкам, так и с продолжавшимся снижением ставок. Регулятор отмечает, что уже в начале октября банки начали поднимать ставки, чтобы приостановить отток средств.

По данным ЦБ, 21 сентября спрос на наличные составлял ₽14,2 млрд, в последующие дни он кратно вырос — 22 и 23 сентября клиенты обналичили ₽132,1 млрд и ₽114,2 млрд соответственно. 30 сентября спрос на наличные достиг уровня ₽144,8 млрд — максимума с 4 марта, когда в обращении находилось ₽151,5 млрд. По итогам сентября отток средств физических лиц из банковской системы составил 1,4% (₽458 млрд).

«Отток пришелся на вторую половину месяца, когда увеличилось количество уехавших из страны людей, которые брали с собой наличные деньги. Кроме того, граждане склонны снимать наличные средства в ситуации стресса или неопределенности, как это было, например, в начале года, но потом обычно возвращают деньги в банки», — отметил регулятор («О развитии банковского сектора Российской Федерации в сентябре 2022 года»).

На максимальном уровне данный показатель был зафиксирован 25 февраля, на следующий день после объявления о начале специальной военной операции, — спрос на наличные составил ₽1,414 трлн. Из-за массового оттока наличных денег из банков дефицит ликвидности банковского сектора к 3 марта превысил ₽7,03 трлн.

Банкам удалось восстановить ликвидность уже к началу апреля — после повышения ключевой ставки до 20% проценты по банковским вкладам выросли до 25% годовых, что вернуло населению желание копить на депозитах. Структурный профицит ликвидности банковского сектора по операциям с ЦБ на начало дня 28 октября составил ₽1,5 трлн, согласно данным Банка России.

В качестве причины повышения ставок по вкладам начальник отдела анализа банков и денежного рынка ИК «Велес Капитал» Юрий Кравченко отметил также рост доходностей облигаций федерального займа (ОФЗ), который последовал в третьей декаде сентября на усилении геополитических рисков и объявлении частичной мобилизации. «Именно доходности ОФЗ являются главным ориентиром для всех ставок в экономике», — подчеркнул эксперт.

Банковские вклады без дополнительных условий в текущем моменте проигрывают по доходности ОФЗ: доходность индекса Мосбиржи государственных облигаций RGBI в последнюю неделю варьируется в диапазоне 9,1–9,3%. По кривой бескупонной доходности ОФЗ с погашением через год демонстрируют доходность 7,6% годовых, наиболее высокий доход предлагают самые долгосрочные бумаги — 30-летние гособлигации — на уровне 10,8%.

При выборе между банковским вкладом и инвестированием в ОФЗ инвестору следует учитывать налоги: доход по банковским вкладам, полученный в 2022 году, освобожден от уплаты НДФЛ. В случае с ОФЗ налог составляет стандартные 13% или 15%, исключением являются только бумаги, которые приобретены на ИИС или по льготе долгосрочного владения (облигации нужно продержать не менее трех лет).

Аналитик «МКБ Инвестиции» Азрет Гулиев считает, что решение Банка России сохранить ключевую ставку на уровне 7,5% говорит об определенной стабилизации ситуации на финансовом рынке. «В ближайшее время мы, вероятно, увидим большее количество первичных размещений на рынке облигаций, для частных инвесторов — хороший момент, чтобы приобретать облигации как с коротким, так и с долгим сроком владения. Считаем, что на следующих заседаниях риторика ЦБ сохранится, и мы, очень вероятно, не увидим изменения ключевой ставки до конца 2022 года», — подчеркнул эксперт.

Средние ставки по вкладам в банках

Ставки в топ-10 банков

Средняя максимальная ставка по вкладам топ-10 российских банков во второй декаде октября 2022 года повысилась на 12 б.п., с 6,67% до 6,79% годовых, следует из данных ЦБ.

Ставки по депозитам во второй декаде октября по сравнению с первой декадой:

- на срок до трех месяцев понизились до 5,8% (-10 б.п.);

- на срок 3–6 месяцев выросли до 6,32% (+6 б.п.);

- на срок 6–12 месяцев увеличились до 6,48% (+25 б.п.);

- на срок свыше года выросли до 7,15% (+28 б.п.).

Расчет ставок Банком России проводится на основании данных:

- Сбербанка;

- ВТБ;

- Газпромбанка;

- Альфа-Банка;

- Россельхозбанка;

- банка «ФК Открытие»;

- Райффайзенбанка;

- Тинькофф Банка;

- Промсвязьбанка;

- Совкомбанка.

В мониторинг регулятора попадают вклады без дополнительных условий, доступные любому клиенту.

Максимальной ставка по вкладам в топ-10 российских банков за все время наблюдений с 2009 года была в первой декаде марта 2022 года на уровне 20,51%. Ключевая ставка на тот момент составляла рекордные 20%, а население массово забирало наличные денежные средства из банковских учреждений. Высокие ставки по вкладам изменили настроения вкладчиков — они вернули деньги на депозиты, что позволило банкам восстановить ликвидность и в то же время перейти к снижению предлагаемой доходности по вкладам.

Ставки в топ-59 банков на сумму от ₽100 тыс.

Средняя ставка 59 крупнейших банков по вкладам сроком на один год на сумму от ₽100 тыс. на 28 октября составляет 6,45% годовых, согласно индексу FRG100. С начала октября по данному индексу ставка выросла на 28 б.п., в начале месяца она была на уровне 6,17%.

Ставки в топ-50 банков

Согласно индексу доходности вкладов платформы «Финуслуги», который оценивает динамику ставок топ-50 банков по размеру депозитного портфеля, на неделе с 17 по 24 октября по вкладам от ₽100 тыс. предлагались следующие средние ставки в зависимости от срока:

- три месяца — 6,64% (+1 б.п. по сравнению с предыдущей неделей);

- шесть месяцев — 7,00% (+21 б.п.);

- год — 7,07% (+17 б.п.).

Максимальные ставки в топ-20 банков составляют 8–8,5% годовых по вкладам сроком от полугода.

«Пауза в смягчении денежно-кредитной политики была ожидаема рынком, и у банков есть еще небольшой запас по росту ставок по депозитам, при этом ставки по краткосрочным депозитам имеют больший потенциал для роста», — считает управляющий директор проекта «Финуслуги» Московской биржи Игорь Алутин.

Индекс доходности вкладов платформы «Финуслуги» позволяет следить за динамикой процентных ставок по банковским депозитам и сравнивать условия при выборе вклада со среднерыночным уровнем и со ставками по вкладам, доступным к открытию онлайн на платформе «Финуслуги».

Индекс оценивает динамику ставок топ-50 банков по размеру депозитного портфеля и позволяет сравнить ее с уровнем ставок по вкладам, которые можно открыть онлайн на «Финуслугах». В базу расчета входят вклады от ₽100 тыс. на срок три, шесть месяцев и год.

Топ-10 банковских вкладов по доходности осенью 2022 года

Самая выгодная ставка по вкладу составляет 12% годовых, по данным на 28 октября. Большая часть депозитов со ставками выше рынка (на уровне 9–12%), которые изучили «РБК Инвестиции», предполагают выполнение клиентом дополнительных условий — регулярного оборота по банковской карте, постоянного неснижаемого остатка на банковской карте, приобретение инвестиционных паев, открытие инвестиционного счета, оформление программы инвестиционного или накопительного страхования жизни, подключение дополнительного пакета услуг и так далее.

Топ-10 банков с самыми высокими эффективными ставками по вкладам и накопительным счетам, по данным на 28 октября 2022 года:

- «Синара» — до 12%;

- «Газпромбанк» — до 11%;

- Абсолют Банк — до 10%;

- Инвестторгбанк — до 9,9%;

- Транскапиталбанк — до 9,9%;

- СМП Банк — до 9,5%;

- «Банк жилищного финансирования» — до 9,25%;

- Норвик Банк — до 9,15%;

- Совкомбанк — до 8,7%;

- Московский кредитный банк — до 8,7%.

Источник: финансовый маркетплейс «Банки.ру»

Эффективная ставка показывает доходность продукта с учетом капитализации процентов.

Эффективная ставка рассчитана по методике «Банки.ру». Указанные в обзоре условия по вкладам не являются публичной офертой, размещены исключительно для предварительного ознакомления. Перед принятием решения о размещении денежных средств в банковской организации следует уточнить в ней полные условия на дату открытия вклада.

Материалы к статье