Овердрафт: что это такое и в каких случаях им можно пользоваться

Что такое овердрафт

Овердрафт — это форма краткосрочного кредитования, которая позволяет клиенту пользоваться кредитными средствами при отсутствии собственных на расчетном или карточном счете без необходимости дополнительно осуществлять какие-либо действия для получения кредита.

«Если собственных средств клиента на расчетном счете недостаточно, то платежное поручение клиента будет исполнено автоматически за счет кредитных средств. Использовать кредитные средства можно сколько угодно раз в пределах установленного клиенту лимита овердрафта», — объяснил механизм овердрафта директор департамента кредитных операций Росбанка Сергей Кисляков.

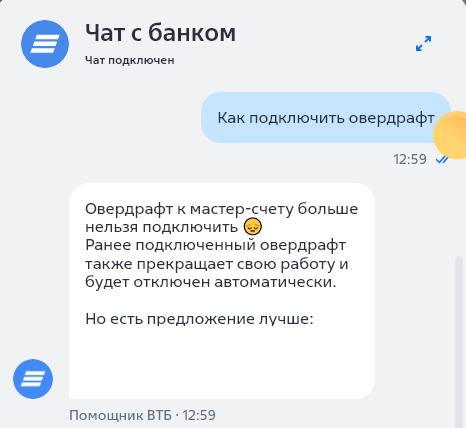

Анализ банковских предложений по услуге овердрафта, который провели «РБК Инвестиции» в конце марта 2023 года, показал, что большинство крупных банков перестали ее предоставлять физическим лицам. Недоступность данной услуги на текущий момент подтвердили в службах поддержки Сбербанка, ВТБ, Тинькофф Банка, Альфа-Банка, Росбанка, Россельхозбанка и некоторых других.

«Действительный спрос клиентов и предложение банков на предоставление овердрафтов стали практически нулевыми. Текущий уровень спроса обусловлен крайне узким сегментом рынка, в рамках которого потребитель получает, например, зарплатную карту с установленным лимитом овердрафта», — пояснил тенденцию снижения интереса к овердрафту гендиректор компании «Скоринг бюро» (бывшее БКИ «Эквифакс») Олег Лагуткин.

Скриншот из чата банковского приложения с ответом службы поддержки о невозможности подключить овердрафт

Управляющий директор по карточному и транзакционному бизнесу Экспобанка Арам Валесян обратил внимание, что на рынке сейчас практически отсутствуют кредитные карты в чистом виде. «Все они, по сути, являются картами с лимитом овердрафта, так как предполагают возможность пользоваться не только заемными, но собственными денежными средствами», — говорит Валесян.

Согласно данным «Скоринг бюро», количество выданных карт с овердрафтом в феврале 2023 года составило 319 280 штук (против 324 652 штук в январе) при сумме выдач на ₽23,9 млрд (против ₽22,8 млрд месяцем ранее). Средний чек по данному виду кредитования составил ₽74 835 (в январе показатель был на уровне ₽70 107).

Совокупное число таких карт на руках у россиян выросло на 15,6% по сравнению с январем — до 2,08 млн единиц. Общий портфель карт с овердрафтом оценивается в ₽126,3 млрд.

Отличия овердрафта от кредита

По сути, овердрафт — это возобновляемая кредитная линия по карте, говорит Арам Валесян. «Банк заранее устанавливает доступный лимит заемных средств, в рамках которого клиент может одолжить деньги без дополнительного согласования. В этом принципиальное отличие от целевого кредита или кредита наличными — клиенту не нужно каждый раз заполнять заявку на получение займа. Достаточно единожды подключить функцию овердрафта по дебетовой карте или просто оформить кредитную карту», — пояснил он.

Отличия овердрафта от кредита

- Срок использования. Как правило, овердрафт необходимо погасить в течение 30–60 дней. После погашения овердрафт снова автоматически активируется, и пользователь вновь может им воспользоваться, то есть потратить больше, чем у него есть собственных средств. Обычный кредит или долг по кредитной карте можно гасить в течение более длительного срока.

- Способ оформления. Все условия по овердрафту и его лимит прописываются в договоре при подключении услуги. Соответственно, для пользования овердрафтом клиенту не нужно каждый раз подтверждать свои доходы и обращаться в банк, тогда как для получения нового кредита придется предоставить полный пакет документов и пройти путь согласования на его получение.

- Сумма. Как правило, овердрафт предоставляется зарплатным или долгосрочным клиентам, его размер устанавливается банком из расчета среднемесячного заработка или регулярных поступлений — обычно лимит не превышает 50–70% от них. Тогда как размер кредита запрашивается самим клиентом и может быть значительно больше его среднего дохода.

- Погашение задолженности. Долг по овердрафту списывается автоматически при любом поступлении денежных средств на счет, к которому он подключен. Долг по овердрафту не будет считаться погашенным до тех пор, пока не выплачена его полная сумма. Платежи по обычному кредиту можно вносить на счет по специальному графику погашений.

- Начисление процентов. Проценты по овердрафту начисляются только на сумму произведенных расходов, а не на всю сумму займа, как это происходит с кредитом. Например, лимит по овердрафту составляет ₽50 тыс., но клиент воспользовался только ₽3 тыс. — проценты начислят именно на ₽3 тыс. и только за дни до полного погашения долга.

Виды овердрафта

Разрешенный овердрафт

Разрешенный овердрафт — это стандартная банковская услуга, условия которой прописываются в договоре. Овердрафт используется клиентом в качестве краткосрочного кредита в рамках оговоренного в договоре лимита. Погашается овердрафт автоматически в момент поступления на счет денежных средств. Удобство такого кредитования в том, что не нужно каждый раз при потребности в деньгах обращаться в банк и писать заявление на получение займа. Как только погашается предыдущий долг по овердрафту, снова можно тратить деньги в рамках лимита. Использовать денежные средства по овердрафту можно на любые цели, в том числе снять наличными.

Неразрешенный овердрафт

Неразрешенный (технический, несанкционированный) овердрафт — это списание денежных средств сверх имеющихся собственных средств клиента на карте по независящим от него причинам и не оговоренных отдельным договором. Например, баланс карты может стать минусовым при списании абонентской платы за годовое обслуживание, при оплате товаров в другой валюте курс может измениться и с карты спишется большая сумма, чем изначально рассчитывал клиент, при аресте и последующем списании средств по исполнительному листу судебных приставов. Неразрешенный овердрафт не освобождает клиента от обязанности оплатить долг — его погашение произойдет, так же как и в случае с разрешенным, автоматически в момент поступления на счет денежных средств.

Условия овердрафта

Условия овердрафта различаются в зависимости от банка. Общерыночные практики обычно предполагают, что банк устанавливает лимит по овердрафту в размере некоторой доли от среднего месячного дохода.

Для физических лиц

- Сумма. Стандартно банк для подключения услуги овердрафта анализирует средний месячный доход клиента за три — шесть последних месяцев и предлагает клиенту установить овердрафт в размере 50–70% от этого среднего заработка. Но клиенту следует иметь в виду, что лимит овердрафта устанавливается индивидуально и может пересматриваться банком ежемесячно.

- Срок. Договор на овердрафт обычно составляется на год с возможной пролонгацией на тех же или иных условиях.

- Возраст. Возрастные ограничения для подключения овердрафта обычно находятся в рамках диапазона от 18 лет до верхнего предела пенсионного возраста (для женщин — 60 лет и для мужчин — 65 лет).

- Стоимость услуги. Каждый банк вправе устанавливать собственный размер платы за пользование овердрафтом. Она может рассчитываться в качестве комиссии, процентной годовой ставки, также за просроченные платежи по овердрафту через оговоренный в договоре срок может начать начисляться дополнительно штраф. Кроме того, наличие овердрафта может влиять на более высокую стоимость годового обслуживания по дебетовой карте.

Для юридических лиц

Овердрафт предоставляется юридическим лицам для пополнения оборотных средств. «Овердрафт позволяет клиентам покрыть краткосрочные кассовые разрывы, своевременно рассчитаться с поставщиками товаров и услуг, выплатить заработную плату сотрудникам, осуществить платежи в бюджет, таможенные платежи и так далее», — пояснил директор департамента кредитных операций Росбанка Сергей Кисляков

Как правило, овердрафт юридическим лицам предоставляется на следующих условиях:

- сумма. Лимит овердрафта устанавливается, как правило, исходя из прямых зачислений выручки на расчетный счет клиента и может меняться в течение срока действия договора в зависимости от размера поступлений выручки на счет. Погашение задолженности по основному долгу осуществляется автоматически по мере поступления денежных средств на счет клиента, при этом договором может быть предусмотрено периодическое обнуление задолженности (например, раз в 30, 60, 90 дней). В указанные даты промежуточного погашения клиент обязан пополнить расчетный счет для полного погашения задолженности по основному долгу;

- срок. Срок кредитования — один год с возможностью автопродления;

- стоимость услуги. Уплата процентов осуществляется раз в месяц или не позднее дат промежуточного погашения.

Как подключить овердрафт

Подать заявку на оформление кредита в форме «овердрафт» можно в офисах банков, на сайте или через приложение, если кредитное учреждение предоставляет такую услугу. В классическом варианте овердрафт подключается к дебетовой карте. Перед принятием решения о подключении услуги следует обратить внимание на некоторые тонкости.

Изучите детали овердрафта

- Наличие льготного периода, то есть бесплатного пользования овердрафтом, который потребует погашения только суммы долга без процентов и комиссий.

- Проценты. Размер процентной ставки за пользование овердрафтом может быть выше, чем по потребительскому кредиту. Поэтому в случае необходимости взять долгосрочный кредит следует сравнить условия.

- Лимит. В случае нежелания пользоваться овердрафтом или при строгой финансовой дисциплине, когда человек четко для себя определяет, какую сумму он может взять в долг у банка, следует обратить внимание на размер лимита по овердрафту. В случае несогласия с его размером об этом следует уведомить банк и попросить изменить его либо полностью отключить или сделать нулевым.

Подготовьте необходимые документы

Для оформления овердрафта банк может потребовать некоторые документы, их список может меняться в зависимости от требований конкретного банка.

Для физических лиц:

- паспорт (дополнительные личные документы — водительские права, заграничный паспорт, ИНН, СНИЛС, полис медицинского страхования);

- заявление;

- справка о доходах 2-НДФЛ или иной документ, подтверждающий доходы;

- официальная регистрация в регионе получения услуги;

- копия трудовой книжки;

- выписка по счету другого банка;

- справка об отсутствии задолженности по кредитам;

- документы о праве собственности на имущество.

Для юридических лиц:

- учредительные, лицензионные, регистрационные документы организации;

- паспорта руководителей и учредителей;

- финансовые документы;

- документы на предмет залога.

Материалы к статье