Брокер ВТБ обновил рекомендации по облигациям с учетом новой ставки ЦБ

«ВТБ Мои Инвестиции» назвали лучшие облигации для покупки после повышения ставки ЦБ до 12%

Аналитики «ВТБ Мои Инвестиции» представили подборку облигаций корпоративных эмитентов и ОФЗ, составленную с учетом резкого повышения ставки ЦБ до 12%. Эксперты выбрали бумаги с доходностью до 13,2% годовых в рублях, следует из августовского обзора долгового рынка «ВТБ Мои Инвестиции» (есть в распоряжении «РБК Инвестиций»).

Банк России на внеочередном заседании 15 августа повысил ключевую ставку на 350 базисных пунктов — до 12%. В комментарии к документу «ВТБ Мои Инвестиции» пояснили, что текущего повышения ставки достаточно для сдерживания проинфляционных рисков. «Ставка 12% — существенно выше прогнозируемого уровня инфляции. С высокой долей вероятности можно говорить о завершении цикла ужесточения политики Банка России, хотя жесткий сигнал регулятора сохраняется», — сообщили эксперты «РБК Инвестициям».

Рынок ОФЗ отреагировал на решение регулятора уплощением кривой доходности за счет роста доходности коротких выпусков. Реакция корпоративных облигаций была запоздалой ввиду меньшей ликвидности бумаг. В текущей ситуации аналитики отдают предпочтение сегменту размещения новых выпусков облигаций.

Какие самые выгодные облигации можно купить после повышения ставки Банком России

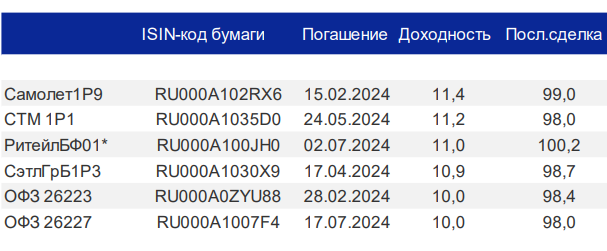

В качестве основных выпусков для вложений до года «ВТБ Мои инвестиции» выбрали шесть выпусков:

Рублевые облигации для вложений сроком до года

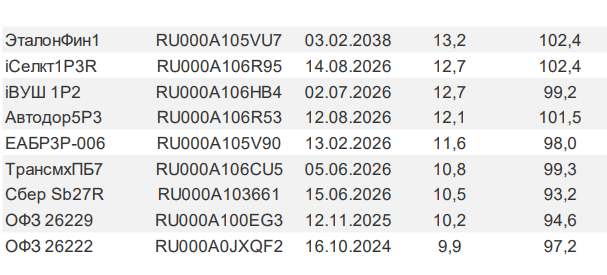

Для инвестиций на один — три года эксперты выделяют:

Рублевые облигации для инвестиций на один — три года

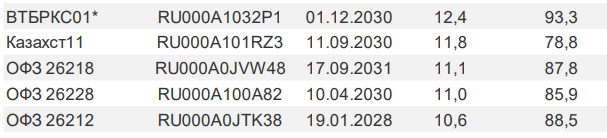

Для вложений со сроком более трех лет наиболее привлекательными выглядят бумаги:

Облигации для вложений средств со сроком более трех лет

Чтобы минимизировать процентный риск в условиях ужесточения монетарной политики ЦБ, эксперты «ВТБ Мои Инвестиции» рекомендуют в первую очередь обратить внимание на рублевые облигации с плавающими купонами (флоатеры). Объем этого рынка составляет примерно ₽12 трлн, сообщили эксперты со ссылкой на оценку поставщика финансовых данных Cbonds. Из этого объема около ₽7,5 трлн приходится на ОФЗ. Такие бумаги составляют 3/5 от всего рынка флоатеров. На корпоративные флоатеры в обращении приходится около ₽4,6 трлн.

В условиях ужесточения монетарной политики флоатеры востребованы у инвесторов, так как позволяют минимизировать процентный риск. В связи с этим число размещений флоатеров со стороны как государства, так и корпоративного сектора растет, отмечают эксперты.

Больше половины из всего размещенного в этом году объема корпоративных бумаг было продано летом, причем в основном в июле (около ₽280 млрд). Минфин России в этом году разместил ОФЗ с плавающими купонами на ₽615 млрд по номиналу, из них летом — 81%.

Традиционно основными покупателями этих бумаг выступают крупные банки. Потребность в рефинансировании у корпоративных заемщиков и необходимость исполнять план государственных заимствований этого года будут подталкивать эмитентов размещать больше флоатеров, отмечают в «ВТБ Мои Инвестиции».

Наиболее ликвидные флоатеры на вторичном рынке — это ОФЗ-флоатеры. На них в первую очередь следует обращать внимание, если инвестиция предполагается не до погашения, сообщили эксперты. За счет регулярного пересчета купонов (раз в полгода или раз в квартал) флоатеры наиболее устойчивы в цене в периоды всплеска волатильности, вызванного ростом ставки. Такие бумаги оперативно подстраиваются под новые уровни ставок в экономике за счет механизма плавающего купона, поэтому можно получить доходность, наиболее близкую к средней рыночной.

В связи с этим цикл повышения ключевой ставки инвесторам комфортнее переждать во флоатерах, а когда приблизится момент снижения ставки — перейти в облигации с фиксированными купонами. Среди ликвидных флоатеров можно выделить ОФЗ 29024, ОФЗ 29022 и ОФЗ 29019, сообщили аналитики.

Материалы к статье