Самозапрет на выдачу кредитов: что это такое и как оформить

Минцифры: за два дня самозапрет на кредиты установили почти 2 млн человек

За два дня действия закона, позволяющего установить добровольный самозапрет на кредиты через «Госуслуги», воспользовались 1,7 млн человек. Средний возраст заявителя — 53 года. Об этом сообщило Министерство цифрового развития в своем телеграм-канале.

Интерес к этой услуге проявили вдвое больше пользователей госпортала. Ведомство отметило, слово «самозапрет» возглавило топ запросов роботу Максу на «Госуслугах» — он дал уже 3,4 млн консультаций о добровольном запрете на кредитование.

В Минцифре сообщили, где чаще всего подавали заявления:

- Москва — 351 тыс.;

- Санкт-Петербург — 143,9 тыс.;

- Московская область — 112,3 тыс.;

- Краснодарский край — 69,3 тыс.;

- Свердловская область — 50,5 тыс.;

- Ростовская область — 43,5 тыс.;

- Башкортостан — 42,7 тыс.;

- Новосибирская область — 42,4 тыс.;

- Татарстан — 41, 8 тыс.;

- Нижегородская область — 37,6 тыс.

В этой статье:

Из-за мошенников финансовые потери россиян с каждым годом растут. В 2024 году объем операций без добровольного согласия клиентов увеличился по сравнению с 2023 годом на 74,36% и составил около 1,2 млн операций на сумму ₽27,5 млрд, по данным Банка России.

По количеству мошеннических операций больше всего операций (821,87 тыс.) с платежными картами на сумму ₽8,5 млрд. А наибольший объем хищений денежных средств осуществлялся по операциям, связанным с использованием систем дистанционного банковского обслуживания, — ₽9,6 млрд.

В 2024 году кредитные организации возвратили клиентам 9,9% (₽2,7 млрд) от всего объема операций по переводу денежных средств, совершенных без добровольного согласия клиентов (в 2023 году данный показатель составил 8,7%, или ₽1,4 млрд).

Для борьбы с мошенниками власти разработали несколько законов.

С 1 марта вступил в силу закон, дающий право россиянам устанавливать самозапрет на получение кредитов. Самомозапрет распространяется только на потребительские кредиты и займы, но не касается ипотеки, автокредитов и образовательных кредитов с господдержкой.

Для борьбы с кредитными мошенниками в феврале 2025 года президентом был подписан закон об охлаждении при выдаче потребительских кредитов. Согласно документу, кредитор сможет передать заемщику денежные средства не раньше чем через четыре часа для сумм от ₽50 тыс. до ₽200 тыс. и минимум через 48 часов для сумм свыше ₽200 тыс.

Предполагается освобождение заемщика от долговых обязательств в случае нарушений банком или МФО антифрод-процедур. Так, если банк или МФО не проверяли кредитную заявку на предмет мошенничества, выдали заем с нарушением процедур и впоследствии было возбуждено уголовное дело по факту хищения средств у заемщика, то с него не будут требовать возвращения украденного кредита.

Комитет Госдумы по финансовому рынку принял решение создать рабочую группу по нормативно-правовому обеспечению противодействия мошенничеству в финансовой сфере. Об этом сообщил председатель Комитета Анатолий Аксаков в своем телеграм-канале. «Мошенники постоянно придумывают новые пути обмана наших граждан. Наша задача — закрывать лазейки для махинаторов», — пояснил он.

Также Аксаков анонсировал разработку механизма «второй руки» — института доверенных лиц, чтобы люди могли делегировать близкому человеку подтверждение своих финансовых операций. Соответствующее поручение было дано президентом России Владимиром Путиным.

Что такое самозапрет на кредиты

Самозапрет на кредитование — это ограничение, которое банк накладывает на онлайн-операции по заявлению клиента.

Запретить можно как отдельно кредитование, так и другие банковские операции или ограничить их отдельные параметры — например, установить максимальную сумму для одного перевода или нескольких переводов, но на определенный период времени. Такая услуга призвана ограничить возможности оформления кредитов или выполнение операций с денежными средствами клиента без его ведома.

Больше половины россиян (61%) еще не знают о механизме самозапрета на кредиты, пишет «РИА Новости» со ссылкой на исследование микрофинансовой компании «Саммит». Около 60% респондентов, включая тех, кто только узнал о таком механизме, планируют им воспользоваться. При этом 24% опрошенных не будут даже пробовать, потому что это неудобно и не поможет в борьбе с аферистами, по их мнению.

Для чего нужен самозапрет на кредиты

Такая мера может помочь не попасть в ловушку мошенников наиболее подверженным их влиянию гражданам, например пожилым людям, говорил ранее директор департамента информационной безопасности Банка России Вадим Уваров.

К числу наиболее уязвимых относятся также люди, которые не соблюдают цифровую гигиену — игнорируют рекомендации банков по хранению средств цифрового доступа к банковским приложениям, посещают сомнительные сайты и оставляют на них лишнюю информацию, добавляет адвокат, член комиссии по новым технологиям и правовому обеспечению цифровизации общества Ассоциации юристов России Алексей Синицын.

Закон также может помочь лицам, страдающим некоторыми психическими расстройствами, например шопоголизмом, при котором человек испытывает непреодолимое желание покупать все подряд и слишком подвержен влиянию рекламы, дополняет Синицын.

Основной плюс закона состоит в том, что документ позволит запрещать ряд операций на межбанковском уровне, поскольку до принятия закона такая возможность отсутствовала, отмечает адвокат, партнер ООО «Правовая группа» Владимир Шалаев. «Запрет на совершение операций в одном банке не распространялся на другие банки. У нас тысячи микрофинансовых организаций, которые являются основным проблемным аспектом для недобросовестного кредитования», — поясняет юрист.

В Национальном бюро кредитных историй поддерживали разработку законопроекта о самозапрете. «Заемщики должны иметь возможность самостоятельно защищаться от действий преступников», — заявил директор по маркетингу НБКИ Алексей Волков.

Как работает самозапрет на кредиты

Устанавливать и снимать самозапрет можно бесплатно неограниченное количество раз. После подачи заявления данные будут отображаться в кредитной истории человека. Перед тем как выдать заем потенциальному заемщику, финансовые организации обязаны сначала проверить наличие действующих ограничений, а уже потом принимать решение о выдаче кредита.

«При наличии запрета кредитор должен отказать гражданину в заключении с ним договора потребительского займа. В случае заключения договора, несмотря на запрет, кредитор не сможет требовать от заемщика исполнения им обязательств», — объяснял глава комитета Госдумы по финансовому рынку Анатолий Аксаков.

Центробанк сообщил, что можно выбрать разные условия запрета:

- по виду кредитора — банк или МФО;

- по способу обращения за кредитом или займом — в офисе и дистанционно, только дистанционно.

Однако оформить ограничение на автокредитование и выдачу ипотечного займа нельзя, согласно указанию Центробанка.

Как оформить самозапрет на кредиты через портал «Госуслуги» / МФЦ

С 1 марта 2025 года процедура оформления самозапрета следующая:

- заполнить шаблонное заявление, выбрав одно или несколько из предложенных в нем условий через «Госуслуги» либо в отделении МФЦ независимо от места жительства или пребывания;

- предоставить ИНН и документ, удостоверяющий личность.

Пошаговая инструкция установления самозапрета на «Госуслугах»

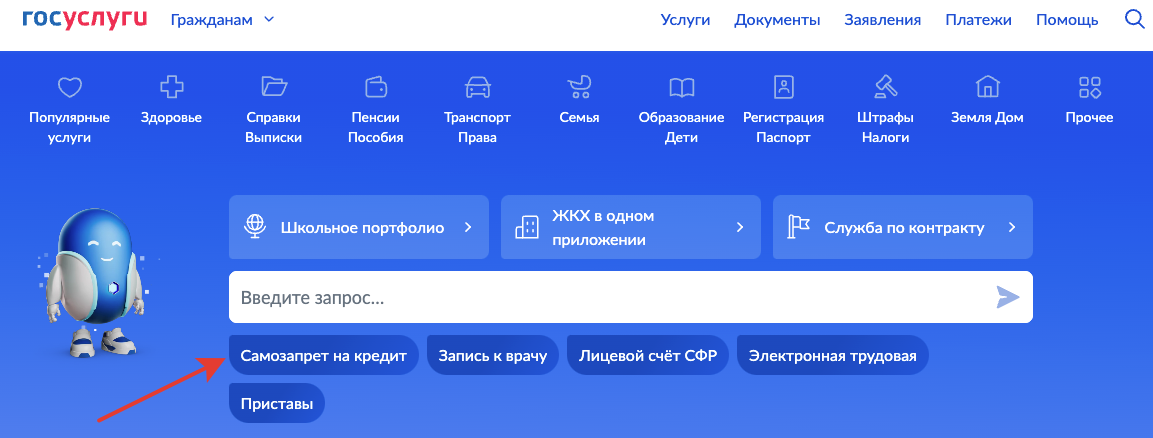

Как найти заявление на самозапрет на выдачу кредитов на «Госуслугах»

- 1.Зайдите на портал «Госуслуги» через подтвержденную учетную запись.

- 2.Выберите услугу «Установление запрета на получение кредита»:

На портале «Госуслуги» подать заявление можно уже с 1 марта 2025 года. А возможность подачи заявления об установлении запрета через МФЦ будет поэтапно появляться в разных отделениях в период с 1 марта по 31 августа 2025 года.

Заявление об установлении самозапрета (его снятии) должны принять квалифицированные бюро кредитных историй и включить в кредитную историю сведения о нем. Самозапрет начнет действовать на следующий день после включения сведений в кредитную историю, а снятие самозапрета — на второй календарный день. Даты начала действия самозапрета и его снятия определяются по московскому времени.

Самозапрет можно установить, даже если у человека нет кредитной истории. На основании заявления о самозапрете, поданного через МФЦ или «Госуслуги», квалифицированные бюро кредитных историй сформируют кредитную историю человека и включат в нее сведения о самозапрете.

Должен ли человек выплачивать кредит, если был установлен самозапрет

Если хотя бы в одном КБКИ есть сведения о действующем запрете, кредитор должен отказать заемщику в заключении договора и указать причину отказа.

Банк России отмечает, что если кредит будет оформлен при наличии самозапрета, то гражданин не должен будет исполнять обязательства по такому договору и сможет исключить информацию о нем из своей кредитной истории.

Даже если банк или МФО уступит или продаст права требования по такому договору другим лицам, они также не смогут требовать от гражданина возврата денежных средств.

Могут ли отказать в оформлении самозапрета

Отказать в подаче заявления вам не могут, оно будет оформляться по стандартному шаблону в МФЦ или на «Госуслугах», а затем направляться во все квалифицированные бюро кредитных историй, сообщает Банк России.

При подаче заявления через МФЦ квалифицированное бюро кредитных историй проверит сведения в заявлении. Если квалифицированное бюро кредитных историй выявит несоответствие сведений, то оно отклонит заявление и направит заявителю уведомление о причине отказа. Уведомление можно будет получить в личном кабинете на «Госуслугах» и при визите в МФЦ.

После устранения всех неточностей заявление об установлении самозапрета можно будет подать еще раз.

Как снять самозапрет на кредиты

Заявление о снятии запрета, поданное через «Госуслуги», можно подписать УНЭП «Госключ» (усиленная неквалифицированная электронная подпись, полученная в мобильном приложении «Госключ») или УКЭП (усиленная квалифицированная электронная подпись).

Если у гражданина нет УНЭП «Госключ» или УКЭП, то снять заявление через «Госуслуги» не получится (до появления возможности снять запрет в МФЦ).

Что необходимо для получения УНЭП «Госключ»:

- смартфон или планшет с выходом в интернет;

- подтвержденная запись на «Госуслугах» и заполненный СНИЛС в личном кабинете;

- номер телефона, привязанный к учетной записи на «Госуслугах».

- скачать приложение «Госключ», например на RuStore, зарегистрироваться и следовать подсказкам на экране.

Также заявление можно будет подать через МФЦ и подписать его собственноручной подписью. Услуга в отделениях МФЦ будет появляться поэтапно в период с 1 марта по 31 августа 2025 года.

Ограничение будет снято по прошествии двух дней после его установления. В Центробанке считают, что такой период охлаждения нужен для предотвращения случаев, когда клиент может снять самозапрет под влиянием мошенников. Алексей Синицын согласен с тем, что снятие запрета не должно быть слишком простым, иначе его эффективность «будет сводиться к нулю». Но и слишком сложное снятие может привести к нарушению прав и законных интересов граждан, подчеркивает эксперт.

Более того, нет гарантий того, что мошенники не начнут менять схему обмана. «Они ее поменяют и адаптируются к новым условиям. Будут обрабатывать своих жертв в течение двух дней, и этот период станет не периодом охлаждения, а периодом разогрева», — добавляет Синицын.

Одним из самых действенных методов профилактики от мошеннических кредитов остается регулярный мониторинг своей кредитной истории и персонального кредитного рейтинга, отмечает Алексей Волков. В НБКИ уже действует система «Защита от мошенничества», которая оповещает клиента по СМС обо всех новых заявках на кредит и запросах кредитных отчетов кредиторами. Услуга платная.

Материалы к статье