Риски изъятия сверхприбыли компаний сохраняются: как это учесть инвестору

Эксперт БКС Громадин: возможны новые изъятия сверхприбыли компаний

Расходы бюджета на следующий год составят ₽36,6 трлн по сравнению с ₽31,11 трлн в 2022 году (рост на 17,6%). Новое увеличение налоговой нагрузки на сырьевых экспортеров уже объявлено — это введение экспортной пошлины с привязкой к курсу рубля, в основном для металлургов и производителей удобрений.

Можно предположить, что в следующем году в негативном сценарии недобора доходов при более низком росте экономики или падении цен на нефть правительство снова обратится к единовременным взносам в бюджет от получающих сверхприбыль компаний. К таким компаниям могут быть отнесены банки, а также металлурги и производители удобрений. Выбирать оптимальный портфель на следующий год российским инвесторам следует с учетом риска дополнительных налогов.

В августе 2023 года президент России Владимир Путин подписал закон «О налоге на сверхприбыль». Для компаний, чья средняя арифметическая величина прибыли за 2021 и 2022 годы оказалась выше ₽1 млрд, вводится налог на сверхприбыль. Выплата составит 10% от суммы превышения прибыли за 2021–2022 годы над показателями 2018–2019 годов (пандемийный 2020-й не учитывается). Закон вступит в силу 1 января 2024-го, уплачиваться налог будет до 28 января того же года. Если организация оплатит налог до 30 ноября текущего года, то его ставка снизится до 5%.

Минфин оценивал, что бюджет может получить около ₽300 млрд за счет этого взноса.

Windfall tax — налог на «доходы, принесенные ветром», — был введен в Великобритании в 1997 году. Этот налог был установлен правительством лейбористов во главе с Тони Блэром в отношении владельцев компаний, приватизированных в 1980-е годы. Во время приватизации, проведенной премьер-министром Маргарет Тэтчер, в частную собственность было продано более 30 компаний. В итоге казна Соединенного Королевства пополнилась £5,2 млрд ($8 млрд).

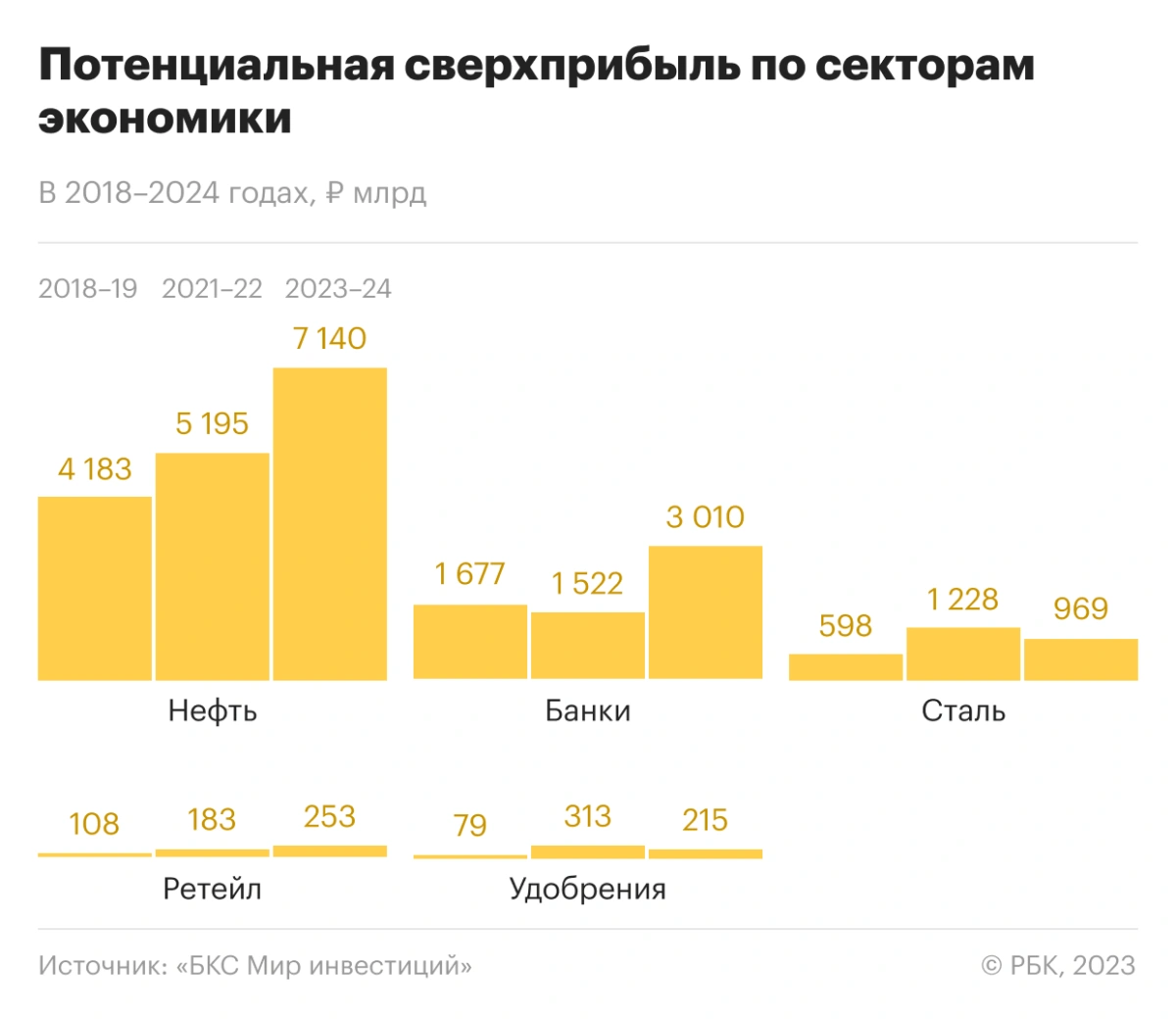

Относительно налоговой базы 2018–2019 годов, которая была использована в этом году для расчета сверхприбылей в 2021–2022 годах, все сектора генерируют чрезмерную прибыль.

Потенциальная сверхприбыль по секторам экономики в 2018-2024 годах, млрд руб.

Для упрощения на графике данные для банковского сектора представлены одним «Сбером», а для удобрений — «ФосАгро». В данные по нефтяникам включены «Роснефть», ЛУКОЙЛ, «Газпром нефть» и «Татнефть», сталелитейщикам — «Северсталь», НЛМК и ММК, а в потребительском секторе — «Магнит» и X5 Group.

Если брать в расчет только чистую прибыль, то нефтянка выглядит очень «аппетитно» для бюджета, но даже в экстремальной ситуации в правительстве все же обращают внимание на такие показатели, как рентабельность бизнеса и потребности в капитальных вложениях.

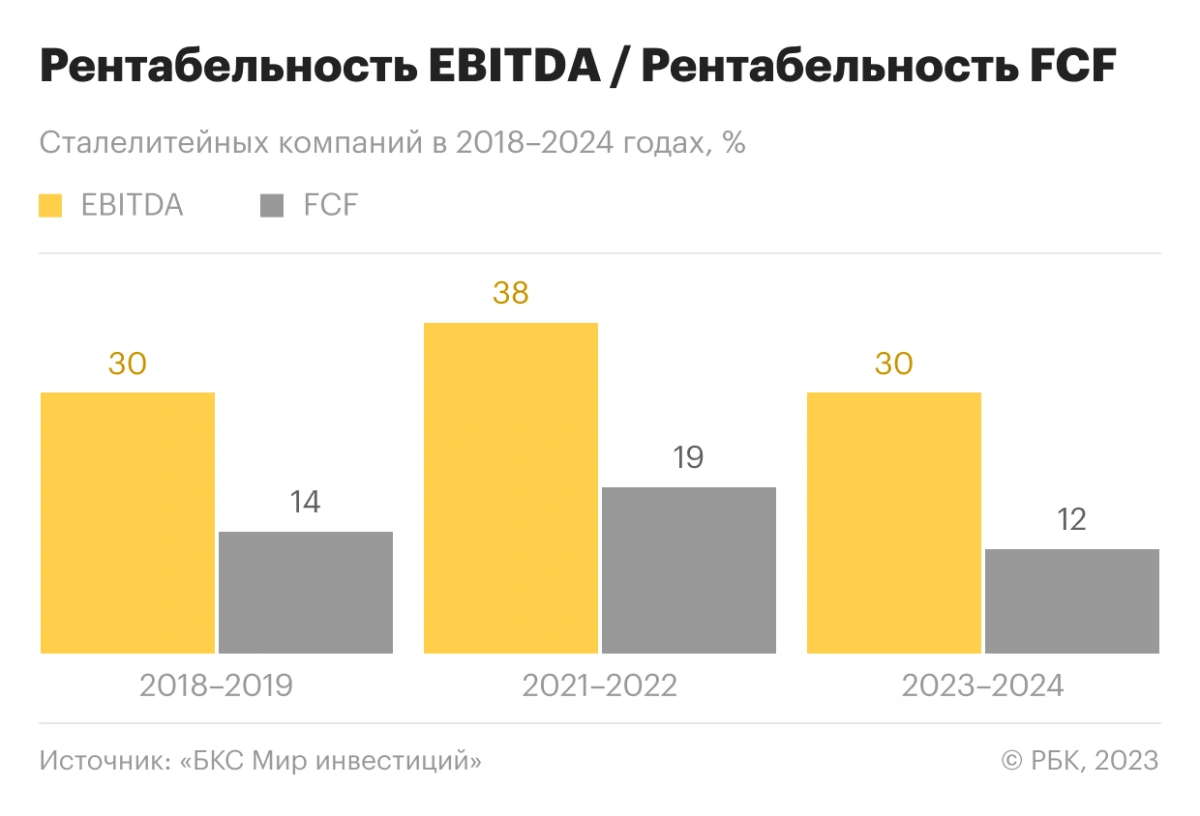

С этой стороны текущее повышенное внимание к сталелитейщикам объяснимо на фоне финансовых показателей за 2021–2022 годы. Правда, прогнозы их финансовых результатов в 2023–2024 годах уже не выглядят столь чрезмерными. На графике видно, что рентабельность EBITDA возвращается на уровень 2018–2019 годов.

Рентабельность EBITDA / Рентабельность свободного денежного потока сталелитейных компаний в 2018-2024 годах

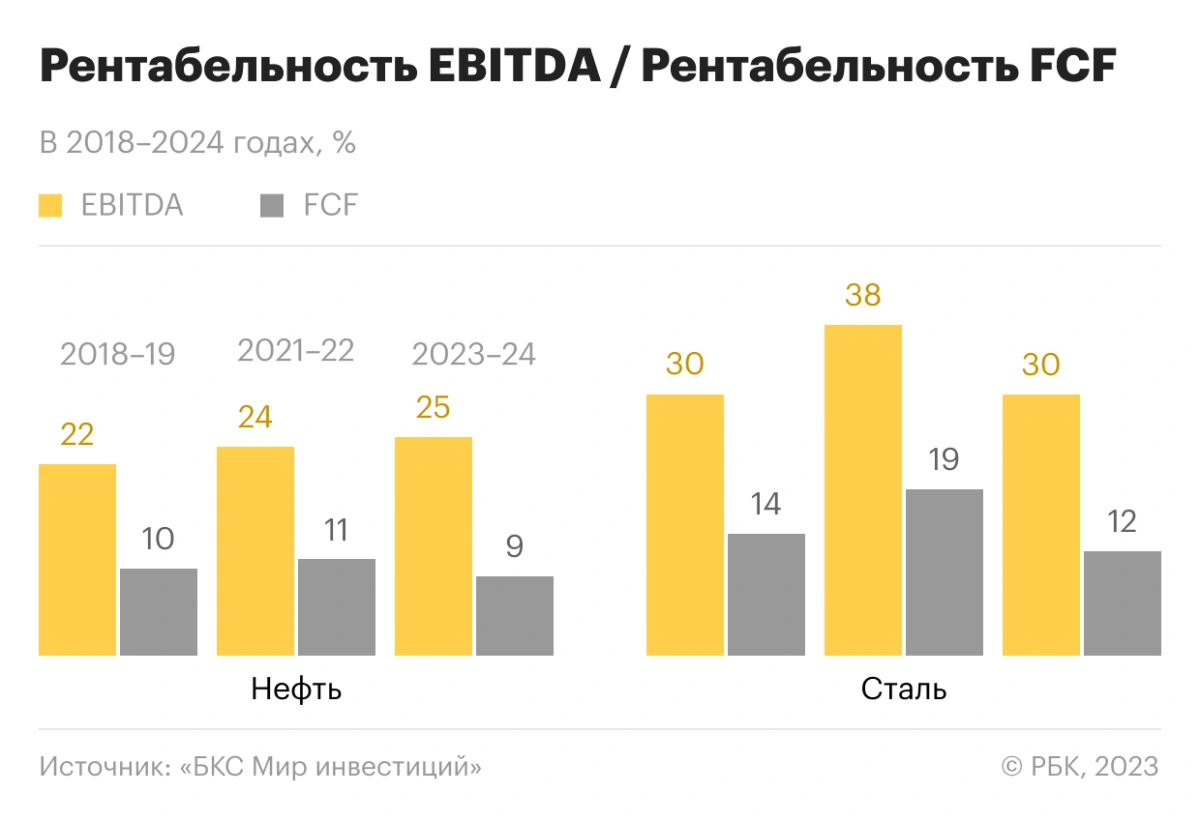

С другой стороны, в сравнении с рентабельностью нефтяников сильное желание в правительстве повысить рентные налоги для сектора становится понятным. По рентабельности EBITDA, как и по рентабельности свободного денежного потока (показатель, который предназначен для оценки потребностей в капитальных вложениях сектора), нефтяники сильно уступают сталеварам.

Дискуссия об изъятии сверхприбыли у российских металлургических компаний идет давно. Так, в 2021 году первый вице-премьер правительства Андрей Белоусов говорил в интервью РБК, что они «нахлобучили» государство на ₽100 млрд и что эти деньги должны вернуться в бюджет в виде налогов.

Рентабельность EBITDA / Рентабельность свободного денежного потока сталелитейных и нефтяных компаний в 2018-2024 годах

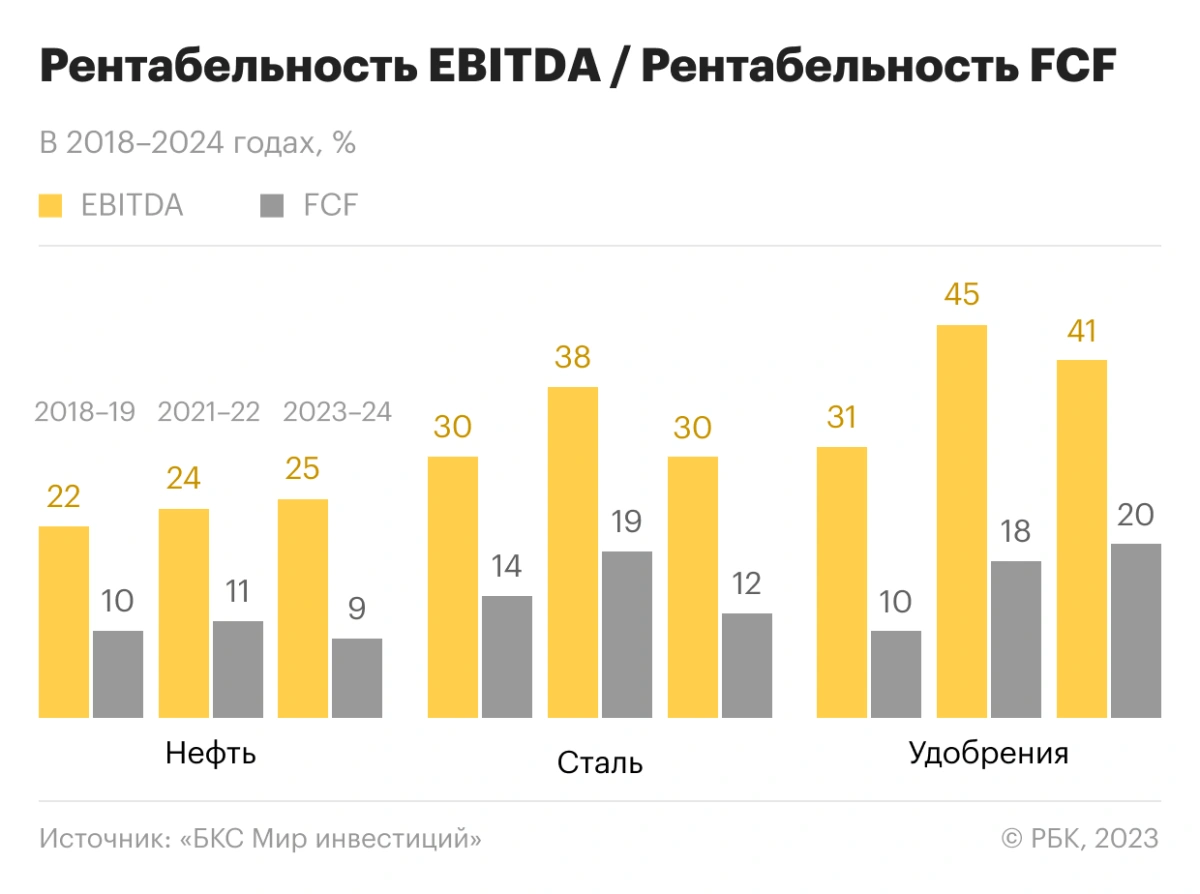

Производители удобрений, как, например, «ФосАгро», все еще будут зарабатывать много относительно периода 2018–2019 годов и, соответственно, выглядят первоочередной целью для новых налогов, несмотря на недавнее повышение экспортной пошлины с 7% до 10%.

Рентабельность EBITDA / Рентабельность свободного денежного потока сталелитейных, нефтяных компаний и производителей удобрений в 2018-2024 годах

Поэтому можно заключить, что из сырьевых секторов в первую очередь за дополнительными доходами правительство может обратиться к сталелитейщикам и производителям удобрений. Для цветных металлов («Русал», «Норникель») введение недавней экспортной пошлины с привязкой к курсу доллара уже слишком сильно ударило по финансам в 2024 году.

С 1 октября в России будут действовать экспортные пошлины с привязкой к курсу доллара, которые затронут широкий перечень товаров. Предполагается, что компании будут продавать доллары, чтобы заплатить пошлину, из-за чего укрепится рубль.

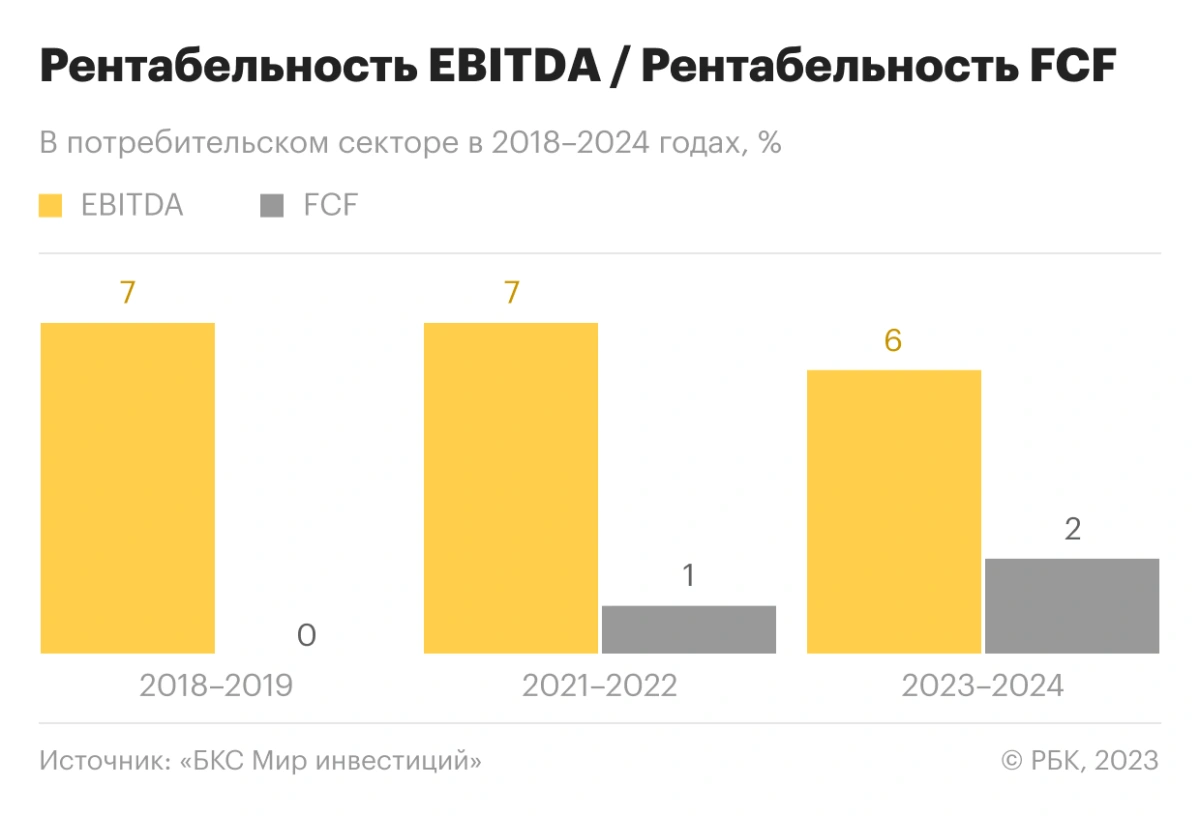

В несырьевой части экономики, похоже, основным спасителем бюджета могут стать банки. В Совете Федерации уже заявили, что банкам следовало бы делиться доходами, заработанными на курсовых разницах. Можно также предположить, что при крайней нужде правительство может обратить свой взор и на потребительский сектор, например в случае роста цен на продукты и другие товары. Правда, пока нет ожиданий, что компании в потребительском секторе будут зарабатывать сверхприбыли.

Рентабельность EBITDA / Рентабельность свободного денежного потока компаний в потребительском секторе в 2018-2024 годах

Таким образом, инвесторам на российском рынке акций с учетом изменчивого налогового законодательства с определенной долей уверенности можно сохранять ставку в портфеле на нефтегазовый сектор.

Естественно, не стоит игнорировать остальные сектора только из-за более высокой вероятности объявления для них единовременных налогов в следующем году. Те же сталелитейщики могут вернуться к выплате дивидендов для своих акционеров до конца этого года, что благоприятно скажется на динамике котировок.

В случае со «Сбером» государство также получает свою долю доходов из дивидендных выплат банка как основной акционер. Поэтому можно предположить, что любые введенные налоговые сборы будут учитывать этот фактор.

В государственных компаниях могут даже решить выплачивать и более 50% от заработанной чистой прибыли в виде дивидендов с учетом повышенных потребностей бюджета. Что можно с уверенностью сказать, так это то, что фактор налогов будет одним из основных для динамики акций в следующем году.

Материалы к статье