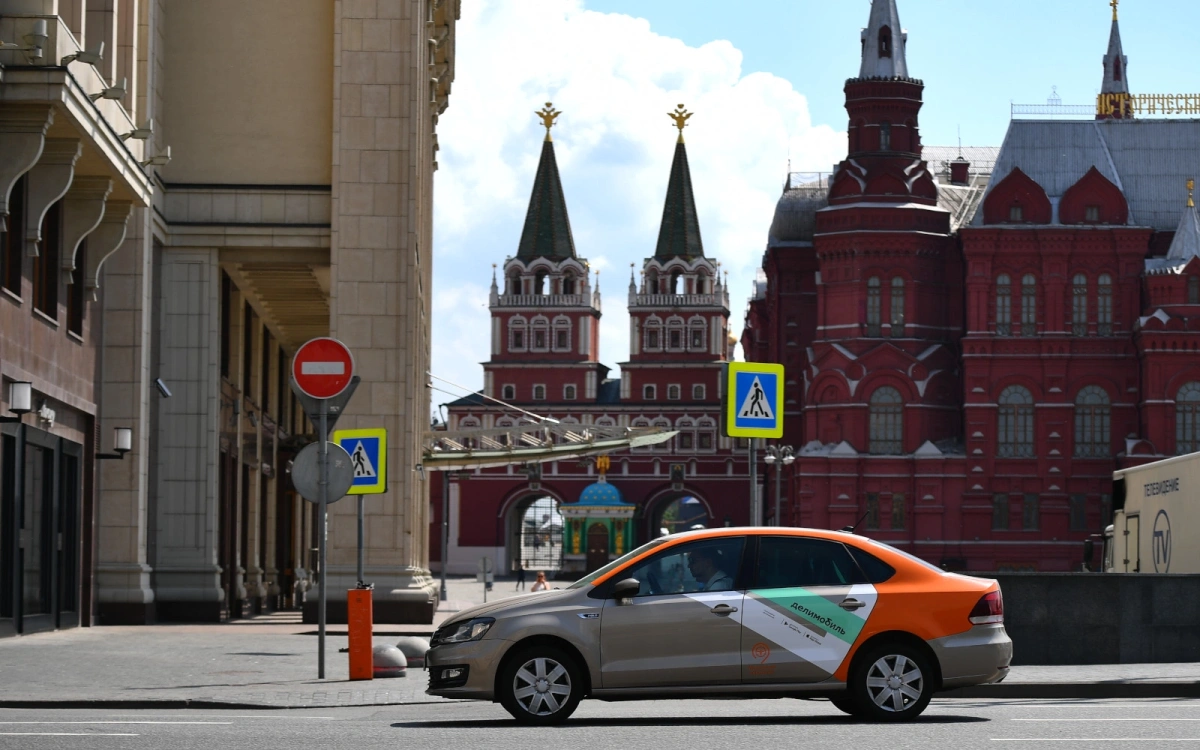

Акции «Делимобиля» на первых торгах на Мосбирже подорожали почти на 20%

Акции «Делимобиля» на первых торгах на Мосбирже выросли почти на 20%

Акции каршеринга «Делимобиль» (DELI) на первых торгах на Московской бирже (стартовали в 11:10 мск 7 февраля) выросли на 19,62% по сравнению с ценой размещения бумаг — до ₽317 за бумагу. Об этом свидетельствуют данные торговой площадки по состоянию на 11:14 мск.

К 11:22 мск рост замедлился до 7,92%, а акции торговались на уровне ₽286 за бумагу.

Каршеринговый сервис «Делимобиль» («Каршеринг Руссия») привлек ₽4,2 млрд в рамках IPO на Мосбирже. «Делимобиль» стал первым оператором каршеринга, разместившим акции на Московской бирже. Акции были включены во второй уровень листинга биржи и торгуются под тикером DELI.

По результатам первичного размещения доля акций в свободном обращении (free-float) составит 9%. По оценкам компании, ее капитализация на момент начала торгов равна ₽46,6 млрд.

Сбор заявок на покупку акций каршеринга проходил с 29 января по 5 февраля. Ценовой диапазон был установлен в коридоре от ₽245 до ₽265 за бумагу. Размещение прошло по цене ₽265 за акцию, что соответствует верхней границе ценового диапазона.

Изначально компания планировала в рамках IPO привлечь не более ₽3 млрд, однако 5 февраля «Делимобиль» увеличил объем предложения на 40% — до ₽4,2 млрд. Сделка сопровождалась повышенным интересом со стороны институциональных и розничных инвесторов, поэтому размер IPO был увеличен, сообщили в компании.

Доли институциональных инвесторов и частных инвесторов в общем объеме размещения были поделены примерно поровну. В ходе IPO «Делимобиль» привлек в акционерный капитал свыше 45 тыс. розничных инвесторов.

Единственный до IPO акционер компании, ООО «Делимобиль Холдинг», не продавал свои акции и после выхода на биржу сохранил контроль над каршерингом для реализации стратегии роста. Привлеченные средства «Делимобиль» направит на дальнейшее развитие бизнеса, снижение долговой нагрузки и общекорпоративные цели.

Компания приняла на себя обязательства, связанные с ограничением на продажу акций самой компанией и ее контролирующими лицами, включая ООО «Делимобиль Холдинг», на период 180 дней с даты начала торгов на Мосбирже.

«Делимобиль» — крупнейший сервис каршеринга в России как по размеру автопарка, так и по количеству поездок. «Делимобиль» был основан в 2015 году. Сервис работает в Москве, Санкт- Петербурге, Самаре, Тольятти, Нижнем Новгороде, Екатеринбурге, Новосибирске, Туле, Казани и Ростове-на-Дону. По данным компании, услугами каршеринга пользуется более чем 9 млн зарегистрированных пользователей. Автопарк насчитывает более 24,2 тыс. машин.

«Делимобиль» планирует запускать сервис в трех-пяти новых городах в год и в перспективе расширить присутствие на все города с населением более 500 тыс. жителей, рассказала в интервью РБК генеральный директор «Делимобиля» Елена Бехтина. Она отметила, что таких городов в России 36, в них проживают порядка 30 млн человек в возрасте от 18 до 64 лет. «Делимобиль» считает их своей потенциальной аудиторией. Рост цен на автомобили и повышение стоимости их обслуживания приведет к бурному росту рынка каршеринга, уверена глава «Делимобиля».

Материалы к статье