В «Астра Управление активами» предсказали рост доллара до ₽95–100

Аналитик Полевой: курс доллара может вырасти до 100 рублей к концу года

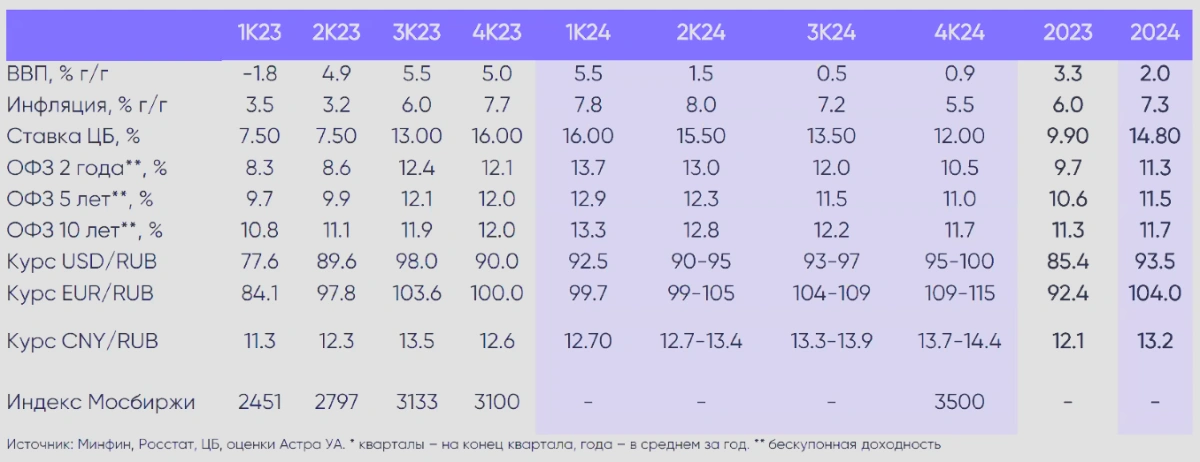

В «Астра Управление активами» ожидают постепенного ослабления рубля до ₽95–100 к концу года. Об этом эксперты «Астра Управление активами» рассказали на ежеквартальной встрече с инвесторами. По их прогнозам, курс доллара к рублю (USD/RUB) во втором квартале составит ₽90–95, в третьем — ₽93–97, а в четвертом — ₽95–100 за доллар. В среднем за 2024 год курс доллара составит ₽93,5, тогда как в 2023-м был ₽85,4.

Эксперты ожидают ослабления рубля к концу года не только к доллару, но и к евро и юаню. Курс евро к рублю (EUR/RUB) в базовом прогнозе компании в четвертом квартале составит ₽109–115. В среднем за год курс европейской валюты в компании ожидают на уровне ₽104.

По прогнозам «Астра Управление активами», курс юаня (CNY/RUB) в октябре — декабре будет меняться в диапазоне ₽13,7–14,4. В среднем за год курс юаня прогнозируется на уровне ₽13,2.

Директор по инвестициям «Астра Управление активами» Дмитрий Полевой полагает, что российская валюта продолжит получать поддержку от сохранения высокой ставки в условиях постепенного снижения курсовой волатильности с уровней второго полугодия 2023 года. При этом, по мнению эксперта, сохраняются риски в виде более низкого экспорта и стабильного оттока капитала. В результате в апреле можно ожидать временного укрепления курса рубля к доллару до ₽88–90 с последующим постепенным ослаблением до ₽95–100 к концу года.

Прогнозы «Астра Управление активами» на 2024 год

По мнению экспертов «Астра Управление активами», в первом квартале динамика рисковых активов в России и в мире в целом соответствовала текущей фазе экономического цикла — уверенный рост экономики и прибылей продолжался, а повышенные ставки пока не оказывали значительного влияния на деловую активность из-за эффектов постпандемийного восстановления и активной бюджетной поддержки. Но до конца 2024 года экономики, как полагают эксперты, будут замедляться, реагируя на высокие номинальные/реальные ставки, а торможение инфляции запустит цикл смягчения монетарной политики.

Поэтому и в России, и в мире до конца года лидерство может перейти к госбондам, акции рискуют развернуться (в развитых странах) или продолжить плавный рост (в России), корпоративные бонды могут показать разнонаправленную динамику (на фоне снижения базовых ставок, но роста кредитных спредов).

В России в условиях сохранения ожиданий постепенного ослабления рубля и отсутствия других «надежных» активов для диверсификации в валютные активы спросом, видимо, продолжат пользоваться замещающие облигации как квазивалютный актив. Но тактические возможности могут возникать из-за процесса замещения оставшихся корпоративных и суверенных бумаг.

По прогнозам экспертов «Астра Управление активами», рост ВВП России за 2024 год может составить 2%. Инфляция к концу года может снизиться до 5,5%, а в целом за год составит 7,3%. Что касается ключевой ставки Банка России, то с текущего уровня в 16% эксперты допустили ее снижение к концу года до 12%. Первое снижение ключевой ставки, по прогнозам, может произойти уже во втором квартале 2024 года.

Аналитики SberCIB Investment Research прогнозируют средний курс рубля к доллару (USD/RUB) на 2024 год на уровне ₽95. По мнению экспертов, справедливый уровень для рубля даже при нынешнем относительно низком предложении валюты и при текущей реальной ставке составляет около ₽90. На этом уровне курс мог бы стабилизироваться, но факторов поддержки национальной валюты сейчас немного: продажи валюты экспортерами в феврале сократились и, похоже, останутся в 2024 году небольшими.

Базовый прогноз аналитиков «ВТБ Мои Инвестиции» по паре доллар/рубль (USD/RUB) — около ₽91 в среднем за 2024 год. На конец года курс доллара может составить ₽92,8. Курс юаня к рублю (CNY/RUB) в среднем за 2024 год прогнозируется на уровне ₽12,6. На конец года курс юаня ожидается на уровне ₽12,7 за юань. Динамика курса рубля будет определяться размером валютных операций, связанных с использованием средств Фонда национального благосостояния России (ФНБ).

Материалы к статье