Что такое ИСЖ, чем отличается от НСЖ, плюсы и минусы

ЦБ назвал отличие ИСЖ и НСЖ от банковских вкладов

Полисы НСЖ или ИСЖ предоставляют страховую защиту — как минимум на риск смерти застрахованного и его дожития до определенной даты. Помимо защиты жизни и здоровья, клиент вправе рассчитывать на дополнительный инвестиционный доход. Рассказали в ЦБ, отвечая в телеграм-канале на вопрос о цели создания таких продуктов и отличии их от вкладов.

«Сделано многое, чтобы такие продукты не продавались под видом банковских вкладов. С 1 октября 2024 года вам не могут продать ИСЖ на сумму до ₽1,4 млн без обязательного тестирования, если вы неквалифицированный инвестор. Это исключает покупку такой страховки человеком, который не обладает достаточными знаниями для оценки всех рисков ИСЖ», — пояснил регулятор.

Также в ЦБ указали на то, что у человека есть право воспользоваться периодом охлаждения и отказаться от договора страхования. «Через пять дней после заключения договора с клиентом должны связаться — позвонить или направить СМС — и напомнить об основных условиях договора (welcome call). Если вдруг после заключения договора человек понял, что его ввели в заблуждение и что вместо договора депозита он заключил договор страхования жизни, он может воспользоваться периодом охлаждения», — добавили в Банке России.

Человек может вернуть деньги в полном объеме по договорам на сумму ₽1,5 млн в течение месяца, по остальным — в течение двух недель. «Но это в том случае, если не было страховых случаев, человек может расторгнуть договор и получить обратно в полном объеме все деньги», — уточнили в ЦБ.

Кроме того, регулятор напомнил, что для более четкого регулирования порядка начисления и получения инвестиционного дохода с 2025 года страховщики могут предлагать клиентам новый продукт — долевое страхование жизни (ДСЖ), а с 2026 года заключение новых договоров ИСЖ будет невозможно.

Что такое ИСЖ

ИСЖ, или инвестиционное страхование жизни — это комплексный финансовый продукт, который включает в себя как функции страхования, так и возможность инвестировать, то есть заработать.

Если объяснить простым языком, то ИСЖ — это:

- возможность получить выплаты в случае наступления страхового случая — смерти застрахованного (деньги получает выгодоприобретатель);

- 100%-ная гарантия возврата вложенных средств — когда срок действия договора заканчивается, а страховой случай не наступил, вложенные средства возвращаются в полном объеме;

- возможность заработать — деньги, которые вкладывают в ИСЖ, компания инвестирует с гарантией: если индекс вложений вырастет, вкладчик заработает, а если нет, деньги все равно вернут в том объеме, на который был заключен договор.

«Цель ИСЖ — получить инвестиционный доход с полной защитой капитала. Доход будет зависеть от динамики актива и не будет гарантирован. Но актив четко зафиксирован в инвестиционной декларации и клиент самостоятельно может его выбрать на момент оформления договора страхования», — рассказал «РБК Инвестициям» директор по сберегательным продуктам СК «Росгосстрах Жизнь» Борис Борзунов.

Плюсы и минусы ИСЖ

Из плюсов ИСЖ — возможность попробовать инвестировать без риска потерять деньги

Борис Борзунов перечислил ключевые преимущества ИСЖ:

- потенциально высокая доходность инвестиций при 100%-ной защите капитала (но встречаются продукты и с меньшей или большей защитой капитала);

- широкий выбор инвестиционных стратегий;

- возможность зафиксировать доходность на длительный срок;

- возможность попробовать инвестировать без риска потерять деньги;

- возможность получить социальный налоговый вычет для программ от пяти лет;

- адресная передача капитала. Программы ИСЖ позволяют выбирать, кто получит выплату по окончании договора.

Однако у инструмента существуют и минусы:

- ИСЖ — это не вклады, хотя страхователя и называют часто вкладчиком. На этот инструмент не распространяется программа системы страхования вкладов, при банкротстве страховой компании вы не получите гарантированные средства до ₽1,4 млн, как в случае с банкротством банка;

- как и в случае с другими финансовыми инструментами, расторгнуть договор досрочно без потерь не получится;

- дополнительный доход не гарантирован, управлять инвестициями будет компания, а у страхователя доступа к средствам нет.

В современных реалиях вклады могут оказаться выгоднее ИСЖ — те же 15–16% годовых по обычному вкладу тоже помогают сохранить деньги, а в случае с полисом страхования доходность может не превысить инфляцию.

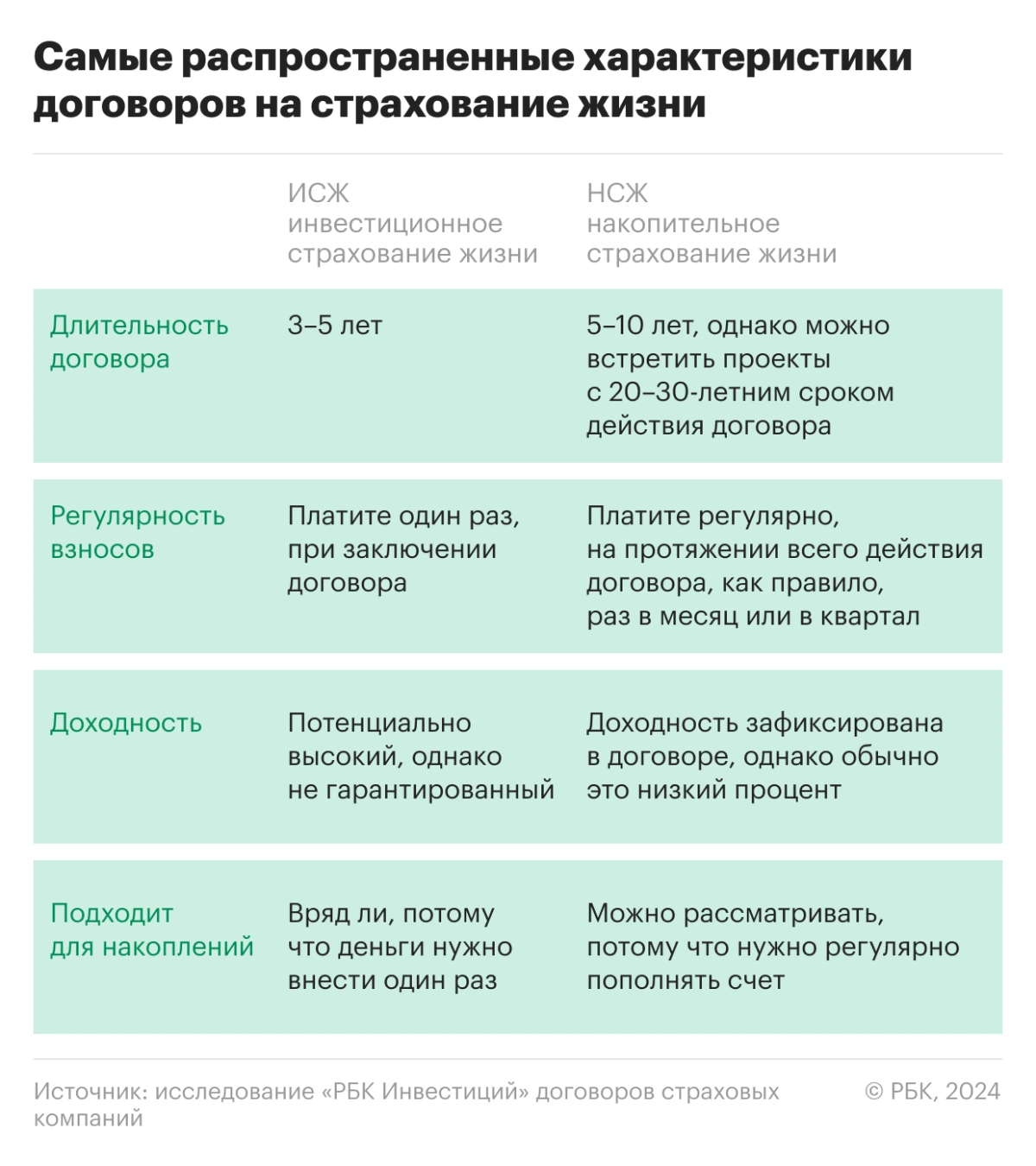

ИСЖ и НСЖ: в чем отличие

У банков и страховых компаний можно встретить аналогичный ИСЖ продукт: НСЖ, или накопительное страхование жизни.

- ИСЖ — это инструмент одновременно и страховки, и возможного заработка. Его оформляют, чтобы не только застраховаться, но и потенциально получить прибыль, пусть и небольшую.

- НСЖ — это накопительное страхование, то есть человек не просто страхует жизнь и здоровье, но и регулярно вносит на счет деньги, а страховщик их вкладывает в разные финансовые инструменты.

На рынке не существует строгого разграничения ИСЖ и НСЖ, поэтому иногда можно встретить предложения, в которых сочетаются признаки обоих инструментов.

Как оформить ИСЖ

Для оформления договора достаточно паспорта

Инвестиционное страхование жизни сейчас предлагают большинство ведущих страховых компаний и банков. Вот несколько примеров:

- Газпромбанк — от двух лет девяти месяцев, от ₽150 тыс.;

- БКС — несколько вариантов по ₽300 тыс. и ₽1,5 млн;

- «Росгосстрах Жизнь» — от ₽1 тыс. до ₽1 млн;

- «Ренессанс Жизнь» — от трех до пяти лет, от ₽50 тыс.

Для оформления договора достаточно паспорта. Изучить и подписать договор обычно можно в офисе банка или страховой компании, в некоторых случаях постоянным клиентам предлагают ознакомиться и заключить договор онлайн.

Налоговый вычет по ИСЖ

В России, если вы платите НДФЛ, часть денег за ИСЖ можно вернуть с помощью социального налогового вычета. Вот условия:

- страхователь должен быть налоговым резидентом России и платить НДФЛ — например, вы официально трудоустроены и работодатель удерживает с вашего дохода 13% или 15%;

- договор ИСЖ оформлен минимум на пять лет;

- страховая компания имеет лицензию на соответствующий вид деятельности.

Размер социального вычета ограничен. Налоговая служба вернет 13% или 15% НДФЛ от суммы уплаченных по договору страхования взносов, но не более ₽120 тыс. в 2023 году или ₽150 тыс. начиная с 2024 года. Таким образом, за 2023 год можно вернуть на руки не более ₽15,6 тыс. (по ставке 13%) или ₽18 тыс. (по ставке 15%), а с 2024 года — не более ₽19,5 тыс. (по ставке 13%) или ₽22,5 тыс (по ставке 15%).

Например, вы заключили договор ИСЖ в 2024 году на пятилетний срок. Каждый год в течение пяти лет вы сможете претендовать на вычет до ₽22,5 тыс., если будете вносить на счет не менее ₽150 тыс. и при этом ваш НДФЛ, уплаченный по ставке 15%, будет не менее ₽22,5 тыс.

Обратите внимание — в лимит входят и другие социальные вычеты, например за оплату обучения или лечения.

Вычет можно получить через личный кабинет налогоплательщика — в разделе «Вычеты» → «Вычеты при инвестировании». Там автоматически сформируются декларация и заявление, нужно будет только загрузить договор ИСЖ. Другой вариант — принести в налоговую справку 2-НДФЛ, заполненную декларацию и оплаченный договор ИСЖ.

Частые и важные вопросы об ИСЖ

Борис Борзунов, директор по сберегательным продуктам СК «Росгосстрах Жизнь», ответил на частые вопросы об инвестиционном страховании жизни.

Кому подойдет и кому не подойдет ИСЖ

ИСЖ подойдет тем, кто может себе позволить долгосрочный горизонт инвестирования — от пяти лет

В случае с ИСЖ важно помнить: инвестиционный доход не гарантирован и зависит от динамики актива. При досрочном расторжении договора ИСЖ после истечения периода охлаждения выплата может быть меньше суммы вложенных средств. Поэтому лучше вкладывать в программу средства, которые не понадобятся в течение срока договора, а для краткосрочных накоплений выбирать другие инструменты.

Соответственно, ИСЖ подойдет тем, кто может себе позволить долгосрочный горизонт инвестирования — от пяти лет, может внести единовременно крупную сумму, и тем, кому важна адресная передача капитала: полис ИСЖ не является имуществом клиента, поэтому позволяет выбирать, кто получит выплату по окончании договора, и не может быть разделен при имущественных спорах.

ИСЖ не подойдет тем, кто весь капитал держит только в ликвидных инструментах и не формирует накопления на будущее.

Что считается страховым случаем в договоре ИСЖ

Страховой случай в ИСЖ — это уход владельца полиса из жизни. В этом случае страховая компания выплатит тому, кого клиент указал в договоре, сумму в размере 100% взноса, умноженную на коэффициент, а также гарантированный доход, зафиксированный в договоре страхования.

Чаще всего в договорах ИСЖ встречается риск «уход из жизни по любой причине», но могут быть и другие. Согласно указанию Банка России, во всех договорах с суммой взноса до ₽1,5 млн зафиксированы высокие коэффициенты выплат при уходе из жизни застрахованного — до 730% от взноса для пятилетних полисов. В многолетних продуктах этот показатель может превышать и 10 000%.

Риски, от которых будет застрахован клиент, и суммы возмещения четко указаны в договоре страхования, подчеркивает Борзунов.

Можно ли вернуть вложения до окончания действия полиса ИСЖ

В случае с СК «Росгосстрах Жизнь» вложенные средства можно вернуть в полном объеме в первые 30 дней с момента подписания договора, в так называемый период охлаждения. После его истечения выплата может быть меньше суммы вложенных средств. Конкретный размер выкупных сумм, которые инвестор может получить, прописывается в договоре. Поэтому лучше вкладывать в программу средства, которые не понадобятся в среднесрочной перспективе, а для краткосрочных накоплений выбирать другие инструменты.

Материалы к статье