«Сегежа» представила параметры допэмиссии для погашения долга

«Сегежа» представила параметры допэмиссии для погашения долга

Совет директоров лесопромышленной группы «Сегежа» принял решение об увеличении уставного капитала компании путем размещения дополнительных обыкновенных акций по цене ₽1,8 за бумагу. Цена рассчитана из средневзвешенной цены по результатам организованных торгов за шесть месяцев.

В сообщении компании говорится, что в ходе допэмиссии она намерена привлечь до ₽101 млрд по закрытой подписке. Деньги планируют направить на погашение долга лесопромышленного холдинга.

«Акции дополнительного выпуска планируются к размещению по закрытой подписке в пользу группы АФК «Система» и ряда внешних инвесторов. Акционеры компании, голосовавшие против или не принимавшие участия в голосовании по вопросу допэмиссии, в соответствии с законодательством будут иметь преимущественное право приобретения размещаемых акций», — говорится в сообщении «Сегежи».

По данным на 19:10 мск акции компании теряют 4,14% и торгуются на отметке ₽1,715.

Еще до публикации решения совета директоров на официальном сайте раскрытия корпоративной информации компания на своем сайте опубликовала пресс-релиз с финансовыми результатами и объемом допэмиссии. Но спустя несколько минут пресс-релиз на сайте «Сегежи» был удален. «РБК Инвестиции» направили запросы по поводу произошедшего в пресс-службу «Сегежи» и ЦБ.

Согласно финансовым показателям компании за девять месяцев 2024 года, выручка выросла на 19% по сравнению с аналогичным периодом прошлого года, до ₽76 млрд. OIBDA выросла за год на 23%, до ₽8,6 млрд. Объем чистого долга на конец третьего квартала составил ₽143,5 млрд, оставшись примерно на уровне итога первого полугодия.

О решении менеджмента провести допэмиссию стало известно 28 августа. Акции после этой новости на минимуме рухнули на 27%. Однако котировки компании начали снижаться еще до этого сообщения, после публикации финансовых показателей за первое полугодие 2024 года: чистый убыток «Сегежи» увеличился по сравнению с первым полугодием 2023 года на 24%, до ₽9,5 млрд.

«Сегежа» является дочерней компанией АФК «Система». В сентябре основатель корпорации Владимир Евтушенков сообщил, что АФК «Система» намерена увеличить свою долю в рамках допэмиссии, сейчас она составляет 62,2%. Евтушенков также заверил, что привлеченных средств будет достаточно, чтобы решить проблему высокого уровня долга «Сегежи».

По мнению аналитика ИК «ВЕЛЕС Капитал» Елены Кожуховой, высокие процентные ставки в России могут мешать «Сегеже» в скором решении долговых проблем. Тем не менее, считает эксперт, котировки лесопромышленной группы могут расти вместе со всем рынком в том числе благодаря новостям об интересе к компании со стороны АФК «Система».

В свою очередь ведущий аналитик ИК «Цифра брокер» Наталия Пырьева посчитала, что участие АФК «Система» в допэмисии станет негативом для миноритарных акционеров, чьи доли тем самым будут размыты.

Ранее главный инвестиционный консультант ИК «ВЕЛЕС Капитал» Дмитрий Сергеев оценивал минимальную сумму допэмиссии в ₽50–60 млрд. «У «Сегежи» капитал ₽13 млрд. В 2024 году надо погасить долг ₽11 млрд, в 2025 году еще ₽50 млрд. Таким образом, к концу 2024 года капитал «Сегежи» обнулится», — обосновал Сергеев такую оценку. При этом он подчеркнул, что просто допэмиссия на ₽50–60 млрд без реструктуризации долга, который должен быть погашен в 2025 году, «Сегеже» не поможет, поскольку ситуация может повториться в конце 2025 года.

Аналитики телеграм-канала «Мои инвестиции» говорили, что для решения долговой проблемы необходима допэмиссия на еще большую сумму — ₽100–130 млрд. Эксперты отметили, что нижняя граница будет зависеть от условий соглашения с банками.

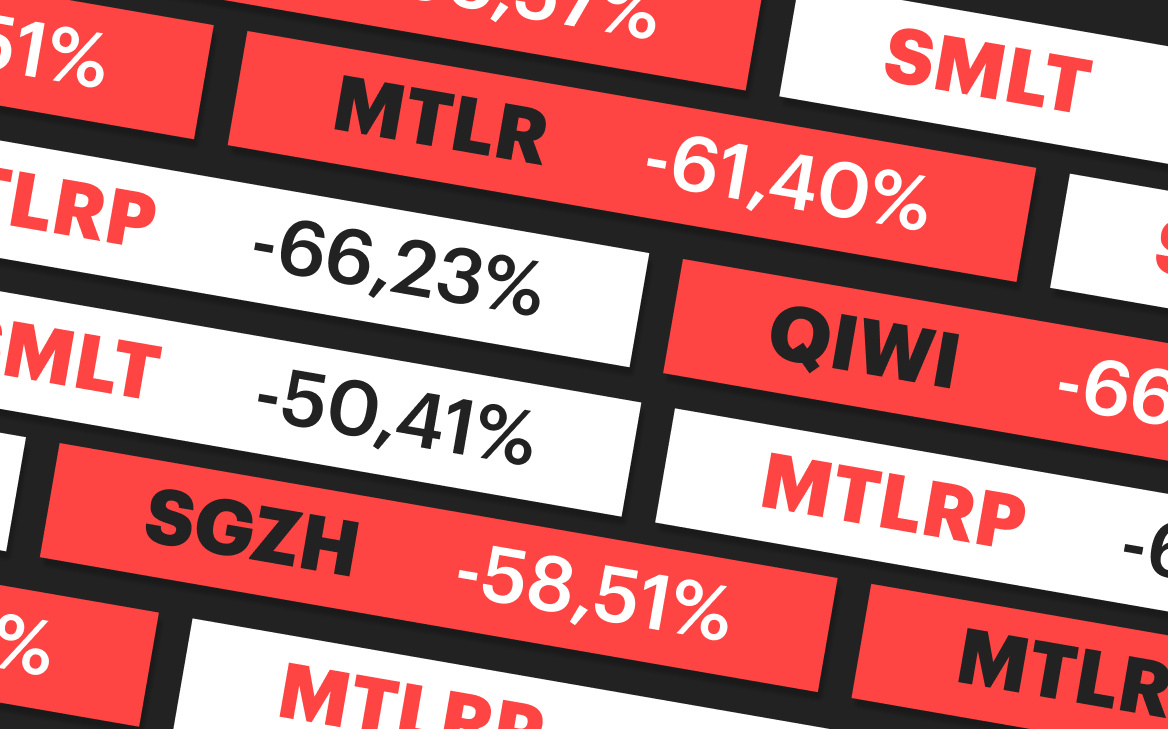

Акции «Сегежи» попали в рейтинги «РБК Инвестиций» топ-10 худших акций по итогам девяти месяцев и третьего квартала 2024 года, заняв четвертую и вторую строчки соответственно. За девять месяцев бумаги лесопромышленной группы потеряли 58,51%. В третьем квартале падение составило 47,21%.

Материалы к статье