Инвесторы предложили ГК «Самолет» выкупить у них облигации на ₽2 млрд

Инвесторы предложили ГК «Самолет» выкупить у них облигации на ₽2 млрд

Группа «Самолет» подвела итоги программы по выкупу четырех выпусков облигаций, находящихся в обращении. К выкупу были представлены выпуски серии БО-П12, БО-П13, БО-П14 и БО-П15, а совокупный объем заявок, полученный от держателей, составил порядка ₽2 млрд. Изначально компания предлагала инвесторам выкупить облигации на ₽10 млрд.

Итоговая цена выкупа выпуска облигаций серии (от номинальной стоимости):

- БО-П12 — 92,56% (в количестве 130 986 штук);

- БО-П13 — 86,52% (1 783 357 штук);

- БО-П14 — 84,25% (444 158 штук);

- БО-П15 — 86,90% (9603 штуки).

«Прошедшая программа выкупа облигаций была рассчитана на сумму до ₽10 млрд. По итогам процесса заявки на выкуп были получены на объем около ₽2 млрд, что, с одной стороны, свидетельствует о доверии со стороны инвесторов к компании, а с другой, позволяет нам снизить процентную нагрузку на привлекательных с инвестиционной точки зрения условиях», — прокомментировала итоги финансовый директор «Самолета» Нина Голубничая.

27 декабря 2024 года рейтинговое агентство АКРА понизило кредитный рейтинг ГК «Самолет» и облигаций девелопера с А+ (RU) до А (RU), сохранив стабильный прогноз.

«Понижение кредитного рейтинга компании обусловлено ростом риска отрасли жилищного строительства на фоне макроэкономических факторов, что отразилось в ухудшении оценок за долговую нагрузку, обслуживание долга и размер бизнеса по причине значительного пересмотра плановых показателей в будущих периодах», — отмечалось в релизе агентства.

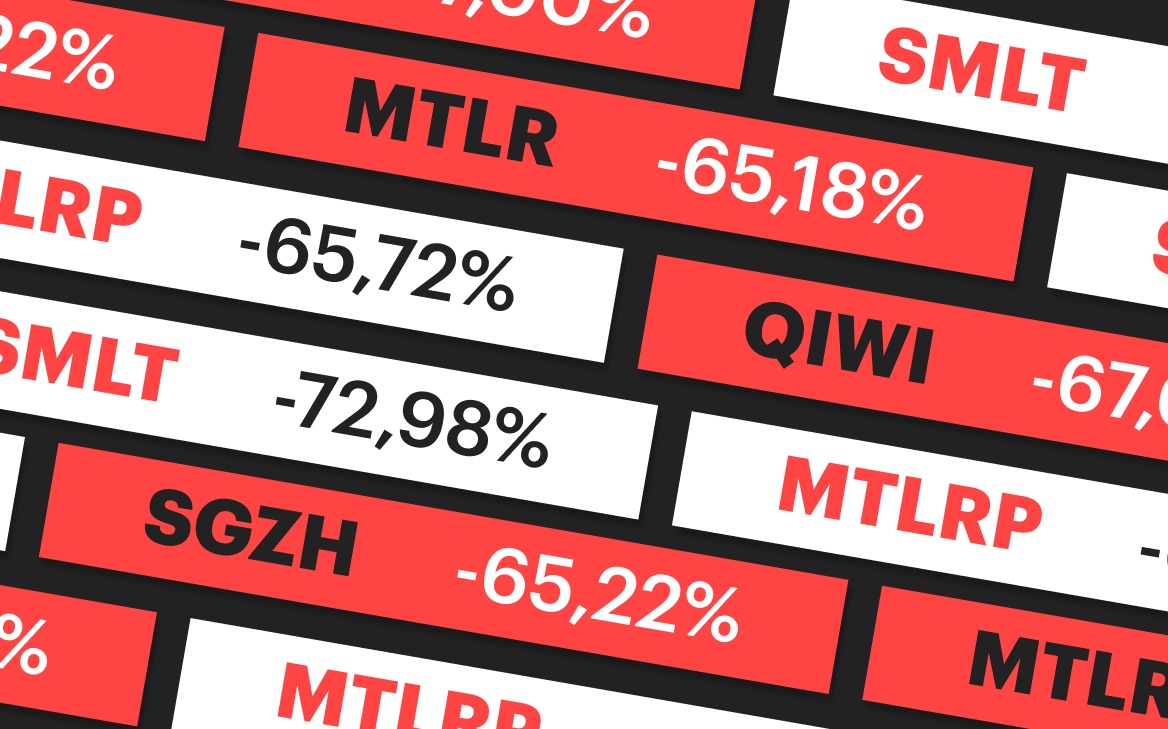

«РБК Инвестиции» подсчитали, что акции застройщика оказались худшими по итогам 2024 года, котировки упали на 72,98%. Среди причин такого падения аналитики выделили отмену льготной ипотеки, жесткую денежно-кредитную политику, высокий чистый долг, а также отсутствие дивидендов. Более того, существенную долю негатива внесли разговоры о банкротстве и о том, что основной акционер ищет покупателя на свою долю.

Материалы к статье