Сравнение компаний: как найти инвестиционную идею

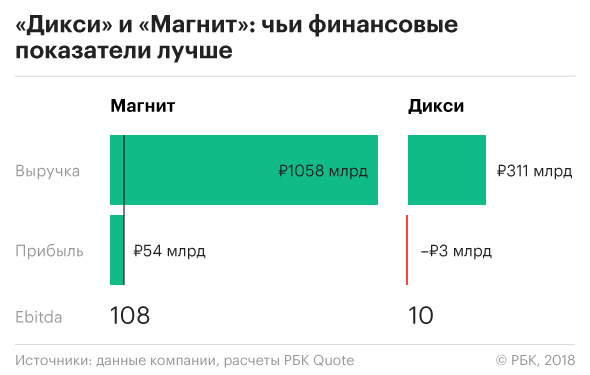

Представим себе, что на календаре начало 2017 года, и мы хотим вложить часть средств в акции какой-нибудь продуктовой сети — например, «Магнита» или «Дикси». «Магнит» кажется отличной инвестицией:

Кажется, у «Дикси» нет шансов. Но задержимся над финансовой отчетностью чуть подольше и посмотрим на специальные коэффициенты (мультипликаторы), сопоставляющие финансовые показатели компании с ее рыночной стоимостью:

- P/S — отношение рыночной стоимости компании к выручке,

- P/BV — отношение рыночной стоимости к собственному капиталу,

- EV/EBITDA — отношение стоимости бизнеса к EBITDA.

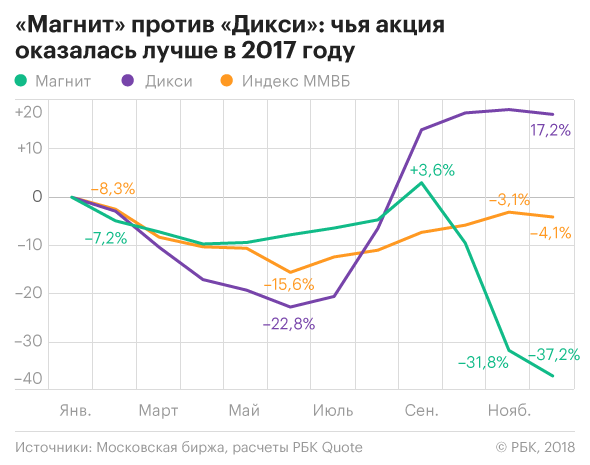

Здесь происходит что-то странное — все эти коэффициенты однозначно указывают именно на «Дикси». Ее акции стоят слишком дешево относительно того, сколько денег зарабатывает эта компания. «Магнит», согласно этим же мультипликаторам, в начале 2017 года, стоил слишком дорого*:

*Чем меньше значение мультипликатора, тем более недооценена бумага

Дальнейшее развитие событий подтвердило справедливость такой оценки.

В 2017 году «Дикси» оказался лучшим вложением по сравнению не только со своим конкурентом, но и по сравнению с большинством торгуемых акций.

Сводный коэффициент переоцененности, который учитывает значения нескольких мультипликаторов, в начале 2017 года относил «Дикси» к категории акций, оцененных «Ниже рынка», а «Магнит» — «Выше рынка». Значения сводного коэффициента можно посмотреть на сервисе Quote, на странице каждого эмитента.

Размер, известность и даже хорошие отдельные финансовые показатели компании сами по себе еще не являются залогом роста котировок компании. Цены бумаг меняются непредсказуемо каждую секунду. Но в долгосрочной перспективе (неделя, месяц или даже месяцы — зависит от того, насколько живо идет торговля акцией) достигают значений, которые можно вычислить заранее. По крайней мере, в это чудо верят сторонники фундаментального анализа, или определения стоимости компаний на основании анализа финансовых отчетностей.

Иногда расчеты выявляют диспропорции в соотношении курса акций и финансовых показателях конкурентов — как в нашем примере с «Магнитом» и «Дикси». Тогда говорят, что акции этой компании недооценены по отношению к конкурентам. Найти такую компанию — удача для инвестора. Акции такого эмитента имеют большую вероятность вырасти в цене по сравнению с его конкурентами, а значит перед нами хорошая инвестиционная идея.

Допустим, инвестидея найдена, акции куплены и даже выросли в цене. Расслабляться рано, ведь запросто может оказаться, что бумаги подорожали слишком сильно и акции из категории недооцененных перекочевали в разряд переоцененных. Вероятность падения котировок растет, и от таких бумаг лучше избавляться.

Показатели для расчета коэффициентов можно найти в отчетности, которую публикуют эмитенты по итогам каждого квартала и года. Впрочем, даже это делать сегодня необязательно: по большинству торгуемых компаний можно найти уже готовые мультипликаторы, например, на quote.rbc.ru.

Главное преимущество сравнительных коэффициентов — они выручают, когда нет времени, информации или знаний для глубокого анализа эмитента. Главная опасность — увлечься их простотой и начать сравнивать несравнимое. Коэффициенты розничной сети и нефтегазового холдинга будут отличаться, потому что различаются бизнес-модели эмитентов, а не эффективность их работы. Поэтому сравнивать компании по мультипликаторам есть смысл только в рамках одной отрасли.

Почему нельзя сравнивать магазин и нефтяную скважину

У розничных магазинов нет дорогостоящих при строительстве и обслуживании буровых вышек, мощных нефтяных насосов, трубопроводов. Нефтяные компании, в свою очередь, не скупают мелкооптовые скоропортящиеся партии товаров, которые необходимо быстро реализовать, поэтому не привлекают в большом масштабе краткосрочные кредиты для финансирования торгового оборота. Доля низкооборотных средств в активах нефтяников всегда выше, чем у торговых сетей. Поэтому коэффициенты сырьевых компаний и розницы будут отличаться. Например, показатели P/BV (отношение стоимости компании на бирже к собственному капиталу) сетей «Магнит» и X5 Retail Group находятся на уровне 5, а у «Газпрома» и ЛУКОЙЛа они меньше единицы: те самые буровые и насосы, оцененные в деньгах, попадают в знаменатель дроби и уменьшают итоговое значение коэффициента. Еще один коэффициент, EV/EBITDA, у Газпрома и ЛУКОЙЛа принимает значение на уровне 4-5, в то время как у Магнита и X5 он в два раза выше: ретейлеры зарабатывают «на обороте», поэтому прибыльность их бизнеса ниже, чем у сырьевых компаний, и доля EBITDA в выручке небольшая. А вот доля заемного капитала у ретейлеров больше, чем у сырьевиков. Долги увеличивают числитель, EBITDA уменьшает знаменатель — отсюда такой разброс в значениях коэффициента между этими отраслями.

P

Указанная в формулах P (Price) подразумевает рыночную стоимость всей компании — сколько стоит компания при текущей цене акций. Иными словами, это рыночная капитализация компании. Она считается как произведение количества выпущенных акций компании на текущую биржевую цену акций. Если компания имеет несколько видов акций, скажем, обыкновенные и привилегированные, то рыночная капитализация считается как сумма произведений количества акций каждого вида на их цену.

S

S обозначает Sales — продажи или выручку компании. Этот показатель указывается в верхней строке отчета о финансовых результатах.

BV — это Booking value или Балансовая стоимость, т. е. стоимость компании, отраженная в отчете о финансовом положении (балансе). Балансовая стоимость — это сумма всех активов компании за минусом ее обязательств. В балансе это значение показывается в строке «Итого капитал».

EBITDA

Это довольно важный показатель финансовой отчетности, который будет встречаться нам неоднократно, поэтому есть смысл сразу расшифровать, что за ним скрывается. Дословно показатель переводится на русский как «прибыль до вычета расходов по обслуживанию долга (проценты), налогов, износа и амортизации.

О чем говорит EBITDA

Этот показатель из отчета о прибылях и убытках позволяет оценить возможность компании обслуживать долг (важно для держателей облигаций), платить налоги и дивиденды, что особенно интересно акционерам. Он получается, если к чистой прибыли прибавить те самые проценты по долгам, платежи по налогам, расходы на износ и амортизацию.

Почему простой чистой прибыли недостаточно, чтобы понять, что происходит в компании? Прибыль — это разница доходов и расходов. Но, согласно применяемым стандартам учета, часть доходов и расходов компании за отчетный период существуют только «на бумаге» и не проявляются в движении реальных денег. Например, в затраты компании переносится часть стоимости зданий, оборудования и т.п.– амортизация основных средств, что отражается в значении прибыли. При этом, деньги, полученные компанией в виде выручки и прочих доходов, в действительности не уменьшаются на размер амортизации, а остаются в распоряжении компании. С другой стороны, переоценка активов, валютные курсовые разницы тоже могут влиять на размер прибыли, не отражаясь в размере необходимых для выплат средств. Можно сказать, что EBITDA показывает денежную прибыль компании или количество денег, которое компания заработала перед уплатой налогов и процентов по займам.

Все это позволяет инвестору сравнивать успешность формирования денежного потока компаний с различной структурой капитала, долговой нагрузкой, налоговой средой и даже с различающимися моделями бизнеса.

EV

Предпринимательская стоимость (Enterprise value) — рыночная стоимость компании с учетом чистого финансового долга. Используя этот показатель, исходят из того, что, покупая компанию (целиком или частично), вы также приобретаете и финансовые обязательства, по которым необходимо отвечать. Поэтому, среди двух компаний с равной капитализацией и одинаковым значением EBITDA, более дорогой и перереоцененной будет компания с большим финансовым долгом.

Материалы к статье