Портфель гуру: 10 акций Дэна Лоэба — реформатора Disney и Sotheby's

Основатель и глава нью-йоркского хедж-фонда Third Point Дэн Лоэб не только успешно управляет своими инвестициями. Он еще участвует в делах компаний, бумагами которых владеет как инвестор-активист. Лоэб приобретает акции проблемных проектов и влияет на их политику, чтобы сделать прибыльными.

В аукционе Sotheby’s пять лет назад Лоэб добился смены гендиректора Уильяма Рупрехта. В июне 2019-го после 42 лет обращения на бирже Sotheby’s снова стала частной компанией. За нее миллиардер Патрик Драи выложил половину своего состояния — $3,7 млрд. Акционеры компании получили за каждую акцию по $57 — цену, на 61% превысившую биржевые котировки бумаг. Лоэбу на тот момент принадлежало 14,3% акций компании.

Известен Лоэб и своей победой в «пятилетней войне» фондов за Herbalife, которую выиграл у другого инвестора-активиста Билла Экмана. А на днях он разнес политику компании Walt Disney. Инвестор призвал отказаться от выплаты дивидендов и развивать стриминговый сервис Disney+.

«Единственное, о чем я забочусь, это как заработать деньги для моих инвесторов», — говорит он.

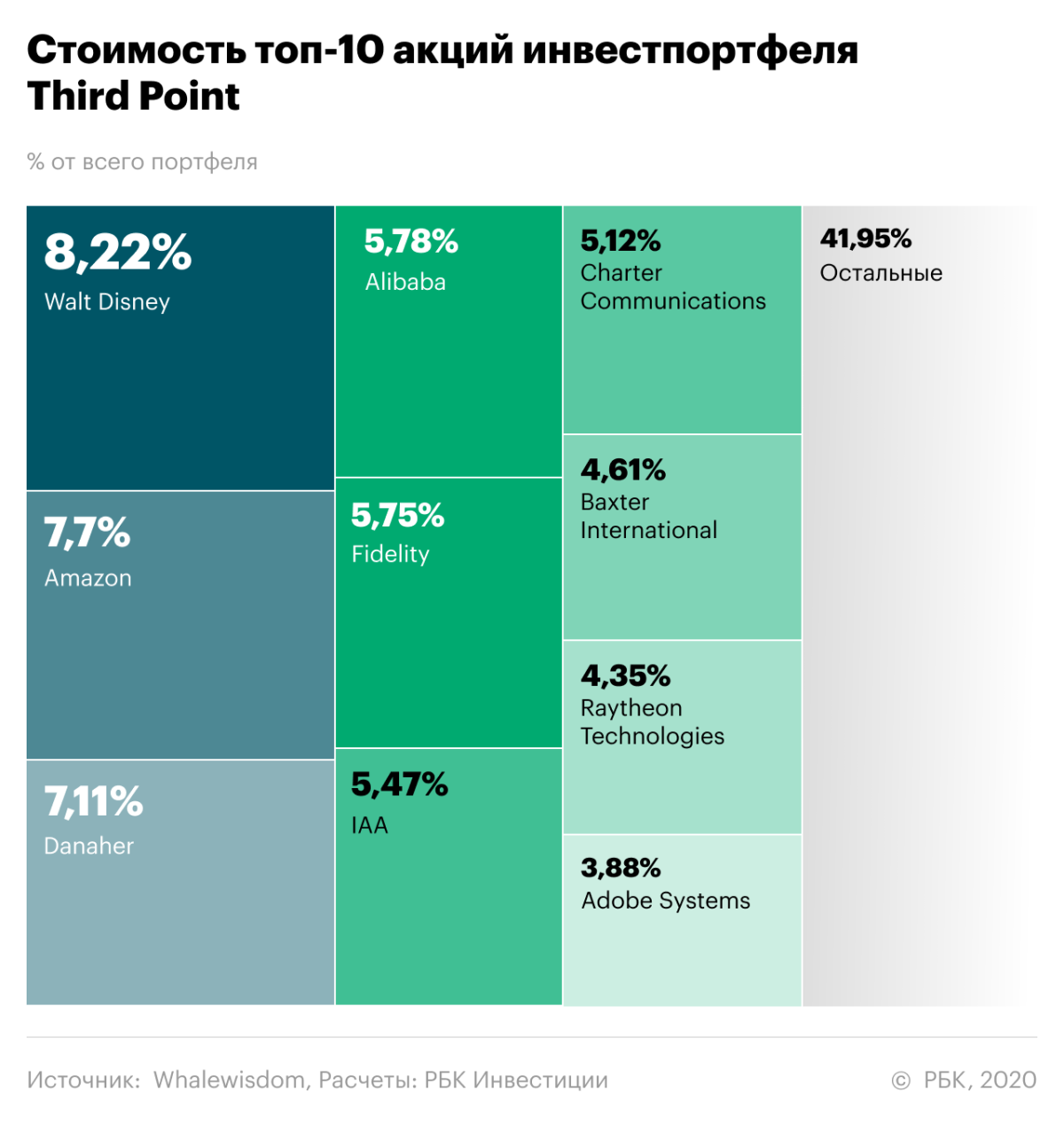

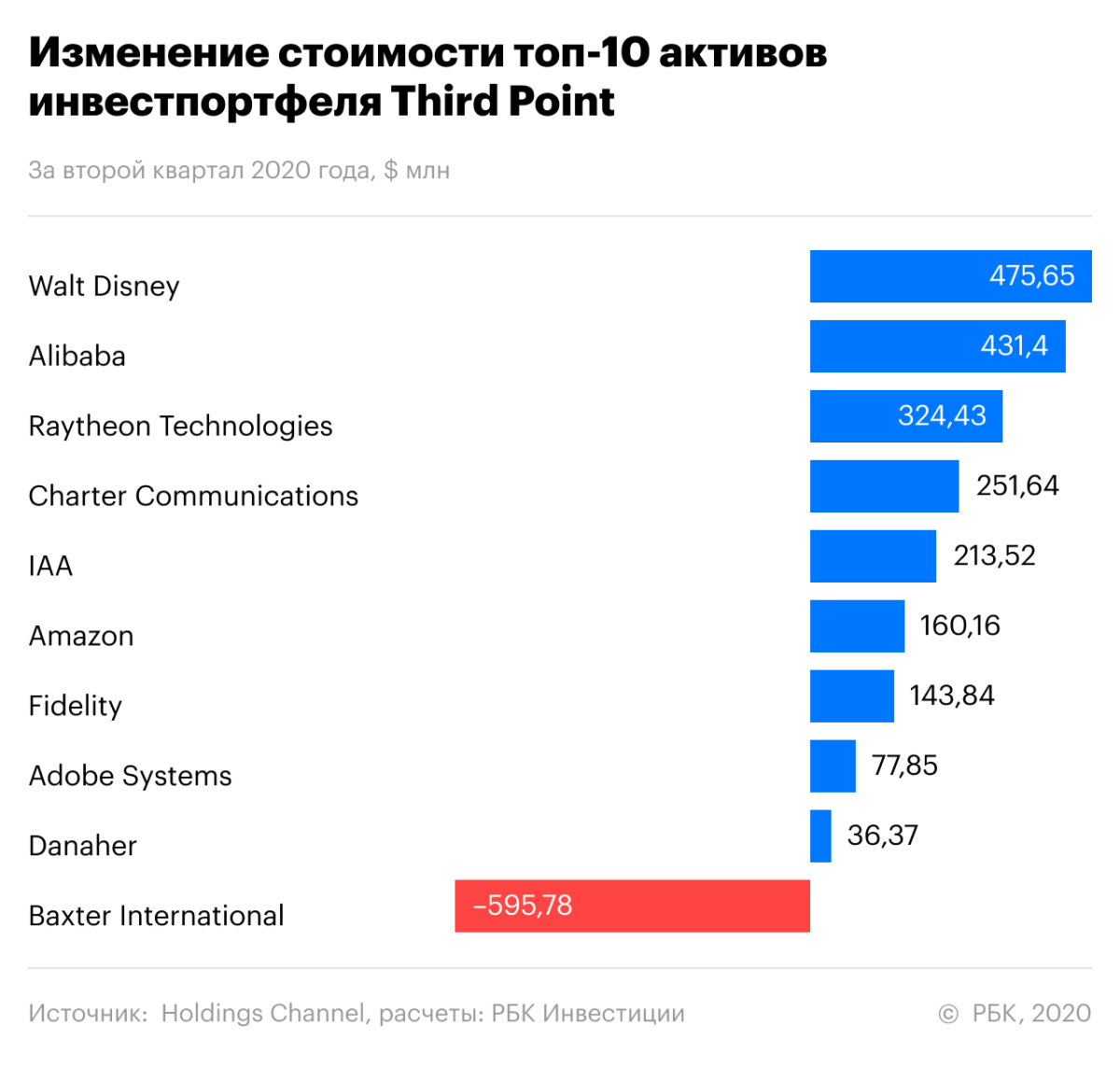

Во втором квартале 2020 года Лоэбу удалось неплохо заработать. Стоимость инвестиционного портфеля фонда Third Point выросла на $1,04 млрд, до $7,31 млрд. Посмотрим, на какие компании сделал ставку миллиардер на примере топовой десятки портфеля.

Самый крупный актив инвестиционного портфеля Дэна Лоэба — медиахолдинг Walt Disney. В него инвестор вложился недавно — в начале года. Но уже активно стал участвовать в управлении холдингом — на правах миноритарного инвестора-активиста.

Фонд Third Point держит 5,5 млн акций медиахолдинга, и основную их часть — 4,075 млн — он приобрел во втором квартале. Благодаря этому, а также из-за того, что акции за второй квартал подорожали на 15,5%, стоимость актива выросла на $475,65 млн, до $613,31 млн.

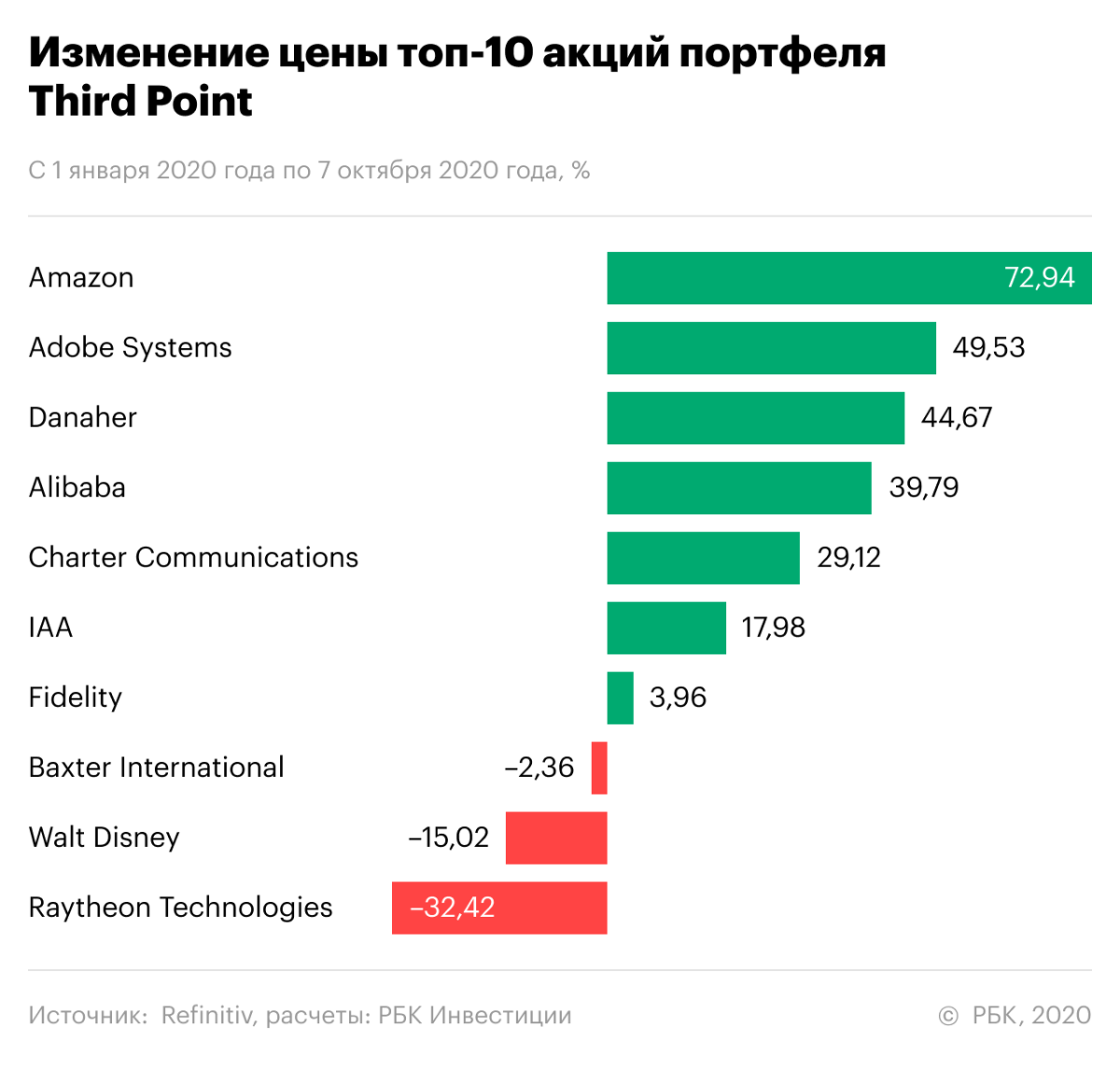

С начала июля рост бумаг продолжился — к 7 октября они стали стоить на 10,2% больше. Соответственно, стоимость пакета акций Disney в фонде Лоэба поднялась на $62,65 млн, до $676 млн.

Аналитики с Уолл-стрит ждут роста акций Walt Disney в течение года на 11%, до $136,5 за штуку. Из 26 опрошенных Refinitiv экспертов 17 дали рекомендацию «покупать» бумаги, а девять — «держать» их в портфеле.

Рост компании нужно поддержать реформами, считает Дэн Лоэб. Он призвал годовые дивиденды в размере $3 млрд потратить на стриминговый сервис Disney+. Стриминговые сервисы — это будущее киноиндустрии, и Disney должен выпускать в прокат новые фильмы на стриминговой платформе, а не в кинотеатрах, уверен инвестор-активист.

Акции компании Джеффа Безоса — одно из самых удачных вложений Лоэба. Фонд начал покупать бумаги Amazon в последнем квартале 2019 года, и сейчас он держит 210 тыс. акций. За второй квартал актив подорожал на $160,16 млн, хотя количество акций в нем уменьшилось на 5 тыс. штук. Произошло это за счет того, что акции Amazon быстро восстановили потери «коронавирусного» обвала и к концу второго квартала взлетели на 41,5%.

Рост котировок бумаг компании Безоса продолжился и в третьем квартале — с 1 июля по 7 октября акции Amazon подорожали на 15,9%. При допущении, что пакет акций остался неизменным, его стоимость выросла на $91,74 млн, с $579,35 млн до $671,09 млн.

Аналитики, опрошенные сервисом Refinitiv, считают, что акции Amazon за год способны подорожать еще на 16,4%, до $3720,09 за штуку. Из 50 опрошенных экспертов 47 рекомендовали покупать бумаги, двое — держать их в портфеле, и только один — продавать.

Один из топовых активов фонда Third Point — Danaher Corp. Это научно-технологическая медицинская корпорация работает в пяти направлениях: «Контрольно- измерительные приборы», «Экология», «Стоматология», «Диагностика и наука» и «Промышленное оборудование». Компания славится системой управления бизнесом — Danaher Business System, которую разработал ее менеджмент — выпускники Гарварда и Стэнфорда.

Лоэб вложился в Danaher в 2015 году. Сейчас инвестор держит 3 млн акций корпорации, общая стоимость которых на 30 июня составила $530,49 млн. За второй квартал портфель лишился 570 тыс. бумаг, однако его стоимость все равно выросла — на $36,37 млн. Произошло это благодаря удорожанию бумаг на 27,8%.

В третьем квартале рост котировок Danaher продолжился — с 1 июля по 7 октября бумаги корпорации подорожали на 25,6%. Если состав портфеля не изменился, то его стоимость за означенный период выросла на $135,6 млн.

По оценкам аналитиков с Уолл-стрит, акции Danaher свой потенциал роста почти исчерпали. Согласно консенсус-прогнозу Refinitiv, за год бумаги подорожают не более чем на 1%, до $223,93 за штуку. Но 18 из 19 респондентов рекомендовали бумаги покупать.

Четвертый по стоимости актив портфеля Лоэба — китайский интернет-гигант Alibaba. Этот актив инвестор приобрел во втором квартале — за 2 млн бумаг компании Джека Ма фонд Third Point заплатил $431,4 млн.

Во втором квартале акции Alibaba подорожали на 11%, а в последующие три месяца рост бумаг усилился — с начала июля по 7 октября бумаги поднялись в цене на 37,5%. Это увеличило стоимость актива Alibaba в портфеле Third Point на $161,6 млн, до $593 млн.

Эксперты на редкость единодушны в рекомендациях по акциям Alibaba. Все 49 аналитиков, опрошенных Refinitiv, советуют покупать бумаги, хотя, согласно консенсусу, потенциал годового роста бумаг ограничивается 6%, до $314,58 за штуку.

Единственный финансовый актив в топовой десятке Third Point — Fidelity National Information Services. Это поставщик финансовых услуг, таких как мобильные платежи, обслуживание банкоматов, пунктов приемов платежей, аналитика рынков, аутсорсинг. Эта влиятельная компания работает с правительственными организациями США.

Фонд вложился в Fidelity в третьем квартале 2019 года, а во втором квартале этого года нарастил пакет на 36%. Сейчас Лоэб держит 3,2 млн акций — их стоимость на 30 июня составила $429,09 млн. Актив за второй квартал подорожал на $143,84 млн — как из-за увеличения акций в нем на 855 тыс., так и благодаря удорожанию бумаг на 10%.

С 1 июля по 7 октября акции Fidelity подорожали еще на 7,8%, а актив — на $33,6 млн, если количество акций в пакете осталось прежним.

По оценкам экспертов, акции в течение года подорожают на 14,4%, до $165,45. Покупать их рекомендуют 29 из 36 аналитиков, опрошенных сервисом Refinitiv. Остальные семь респондентов советуют уже имеющиеся бумаги держать в портфеле.

Есть в топовой десятке портфеля Third Point и аукцион по продаже подержанных автомобилей — один из крупнейших в Северной Америке. Это Insurance Auto Auctions, которая торгуется на бирже чуть больше года — с конца июня 2019-го.

Дэн Лоэб начал скупать бумаги аукциона в конце 2019 года, а во втором квартале нарастил актив на 62%, купив свыше 4 млн бумаг. Сейчас в пакете 10,585 млн акций, стоимость которого на 30 июня составила $408,26 млн. За второй квартал актив подорожал на $213,52 млн — как за счет приобретения новых бумаг, так и за счет их роста на 28,7%. Дальнейшее удорожание бумаг — с 1 июля по 7 октября они поднялись в цене почти на 44% — увеличило стоимость актива на $179,4 млн.

Стремительный рост акций в последние месяцы истощил потенциал их дальнейшего роста, считают эксперты, опрошенные Refinitiv. Сейчас бумаги торгуются выше годовой цели, установленной консенсусом на отметке $53,44.

Еще один медийный актив в топовой десятке портфеля фонда Лоэба — Charter Communications. Эта телекоммуникационная корпорация работает на внутреннем рынке США под брендом Spectrum. Имеет собственные видеосервисы и телеканалы. Предоставляет услуги цифрового телевидения, мобильной связи, является интернет-провайдером.

Лоэб вложился в бизнес Charter в начале года, купив 300 тыс. акций, а во втором квартале приобрел еще 450 тыс. бумаг. Актив за второй квартал подорожал на $251,64 млн, и не только из-за покупки новых акций. Бумаги во время ралли на рынке выросли в цене на 16,9%, что также увеличило стоимость актива.

В третьем квартале рост котировок Charter усилился — с начала июля по 7 октября бумаги подорожали на 22,3%. Стоимость актива возросла на $85,27 млн.

Аналитики считают, что рост акций Charter в ближайший год ограничен 4%, или отметкой в $648,5. Из 31 эксперта, опрошенного Refinitiv, 22 советуют бумаги покупать, а девять — держать в портфеле.

Второй актив из сферы здравоохранения — Baxter International. Компания специализируется на лечении гемофилии, заболеваний почек, иммунных расстройств. Лоэб вложился в нее пять лет назад, а во втором квартале сократил размер актива на 65%. Он продал 7,58 млн бумаг, оставив только 4 млн штук. Бумаги к тому же во время ралли на рынке подорожали только на 6%. В итоге к концу квартала стоимость актива упала на $595,78 млн.

С начала июля по 7 октября акции Baxter просели еще на 5%, а актив — на $17,8 млн.

Аналитики считают, что акции в ближайший год подорожают на 18%, до $96,25. Из 18 экспертов, опрошенных Refinitiv, 15 советуют бумаги покупать, а трое — держать.

Есть в топовой десятке фонда Лоэба и военно-промышленный актив Raytheon Technologies. Это один из крупнейших подрядчиков военно-промышленного комплекса США, который входит в «большую тройку» поставщиков вооружения и военной техники наряду с Boeing Lockheed Martin.

Фонд Third Point держит 5,265 млн акций Raytheon, стоимость которых на 30 июня составила $324,43 млн. С начала июля и по 7 октября бумаги просели на 3%, а стоимость актива снизилась на $10,16 млн.

Аналитики считают, что акции Raytheon недооценены и прогнозируют их взлет в течение года на 30%, до $78,05. 16 аналитиков рекомендуют акции военного подрядчика покупать, пятеро — держать.

Последний актив топовой десятки портфеля фонда Third Point — разработчик программных продуктов для любого типа компьютерных данных Adobe Systems. Дэн Лоэб владеет 665 тыс. акций хай-тек-компании. Их стоимость во втором квартале возросла на $77,85 млн в результате 37%-ного роста. С начала июля и по 7 октября бумаги выросли еще на 13,3%, что увеличило стоимость актива на $38,5 млн.

По оценкам аналитиков с Уолл-стрит, акции Adobe могут подорожать в течение года на 12%, до $552,78 за штуку. Из 28 экспертов, опрошенных Refinitiv, 21 рекомендуют покупать бумаги, а семеро — держать имеющиеся бумаги в портфеле.

Резюме: инвестиционный портфель Third Point во втором квартале подорожал на $1,04 млрд, до $7,31 млрд. Стоимость топовой десятки, на которую приходится 58% портфеля, выросла в совокупности более чем на $1,52 млрд. Это неудивительно на фоне ралли, которое произошло на американском фондовом рынке с конца марта.

В третьем квартале динамика всех топ-10 акций заметно ослабла. Допустив, что количество акций в портфеле Лоэба в третьем квартале осталось прежним, мы оценили, насколько изменилась совокупная стоимость топовой десятки с начала июля по 7 октября. По нашим оценкам, топ-10 активов инвестпортфеля Third Point мог подорожать на $760 млн.

Точные данные по содержимому портфеля Third Point станут известны примерно в середине ноября.

В сервисе «РБК Инвестиции» можно купить или продать валюту по выгодному курсу. Сделки проходят онлайн, вы не потеряете деньги на комиссиях, а в качестве партнера-брокера выступает банк ВТБ. Начните с открытия счета. Это займет не более пяти минут

Материалы к статье