Капитализация процентов по вкладу: что это и как рассчитать

Опубликована инструкция расчета дохода по вкладу с капитализацией процентов

Что такое капитализация процентов

Капитализация процентов — это присоединение суммы начисленных процентов к основной сумме (телу) вклада, что часто называют начислением процентов на проценты. Капитализация процентов рассчитывается по формуле сложного процента и предполагает, что каждая выплата процентов будет прибавляться к телу депозита, так что в следующий раз доходность будет рассчитываться уже не от изначальной суммы, а от той, что накопилась по итогам последней капитализации.

Капитализация, то есть начисление процентов по вкладу, делается через равные промежутки времени и может быть ежедневной, ежемесячной, ежеквартальной, ежегодной и т. д. Данное условие отдельно прописывается в договоре между клиентом и банком.

Вклад без капитализации процентов предполагает, что начисленные проценты причисляются к вкладу только в конце срока депозита или сразу переводятся на отдельный счет, расчет доходности вклада без капитализации проводится по формуле простых процентов.

Рассмотрим, как работает простой процент для вклада без капитализации и сложный процент для вклада с ежеквартальной капитализацией.

Вклад без капитализации процентов:

- сумма — ₽100 000;

- величина базовой процентной ставки — 12% годовых;

- срок вклада — 1 год;

- начисление и выплата процентов — ежеквартально.

Годовой доход по этому вкладу составит 12% от ₽100 000, то есть ₽12 000.

Так как выплаты ежеквартальные, то общая сумма дохода будет разделена на четыре периода выплат: раз в квартал вкладчик будет получать по ₽3000 на отдельный счет, сумма на вкладе к концу срока останется неизменной — ₽100 000.

Вклад с капитализацией процентов:

- сумма — ₽100 000;

- величина базовой процентной ставки — 12% годовых;

- срок вклада — 1 год;

- капитализация — ежеквартально (4 раза).

Базовую годовую ставку делим на количество капитализаций. В нашем примере 12% / 4, размер ежеквартальной выплаты составит 3%.

- ₽100 000 + 3% = ₽103 000. Доход после получения процентов за первый квартал хранения денег составил ₽3000.

- В следующем квартале доходность будет снова 3%, но рассчитываться будет уже не от первоначальной суммы ₽100 000, а от капитализированной — ₽103 000. Соответственно, по итогам второго квартала сумма на вкладе составит ₽103 000 + 3% = ₽106 090.

- За третий квартал: ₽106 090 + 3% = ₽109 272,70.

- За четвертый квартал: ₽109 272,70 + 3% = ₽112 550,88.

Итоговый доход за год по вкладу с ежеквартальной капитализацией составит ₽12 550,88. Эффективная ставка по данному вкладу в конце срока вклада составляет 12,55% вместо базовой 12%.

Процентный доход по банковским вкладам облагается налогом. При этом действует налоговый вычет, который рассчитывается как произведение максимальной ключевой ставки ЦБ за год (учитывается на первое число каждого месяца в году) и ₽1 млн.

Пример того, как рассчитывается налог на вклады за 2024 год, который нужно уплатить в период до 1 декабря 2025 года:

- максимальная ключевая ставка в 2024 году 21% × ₽1 млн = ₽210 тыс.;

Если доход по вкладам клиента превысил сумму налогового вычета, то с каждого рубля сверх ₽210 тыс. он должен уплатить налог в размере 13% или 15%.

Например, общий доход по вкладам составил ₽300 тыс. Налог нужно уплатить с ₽90 тыс. (300 — 210 = 90):

НДФЛ с ₽90 тыс. составит ₽11700 по ставке 13%, то есть (₽90 тыс. / 100) × 13. Или ₽13 500 по ставке 15%.

Отличия от капитализации по вкладу

При описании банковских вкладов в условиях иногда встречалось понятие «капитализация по вкладу». У этой формулировки есть отличия от капитализации процентов.

Старший управляющий директор Московской биржи по розничному бизнесу, развитию электронных платформ и проекту «Финуслуги» Игорь Алутин пояснил, что капитализация по вкладу предполагает, что сумма начисленных процентов прибавится к вкладу в конце срока договора, а не будет перечислена на другой счет или банковскую карту. «Это условие, по сути, считается капитализацией только в случае пролонгации вклада», — подчеркнул Алутин.

Банки могут использовать словосочетание «капитализация по вкладу» в описании продуктов в качестве маркетингового хода, хотя по факту начисление процентов осуществляется по формуле простых процентов. Тогда как при капитализации процентов накопленная сумма регулярно прибавляется к общей сумме вклада и процент начисляется уже на нее, расчет делается по формуле сложных процентов.

Анализ банковских продуктов, который провели «РБК Инвестиции», показал, что словосочетание «капитализация по вкладу» сейчас банки не используют, ограничиваясь капитализацией процентов по вкладу, то есть по формуле сложных процентов с заданной частотой в зависимости от условий договора.

Самыми востребованными и выгодными вкладами являются продукты с ежемесячной капитализацией процентов, так как при ежемесячной капитализации баланс счета будет увеличиваться каждый месяц, а депозит расти в геометрической прогрессии. При досрочном расторжении договора (если эта возможность предусмотрена) вкладчик получает не только тело депозита, но и часть начислений. А вот вклады на длительный период с выплатой процентов в конце срока, так называемой капитализацией по вкладу, сейчас менее популярны, поэтому в коммуникациях с клиентами банки стали меньше делать акцент на таких сберегательных продуктах.

Как начисляются проценты по вкладу

Ключевым условием для вкладов с капитализацией является временной шаг, с которым она делается. По этому признаку различают вклады с ежедневной, еженедельной, ежемесячной, ежеквартальной, полугодовой, ежегодной и т. д. капитализацией.

Чем чаще производится капитализация процентов, тем от большей суммы каждый раз рассчитывается процентный доход, следовательно, тем больше денег будет на счете вкладчика в конце периода.

Разберем пример трех вкладов с капитализацией, но выполняемой с разными промежутками времени.

Вклад с ежемесячной капитализацией:

- сумма — ₽100 000;

- величина базовой процентной ставки — 12% годовых;

- срок вклада — 1 год;

- капитализация — ежемесячно (12 раз).

Базовую годовую ставку делим на количество раз капитализаций — в нашем примере 12% / 12, соответственно, каждый следующий месяц вклад будет увеличиваться на 1% с учетом начисленных ранее процентов:

- 1-й месяц: ₽100 000 +1% = ₽101 000;

- 2-й месяц: ₽101 000 +1% = ₽102 010;

- 3-й месяц: ₽102 010 +1% = ₽103 030,10;

- …

- 12-й месяц: ₽111 566,54 +1% = ₽112 682,50.

Итоговый доход за год по вкладу с ежемесячной капитализацией составит ₽12 682,50. Эффективная ставка по данному вкладу в конце срока вклада составляет 12,68% вместо базовой 12%.

Вклад с ежеквартальной капитализацией:

- сумма — ₽100 000;

- величина базовой процентной ставки — 12% годовых;

- срок вклада: 1 год;

- капитализация: ежеквартально (4 раза).

Базовую годовую ставку делим на количество раз капитализаций — в нашем примере 12% / 4, соответственно, каждый следующий квартал вклад будет увеличиваться на 3% с учетом начисленных ранее процентов:

- 1-й квартал: ₽100 000 + 3% = ₽103 000;

- 2-й квартал: ₽103 000 + 3% = ₽106 090;

- 3-й квартал: ₽106 090 + 3% = ₽109 272,70;

- 4-й квартал: ₽109 272,70 + 3% = ₽112 550,88.

Итоговый доход за год по вкладу с ежеквартальной капитализацией составит ₽12 550,88. Эффективная ставка по данному вкладу в конце срока вклада составляет 12,55% вместо базовой 12%.

Вклад с полугодовой капитализацией:

- сумма — ₽100 000;

- величина базовой процентной ставки — 12% годовых;

- срок вклада — 1 год;

- капитализация — раз в полгода (2 раза).

Базовую годовую ставку делим на количество раз капитализаций — в нашем примере 12% / 2, соответственно, каждые полгода вклад будет увеличиваться на 6% с учетом начисленных ранее процентов:

- 1-е полугодие: ₽100 000 + 6% = ₽106 000;

- 2-е полугодие: ₽106 000 + 6% = ₽112 360.

Итоговый доход за год по вкладу с полугодовой капитализацией составит ₽12 360. Эффективная ставка по данному вкладу в конце срока вклада составляет 12,36% вместо базовой 12%.

По состоянию на начало 2025 года наиболее распространены в банках вклады и накопительные счета с ежемесячной капитализацией. Финансовые организации заинтересованы в том, чтобы вкладчики разместили свободные деньги на депозитных счетах, поэтому предлагают привлекательные условия вкладчикам.

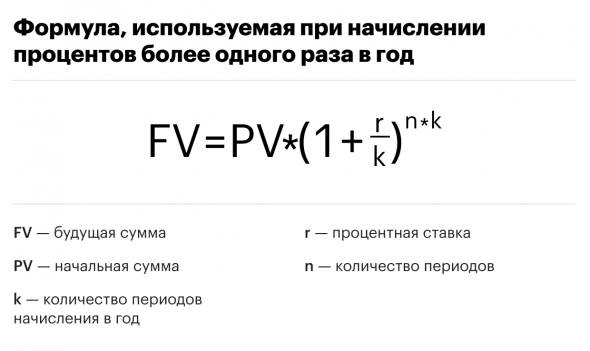

Расчет вклада с капитализацией процентов

Расчет дохода или прибыли по вкладам или накопительным счетам с капитализацией делается с помощью формулы сложного процента.

Формула расчета

Формула сложного процента вопреки своему названию не так уж сложна. Как рассчитать доходность вложений с учетом капитализации на короткий срок, мы показали в примерах выше. Формула сложных процентов пригодится тем, кто хочет рассчитать прибыль на более долгий срок, а также тем, кто хочет сделать свой вклад капитализированным, даже если банк не предлагает такого условия. Для этого понадобится найти вклад или накопительный счет с возможностью пополнения. Тогда при каждом получении процентного дохода по обычному вкладу без капитализации можно будет его пополнять на эту сумму дохода и, таким образом, увеличивая самостоятельно тело вклада, фактически сделать капитализацию вклада конкретно для себя.

Пример применения формулы сложных процентов для расчета дохода вклада на три года с ежеквартальной капитализацией:

- PV — ₽100 000;

- k — 4 (ежеквартальная капитализация — четыре раза в год);

- r — 12%;

- n — 3 (расчет делается для трехлетнего периода).

Выполняем в скобках: 1+12%/4 = 1,03.

Возводим 1,03 в 12-ю степень = 1,4257608868461795.

Умножаем первоначальную сумму на полученное значение: ₽100 000 × 1,4257608868461795 = ₽142 576,09.

Сумма вклада по истечении трех лет составит ₽142 576,09. Доход, соответственно, ₽42 576,09.

Онлайн-калькулятор капитализации процентов

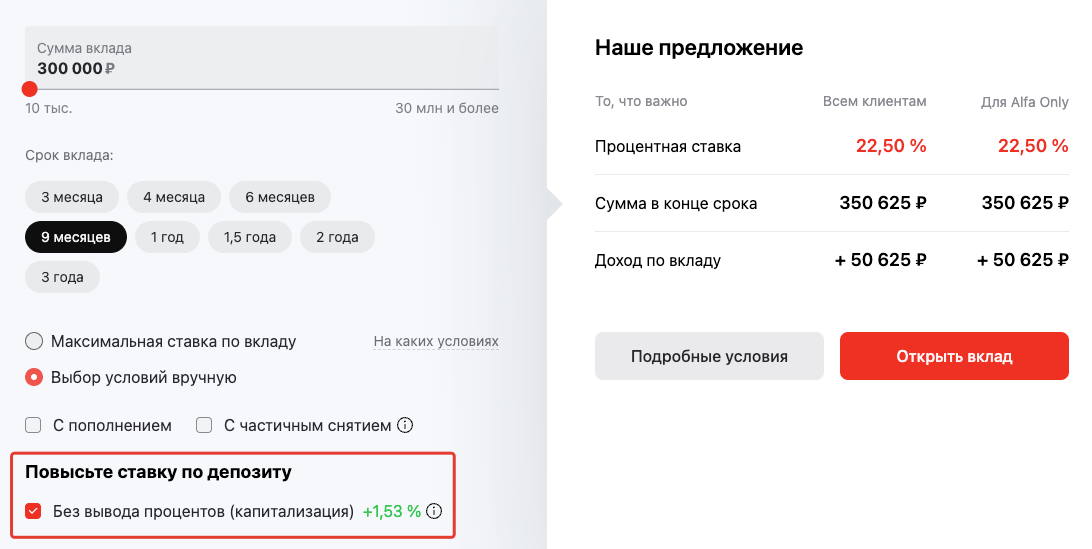

Банки в обязательном порядке в условиях вклада указывают, предусмотрена ли его капитализация и с какой периодичностью. Некоторые финансовые учреждения для удобства клиентов размещают на своих сайтах онлайн-калькуляторы доходности депозитов. С их помощью, не делая собственные расчеты, можно указать сумму, которую планируется первоначально вложить, и получить ответ, каким будет доход по истечении срока вклада. Как правило, на сайте имеется уточнение, что расчет калькулятора предварительный, персональные условия и точная доходность рассчитываются при непосредственном обращении в банк и подписании договора.

Пример встроенного онлайн-калькулятора для расчета дохода по вкладу с капитализацией процентов

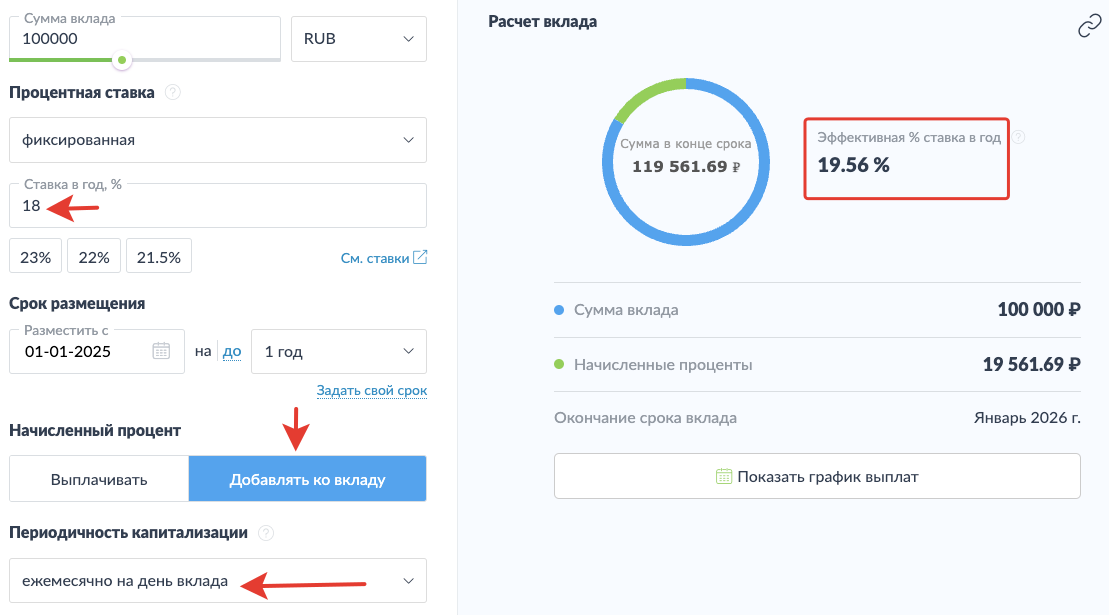

Если на сайте банка нет такого калькулятора, то можно воспользоваться онлайн-калькуляторами, которые несложно найти через поисковые системы. Например, подобные калькуляторы расчета дохода по вкладам с капитализацией процентов есть на «Выберу.ру» и «Банкирос». Для того чтобы ими воспользоваться, потребуется указать сумму вклада, срок, процентную ставку, периодичность капитализации (выплат), поставить отметку в условиях, что вклад предполагает капитализацию.

Пример онлайн-калькулятора для расчета дохода по вкладу с капитализацией процентов

Для поиска наиболее выгодных вкладов с капитализацией и расчета доходности по ним можно использовать финансовые сервисы и маркетплейсы, которые собирают данные с банков и представляют их на своих порталах. Например, отсортировать вклады с капитализацией и оценить автоматически рассчитанную доходность по ним можно на сайтах:

- «Финсуслуги»;

- «Сравни.ру»;

- «Банки.ру».

Следите за новостями компаний в нашей группе в сети «ВКонтакте»

Материалы к статье