Юаневые облигации: валютная диверсификация с высоким доходом

Юаневые облигации: валютная диверсификация с высоким доходом

Аналитик по продуктам УК «Ингосстрах-Инвестиции» Егор Шумилов

Что такое юаневые облигации

Юаневые облигации — долговые ценные бумаги, номинированные в китайских юанях (CNY). Это важный элемент развития финансового рынка в России, особенно в свете укрепления экономических связей с Китаем и стремления диверсифицировать источники финансирования на международных рынках.

Замещающие облигации — это альтернатива еврооблигациям, доступ к которым был ограничен. Основное отличие юаневых облигаций от замещающих заключается в валюте выплат: юаневые облигации выплачиваются в юанях, а замещающие — в рублях по курсу Банка России. Юаневые облигации также более доступны для инвесторов с номиналом ¥1000, в то время как замещающие облигации имеют номинал $1000 или €1000. То есть минимальный порог входа в юаневые бонды ниже в 7–7,5 раза, чем в долларовые бумаги (по курсу юаня к доллару).

В эмиссионных проспектах юаневых облигаций, помимо изначально прописанных расчетов в юанях, эмитенты также предусматривают выплаты в рублях по курсу ЦБ на случай, если совершать выплаты в иностранной валюте станет «незаконным, невыполнимым или существенно затруднительным».

Рынок облигаций в юанях

По итогам июня 2024 года объем рынка юаневых облигаций составляет ¥112 млрд (₽1,35 трлн), что составляет около 5% от общего объема рынка корпоративных облигаций в России. За 2023 год было размещено облигаций на сумму около ¥25 млрд, что в два раза меньше, чем в 2022 году. За текущие шесть месяцев 2024 года объем новых размещений юаневых облигаций составил ¥28 млрд и уже превысил показатели всего 2023 года. Юаневые облигации пользуются большим спросом у компаний — экспортеров нефти и металлов.

На рынке представлены выпуски таких крупных компаний с высоким кредитным рейтингом, как «Русал», «Роснефть» и «Норильский никель», с доходностями к погашению в пределах 7–9% годовых. В среднем доходность юаневых облигаций составляет около 8% годовых. Пока на рынке очень мало эмитентов, но, по данным CBonds, еще планируются интересные выпуски от Россельхозбанка, Газпромбанка и «ЕвроСибЭнерго-Гидрогенерации» с высокими доходностями к погашению.

Чем обусловлен интерес эмитентов и инвесторов

Юаневые облигации являются востребованным инструментом у российских эмитентов. Во-первых, российские компании-экспортеры исследуют альтернативные способы привлечения капитала, включая выпуск облигаций в юанях, что позволяет обходить ограничения на доступ к западным финансовым рынкам. Также Китай активно продвигает использование своей валюты в международных расчетах, что увеличивает ликвидность юаневых облигаций. Россия заинтересована в развитии финансовых инструментов, номинированных в юанях, что соответствует общему тренду на дедолларизацию в экономике страны.

Для российских инвесторов юаневые облигации могут быть интересным инвестиционным инструментом по нескольким причинам. Одна из ключевых — возможность диверсификации валютного риска, позволяющая снизить зависимость от колебаний рубля за счет включения в портфель активов, номинированных в иностранной валюте. Кроме того, учитывая быстрый экономический рост Китая, инвестиции в юаневые облигации могут обещать более высокие доходы и большую надежность.

Укрепление экономических и политических связей между Россией и Китаем делает такие инвестиции более предсказуемыми и потенциально менее рискованными. Стабилизация китайского юаня и его усиливающаяся роль на мировой арене также увеличивают привлекательность юаневых активов как средства сохранения активов.

Разница в доходностях валютных облигаций

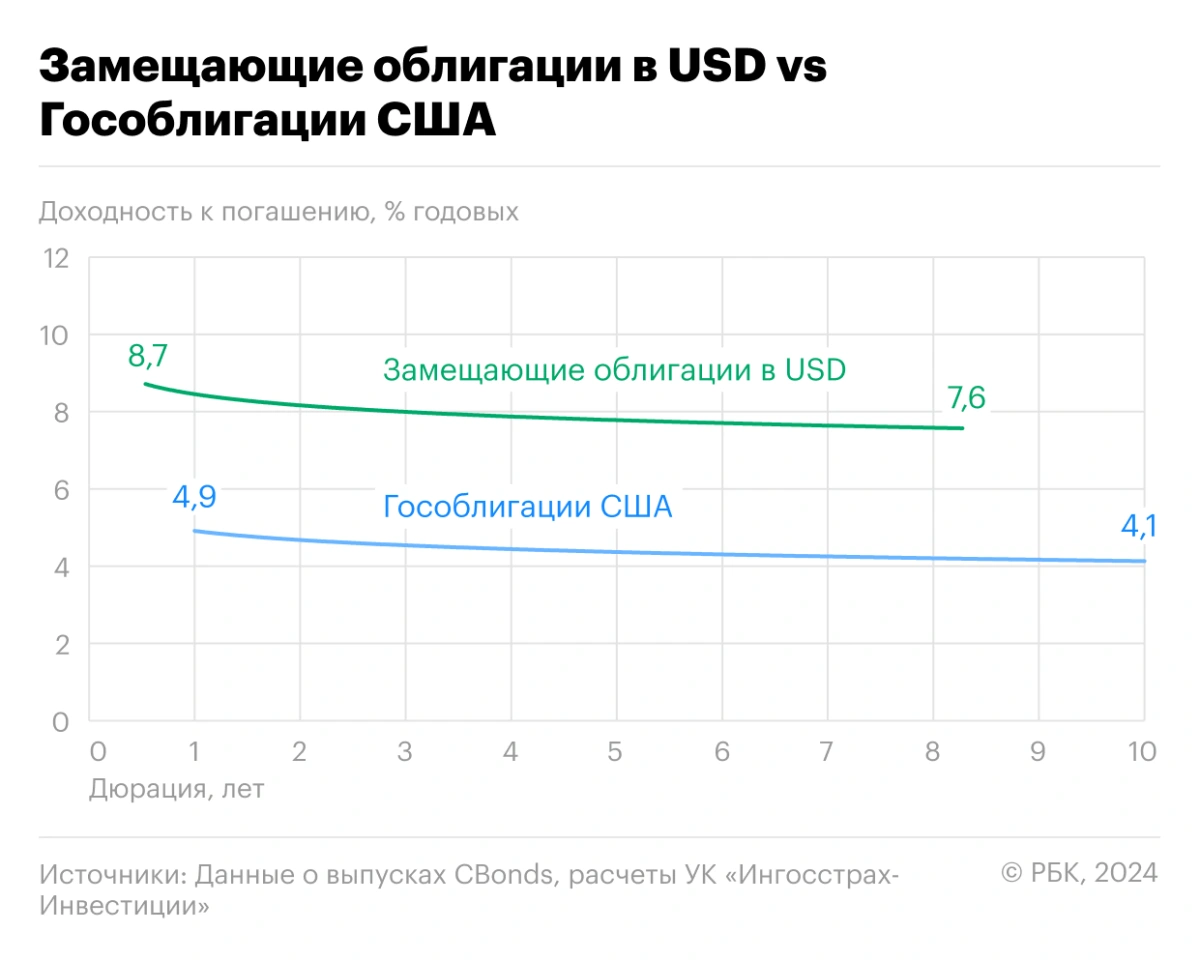

Сравнивая рынок замещающих облигаций, номинированных в долларах, с государственными бондами США, можно заметить, что спред между их доходностями сейчас колеблется в пределах 350–380 б.п.

Сравнение средневзвешенных доходностей замещающих облигаций в USD и доходностей гособлигаций США (US Treasuries)

Топ-3 замещающих облигаций по индикативной доходности:

- ГТЛК, ЗО25-Д — 11,91%, погашение — 17.04.2025;

- Московский кредитный банк, ЗО-2025-02 — 10,96%, погашение — 29.01.2025;

- Московский кредитный банк, ЗО-2027 — 10,88%, погашение — 05.10.2027.

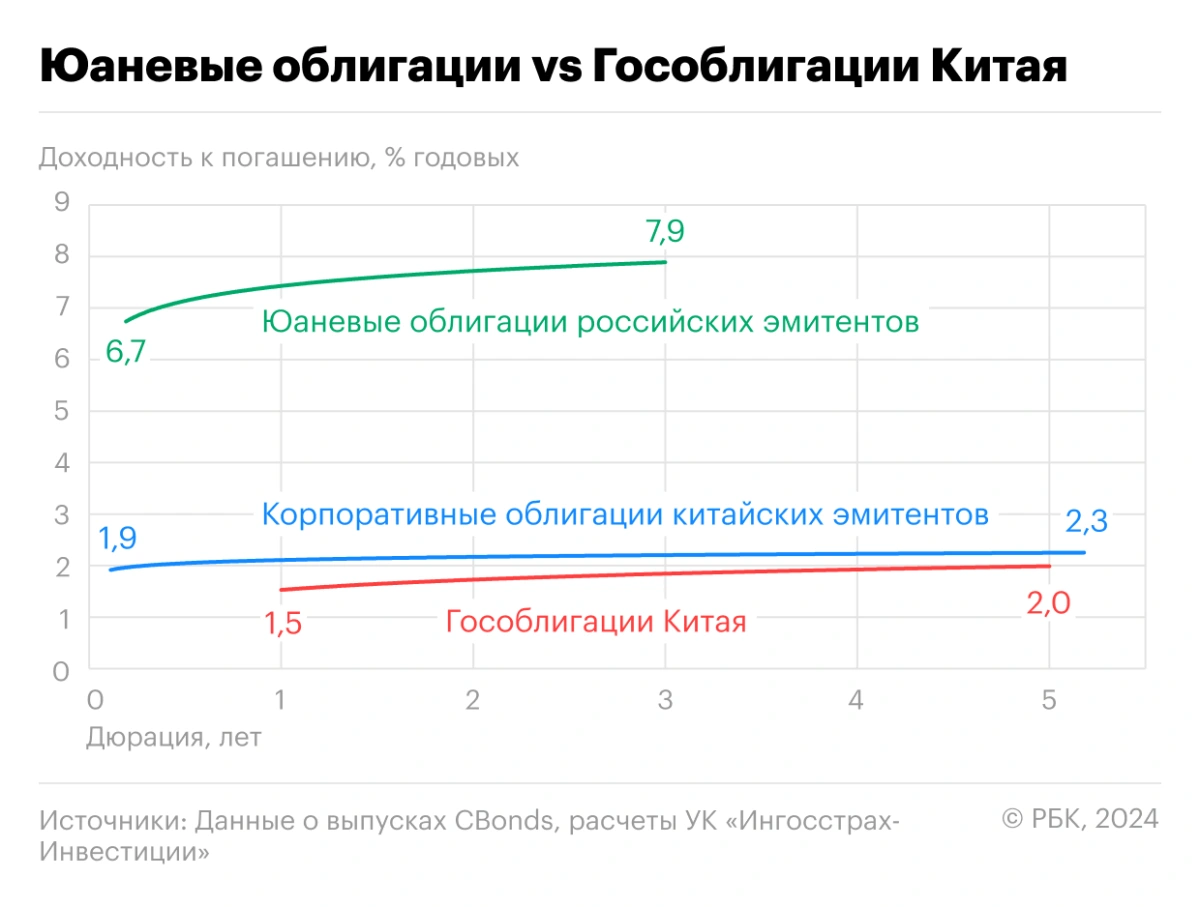

В то же время юаневые облигации демонстрируют значительно более высокий спред по сравнению с государственными облигациями Китая, достигающий примерно 520–590 б.п.

Сравнение средневзвешенных доходностей юаневых облигаций российских эмитентов, корпоративных облигаций китайских эмитентов и гособлигаций КНР

Высокий спред юаневых облигаций и более высокая доходность по отношению к китайским государственным бондам связаны с усилиями России по привлечению иностранных инвестиций. Текущая разница в спредах обусловлена тем, что российские эмитенты только начинают формировать рынок таких облигаций. Соответственно, в будущем этот спред будет сужаться ввиду нормализации рынка, что приведет к росту котировок.

Доходности крупнейших китайских производителей цветных металлов, которые были выбраны для сравнительного анализа, таких как Aluminium Corporation of China, Shannxi Nonferrous Metals и China Molybdenum, на уровне 2% годовых существенно ниже по сравнению с доходностями российских эмитентов, таких как «Русал» с доходностями около 8% годовых. Российская алюминиевая компания «Русал» получила высший кредитный рейтинг AAA от китайского рейтингового агентства CCXI (China Chengxin International Credit Rating), что обычно приводит к более низкой премии за риск. Тем не менее их доходность к погашению на 6 п.п. выше, чем у китайских аналогов. Это свидетельствует о том, что выпуски российских эмитентов в юанях являются крайне привлекательными на сегодняшний день.

Топ-3 юаневых облигаций российских эмитентов по индикативной доходности:

- «ЕвроСибЭнерго-Гидрогенерация», 001PС-05 — 9,57%, погашение — 17.11.2026;

- «Металлоинвест», 001P-01 — 9,21%, погашение — 29.01.2025;

- «Быстроденьги», 002P-01 — 9,17%, погашение — 03.06.2026.

Юаневые облигации могут предложить российским инвесторам возможность улучшить структуру своих инвестиционных портфелей, учитывая как макроэкономические, так и геополитические факторы.

Материал носит исключительно ознакомительный характер и не содержит индивидуальных инвестиционных рекомендаций.

Материалы к статье