Стратегия «Синары»: IV квартал — удачный момент для вложений на долгосрок

Эксперты «Синары» предсказали рост индекса Мосбиржи до 3300 пунктов через год

Аналитики инвестиционного банка «Синара» спрогнозировали рост индекса Мосбиржи (IMOEX) до 3300 пунктов к концу 2025 года. Потенциал повышения индекса с текущих уровней составляет около 16%. В случае замедления инфляции, ослабления рубля или геополитической деэскалации индекс Мосбиржи может подняться еще выше, полагают эксперты. Об этом говорится в стратегии банка «Рынок акций РФ — удачный момент для долгосрочных инвестиций» на четвертый квартал 2024 года (есть у «РБК Инвестиций»).

В принятой в июне стратегии на третий квартал эксперты банка прогнозировали подъем индекса Мосбиржи до 3500 пунктов уже к концу 2024 года. Новая оценка целевого уровня экспертов отражает повышение безрисковой ставки с 14% до 16% (привязана к средней доходности 10-летних ОФЗ за три месяца) и более консервативные прогнозы цен на металлы. Эти негативные факторы отчасти компенсируются в целом хорошей отчетностью российских компаний за первое полугодие и повышением номинальных темпов роста.

Безрисковые ставки — это процентные ставки инструментов с практически нулевым для инвестора уровнем риска (облигации центрального правительства — ОФЗ в России, US Treasuries в США и т. п., ставки по депозитам системообразующих банков.

Исходя из безрисковой ставки, можно оценить целесообразность вложений в тот или иной актив. Если предполагаемая доходность вложений не превышает безрисковую ставку, но при этом имеет более высокие риски, то такой актив непривлекателен для инвестора. Чем выше безрисковая ставка, тем ниже прогнозные оценки акций или потенциал их роста.

После масштабной распродажи в августе российские акции вновь пользуются спросом благодаря исчезающему навесу расконвертированных из расписок бумаг и привлекательным фундаментальным характеристикам, рассказали эксперты. Четвертый квартал — удачный момент для долгосрочных инвестиций на российском рынке акций, считают в инвестбанке. Катализаторами для дальнейшего роста могут стать выплата дивидендов, обмен активами, подорожание нефти, хорошая корпоративная отчетность, понижение ключевой ставки, девальвация рубля и выкуп у недружественных акционеров долей в российских компаниях.

Среди рисков эксперты отметили возможность введения новых санкций, эскалацию в геополитике, рост налоговой нагрузки, а также повышение ключевой ставки. Кроме того, негативными факторами для рынка могут выступить навес продаж из заблокированных акций и редомицилируемых компаний, ревальвация рубля и падение цен на нефть.

Осенний дивидендный сезон на рынке акций

В октябре российские эмитенты выплатят около ₽610 млрд промежуточных дивидендов своим акционерам. Примерно ₽100 млрд из этой суммы получат частные инвесторы. По оценкам экспертов банка, реинвестировано обратно в акции будет не более дневного объема торгов на Мосбирже или примерно ₽55 млрд, и большого влияния от притока этих средств на рынок ожидать не стоит.

Среди наиболее интересных компаний с точки зрения соотношения риска и ожидаемой доходности эксперты выделили акции ЛУКОЙЛа, МТС, НЛМК, «Северстали», Сбербанк, «Роснефть» и «Транснефть». Аналитики не исключают, что главный сюрприз в этом дивидендном сезоне может преподнести «Газпром». По оценке банка, дивиденды «Газпрома» за 2024 год могут составить почти ₽30, что соответствует доходности в 22%.

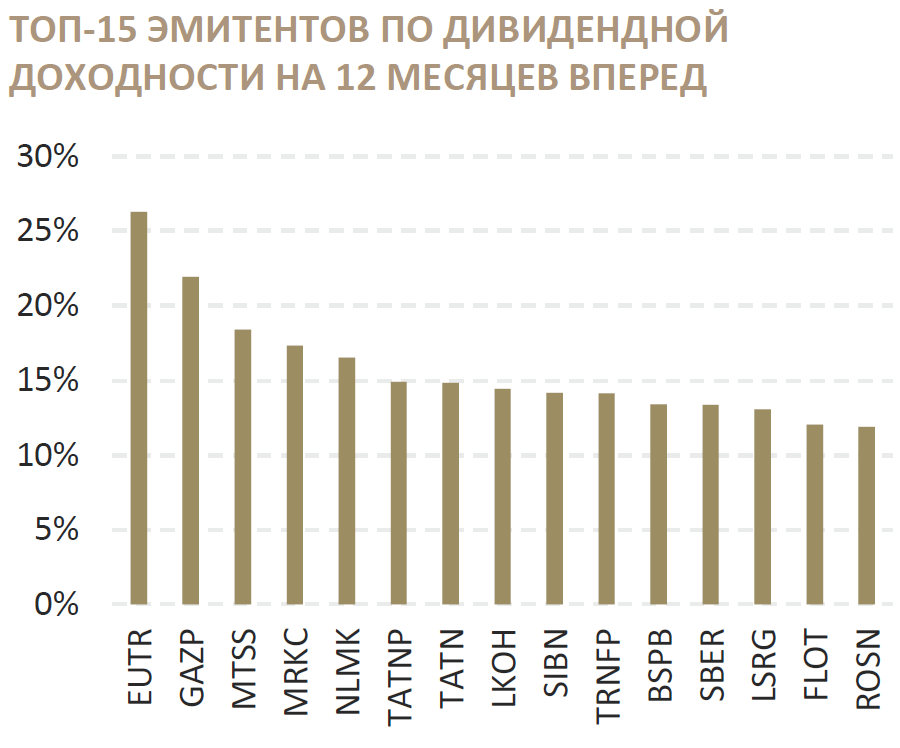

Топ-15 российских компаний по дивидендной доходности 12 месяцев вперед

Аналитики также отметили тенденцию к росту дивидендов этих эмитентов (в отличие от купонов и депозитов), что предполагает еще более высокую среднюю дивдоходность в ближайшие два-три года. Дивидендная доходность на год вперед у 15 наиболее привлекательных в этом плане эмитентов в среднем все еще превышает 16% с перспективой роста на среднесрочном горизонте, сообщили в банке.

Модельный портфель

В сложившейся ситуации среди отдельных секторов в «Синаре» отдают предпочтение экспортерам, банкам и телекомам. В модельный портфель инвестбанка «Синара» входят 17 акций с оптимальным соотношением риска и потенциальной доходности. Потенциал роста модельного портфеля до конца 2025 года оценивается в 29% при дивидендной доходности на этом же горизонте в 14%. Таким образом, общая расчетная доходность портфеля до конца 2025 года близка к 43%.

- 1.ЛУКОЙЛ (LKOH);

- 2.Сбербанк (SBER);

- 3.«Газпром» (GAZP);

- 4.НОВАТЭК (NVTK);

- 5.обыкновенные акции «Сургутнефтегаза» (SNGS);

- 6.«ТКС Холдинг» (TCSG);

- 7.НЛМК (NLMK);

- 8.«Роснефть» (ROSN);

- 9.«Полюс» (PLZL);

- 10.«Северсталь» (CHMF);

- 11.«Русал» (RUAL);

- 12.МТС (MTSS);

- 13.АФК «Система» (AFKS);

- 14.ТМК (TRMK);

- 15.«Эн+» (ENPG);

- 16.«Ростелеком» (RTKM);

- 17.ВТБ (VTBR).

Материал носит исключительно ознакомительный характер и не является индивидуальной инвестиционной рекомендацией.

Материалы к статье