Эксперты SberCIB: флоатеры принесут высокий доход на фоне роста ставок

Эксперты SberCIB рассказали, как получить высокий доход, инвестируя во флоатеры

Торговый зал Сбербанк CIB

Рынок флоатеров (облигаций с плавающим купоном) активно рос в последние годы, и сейчас на его долю приходится 39% всего рынка ОФЗ (₽7,6 трлн) и 21% рынка корпоративных облигаций в России (₽4,7 трлн). Вместе с тем флоатеры в основном остаются инструментом инвестирования для банков. Этот сегмент рынка вызывает у инвесторов сложности, связанные со структурой бумаг (отсутствует единый подход к определению купонов) и ценообразованием.

Старший стратег по долговому рынку SberCIB Investment Research Игорь Рапохин и исполнительный директор, начальник отдела анализа долговых рынков SberCIB Investment Research Екатерина Сидорова рассказали «РБК Инвестициям» об основных особенностях этого класса активов и объяснили, почему сейчас стоит обратить на него внимание.

Как устроены облигации с плавающим купоном и в чем их преимущества

Облигации с плавающим/переменным купоном, называемые также флоатерами/флоатерами (от англ. float — «плыть»), — это облигации, купонные платежи по которым привязаны к ставке ЦБ РФ или к ставкам денежного рынка, чувствительным к изменению ключевой ставки.

Например, плавающая ставка может быть привязана к инфляции, ключевой ставке ЦБ, ставке однодневных межбанковских кредитов RUONIA, кривой бескупонной доходности ОФЗ и т. п. Чем выше ставка индикативного показателя, тем выше доходность по облигации, и наоборот. Кроме того, в плавающем купоне также может быть предусмотрена надбавка (фиксированная премия) к ставке купона. Допустим, ставка купона = ключевая ставка + 5 п.п.

Такие инструменты защищают портфель инвестора от риска повышения процентных ставок: в отличие от облигаций с фиксированным купоном, цена которых снижается при росте требуемой доходности, у флоатеров при повышении рыночных ставок растет и купон. Поскольку центральные банки обычно повышают процентные ставки при ускорении инфляции, этот инструмент также защищает портфель от инфляционных рисков. Цены флоатеров на вторичном рынке, как правило, значительно менее волатильны, чем у бумаг с фиксированным купоном.

По сравнению с депозитами флоатеры, как правило, предлагают более высокую доходность, а также большую гибкость в управлении сроками инвестирования при наличии высоколиквидного вторичного рынка.

Флоатеры традиционно становятся наиболее привлекательными в периоды высокой неопределенности и (или) переоцененности облигаций с постоянным доходом. На развитых рынках они, как правило, используются как защитный инструмент для тактической ребалансировки портфеля.

Однако в условиях российского рынка, который отличается более высокой волатильностью ставок, облигации с плавающим купоном могут быть и частью стратегического портфеля инвестора. Это подтверждают результаты инвестирования во флоатеры на российском рынке в последние годы.

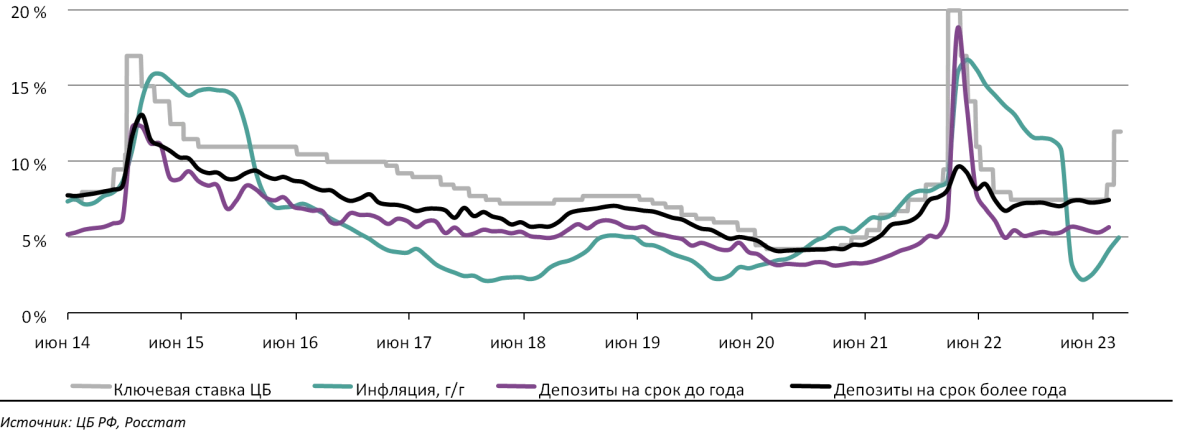

Как облигации с плавающим купоном защищают от инфляции

При инвестировании во флоатеры (с привязкой к текущей ставке денежного рынка) доходы обычно сопоставимы с уровнем ключевой ставки за соответствующий период. ЦБ с момента перехода к инфляционному таргетированию в 2014 году, как правило, проводил умеренно жесткую политику, то есть ключевая ставка в реальном выражении (за вычетом инфляции) была преимущественно положительной. В среднем за период с 2015 по 2022 год реальная ключевая ставка (средневзвешенная ключевая ставка за год минус инфляция в соответствующем году) составила 1,5 п.п. Мы ожидаем, что по итогам 2023 года реальная ключевая ставка может составить 3 п.п., а в 2024-м — 5–6 п.п.

Инфляция, ключевая ставка и ставки по депозитам физлиц

Как устроены купонные платежи по флоатерам

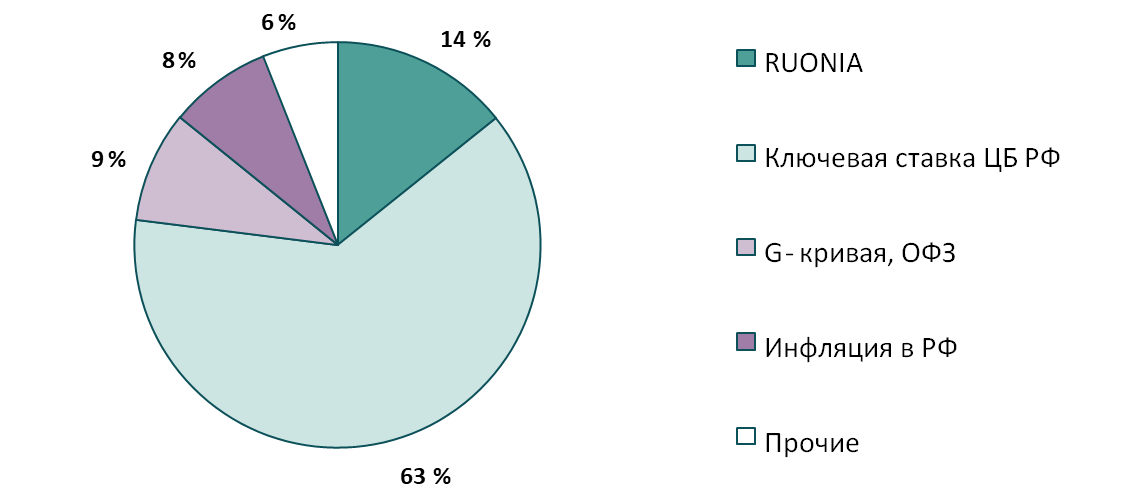

К каким индикаторам чаще всего привязаны купоны по облигациям с плавающим купоном

Наиболее популярные индикаторы на российском рынке — это ставка рынка RUONIA (к ней привязаны все ОФЗ с плавающим купоном), ключевая ставка ЦБ и инфляция, но есть и другие ориентиры.

В сегменте корпоративных флоатеров преобладает привязка к ключевой ставке ЦБ: на такие выпуски приходится почти ₽3 трлн из ₽4,7 трлн всех обращающихся корпоративных облигаций с плавающим купоном, а на облигации с купонами, привязанными к RUONIA, — почти ₽0,7 трлн.

Индикаторы, к которым привязаны купоны корпоративных флоутеров

Как устроена привязка купона к индикаторам

В сегменте ОФЗ выделяют два типа бумаг с плавающим купоном по типу привязки:

- флоатеры старого типа, размещавшиеся с 2014 до 2020 года (в обращении пять выпусков общим объемом ₽1,2 трлн). По старым флоатерам купон выплачивается раз в полгода. Купон старых флоатеров рассчитывается как среднее ежедневное значение RUONIA за период, начинающийся за 12 месяцев и заканчивающийся за шесть месяцев до соответствующей купонной выплаты плюс фиксированный спред — от 1,2 п.п. до 1,6 п.п. в зависимости от выпуска;

- флоатеры нового типа, которые размещались с 2020 года (выпущено 13 выпусков на ₽6,4 трлн руб.). Купон выплачивается ежеквартально. В структуре нового типа флоатеров премии к ставке денежного рынка не предусмотрено, но купон определяется как среднее ежедневное значение RUONIA за текущий трехмесячный купонный период с техническим лагом в семь дней.

Новый тип флоатеров более удобен основным участникам рынка — банкам, так как он хеджирует процентный риск лучше, чем старый тип. У нового типа нет проблемы отставания купонов от текущих ставок денежного рынка.

Среди обращающихся на российском рынке корпоративных флоатеров довольно много типов купонных структур с привязкой к:

- текущей средней ключевой ставке;

- текущей средней RUONIA (аналог нового типа флоатеров ОФЗ);

- RUONIA или ключевой ставке с лагом в несколько месяцев. В этом случае очередной купон, как правило, определяется как среднее значение индикатора, к которому он привязан, за предыдущий купонный период;

- единственному значению индикатора на определенный день. В таком случае уровень купона зависит от конкретной даты изменения ставки и, следовательно, становится менее предсказуемым для инвестора.

При этом корпоративные флоатеры, как правило, предлагают фиксированную премию к индикатору — для рыночных выпусков она составляет от 0,7 п.п. до 9 п.п. в зависимости от уровня кредитного риска.

RUONIA — это процентная ставка, по которой крупные кредитные организации предоставляют друг другу необеспеченные кредиты в рублях сроком на один рабочий день. RUONIA главным образом зависит от уровня ключевой ставки ЦБ. Операционной целью денежно-кредитной политики Банка России является удержание процентных ставок межбанковского рынка вблизи ключевой ставки. Центробанк проводит операции на денежном рынке (абсорбирования и предоставления ликвидности) так, чтобы спред между RUONIA и ключевой ставкой был небольшим.

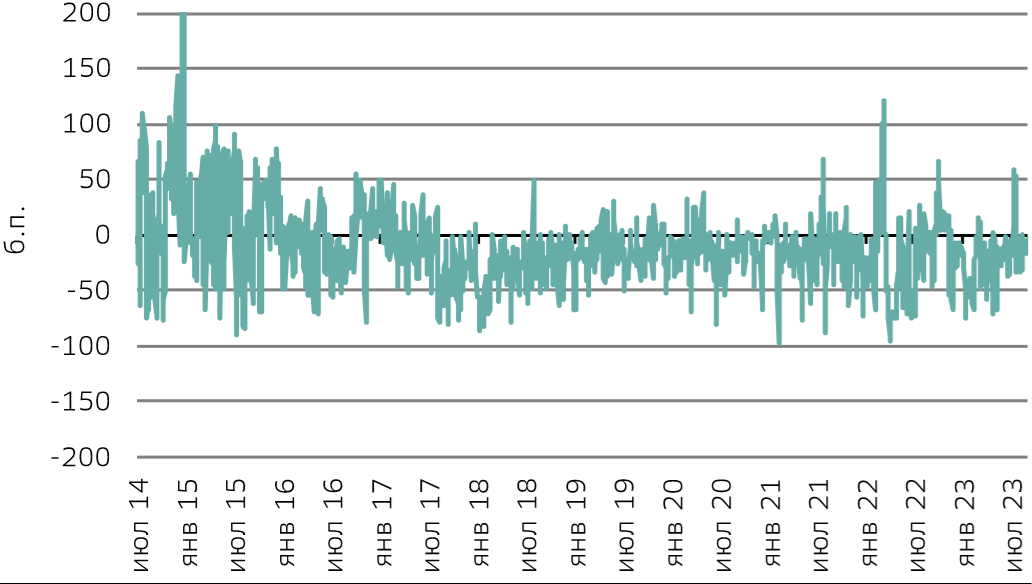

От чего зависит спред между RUONIA и ключевой ставкой и в каком диапазоне он может находиться

Положение RUONIA относительно ключевой ставки определяется в первую очередь тем, находится ли банковский сектор в состоянии структурного профицита или дефицита ликвидности. При профиците у банков есть устойчивая потребность в размещении свободной ликвидности в ЦБ, в этом случае RUONIA находится ниже ключевой ставки. Если банкам нужны деньги, то в условиях дефицита они привлекают ликвидность у ЦБ, в этом случае RUONIA выше ключевой ставки.

Динамика ключевой ставки и RUONIA

Сама величина структурного профицита, или дефицита ликвидности, существенно не влияет на размер спреда, но значительные колебания ликвидности могут временно приводить к сильному изменению спреда в течение одного-двух месяцев. При этом спред практически никогда не выходит за пределы диапазона от минус 100 б.п. до плюс 100 б.п., что соответствует коридору процентных ставок ЦБ.

Что будет происходить дальше со ставкой RUONIA

Мы ожидаем, что в ближайшие месяцы ЦБ будет удерживать ключевую ставку на уровне 12% и постепенно снизит ее до 8,5% в конце 2024 года. По прогнозам Центробанка, в банковском секторе сохранится структурный профицит ликвидности, который может составить ₽1,3–2,2 трлн по итогам 2023 года. На наш взгляд, на этом фоне средний спред RUONIA к ключевой ставке в ближайшие месяцы может в среднем составлять минус 20 б.п.

Спред между ключевой ставкой и RUONIA

В каком случае цены на флоатеры могут упасть

Спрос на флоатеры и, соответственно, цены на них могут снизиться при реализации инфраструктурных рисков, например при длительной приостановке торгов или при появлении у инвесторов сомнений в способности и (или) желании Минфина обслуживать долг. В текущий момент реализация таких рисков представляется маловероятной.

С учетом низкой нагрузки на капитал у банков, как правило, сохраняется высокий интерес к флоатерам даже при ухудшении ситуации с ликвидностью в банковском секторе. В последнем случае банки могут привлечь ликвидность у ЦБ по ставке, близкой к ключевой, а в крайнем случае — через инструмент предоставления ликвидности постоянного действия (ключевая ставка + 100 б.п.).

Какие риски при инвестировании в корпоративные флоатеры по сравнению с флоатерами ОФЗ

Инвестиции во флоатеры являются частью стратегии по снижению процентного риска. При этом инвесторам не стоит забывать, что у корпоративных флоатеров, как и у классических корпоративных облигаций, есть риск дефолта. В случае непредвиденного роста процентных ставок компания с большим объемом долга по плавающей ставке может столкнуться со сложностями в его обслуживании — в таком случае процентный риск трансформируется в кредитный риск). По этой причине в защитных стратегиях мы рекомендуем ограничиться инвестициями во флоатеры компаний первого эшелона.

Кроме того, поскольку инвестиции во флоатеры часто носят тактический характер, необходимо наличие достаточно глубокого вторичного рынка, чтобы снизить транзакционные издержки при продаже флоатеров. Отметим, что корпоративные флоатеры заметно уступают в ликвидности аналогичным суверенным выпускам, поэтому при выборе корпоративных бумаг мы рекомендуем изучить ликвидность конкретного выпуска.

Наконец, инвесторам важно изучить механизм определения купонных ставок, которые сильно различаются в сегменте корпоративных флоатеров.

Подходы к оценке флоатеров

Как сравнивать флоатеры

Для флоатеров нового типа можно рассчитать маржу дисконтирования (вмененный спред к бенчмарку) по методологии Мосбиржи, которая широко применяется при оценке облигаций с плавающей ставкой. По сути, маржа дисконтирования представляет собой дополнительный доход (в базисных пунктах), который можно получить за время обращения флоатера (при его покупке по текущей цене на рынке), по сравнению с размещением денег по ставке RUONIA.

Есть и другие подходы — например, моделирование денежных потоков по флоатерам в разных сценариях динамики ставок денежного рынка или расчет эквивалента доходности к погашению при допущении о сохранении купонной ставки на текущем уровне. Ниже мы приводим результаты моделирования в разных сценариях движения ставок.

Как сравнивать флоатеры с облигациями с фиксированным купоном

На развитых рынках традиционным подходом является пересчет спреда по флоатерам к бенчмарку в фиксированную доходность с учетом котировок процентных свопов (соглашение, которое предполагает обмен плавающей ставки на фиксированную) на соответствующий срок. Например, при размещении нового корпоративного флоатера справедливым спредом к бенчмарку можно считать спред обращающихся классических облигаций этого эмитента к ставке свопов на соответствующий срок. Однако важное условие для такого расчета — это достаточная ликвидность инструментов. По нашему мнению, российский рынок процентных свопов в настоящее время вполне отвечает этому требованию. Однако в случае корпоративных облигаций ограничивающим фактором может быть низкая ликвидность, что приводит к низкой репрезентативности их котировок.

Альтернативным подходом может быть сравнение маржи дисконтирования по корпоративным флоатерам и ОФЗ-ПК и G-спредов по бумагам с фиксированным купоном. Так, маржа дисконтирования по флоатерам «Газпром Капитал-07» и «Норникель БО-09» на 60–70 б.п. выше, чем по ОФЗ-ПК, тогда как спреды по облигациям этих эмитентов с фиксированным купоном к ОФЗ в настоящий момент в среднем почти нулевые.

Примечательно, что размещения корпоративных флоатеров компаниями с рейтингом ААА в первом полугодии 2023 года проходили в довольно узком диапазоне маржи купона (во всех выпусках она была близка к 130 б.п.) без дифференциации оценки, которую можно наблюдать на рынке классических облигаций.

Исторические результаты инвестиций во флоатеры

Какой результат показали ОФЗ с плавающим купоном (ОФЗ-ПК) по сравнению с выпусками с фиксированным купоном (ОФЗ-ПД) за последние годы

При расчете мы сравнили совокупный доход по самому старому флоатеру нового типа серии ОФЗ-24021 и индекс совокупного дохода RGBI (он включает наиболее ликвидные ОФЗ-ПД с дюрацией более одного года) за период с 2020 года (начало обращения выпуска ОФЗ-24021) по август 2023 года.

Инвестиционный результат по выпуску ОФЗ-24021 составил 26% (или средний годовой доход 6,7%), тогда как индекс RGBI вырос на 6,2% (1,7% в среднем за год). При этом волатильность показателя накопленного дохода по флоатеру значительно ниже, чем по индексу RGBI.

Накопленный совокупный доход при инвестировании во флоутер ОФЗ-24021 и индекс полного дохода RGBI, 30 января 2020 года = 0

Динамика цены ОФЗ-ПК-24021 и сопоставимого по сроку до погашения ОФЗ-ПД-26223, январь 2020 года — август 2023 года

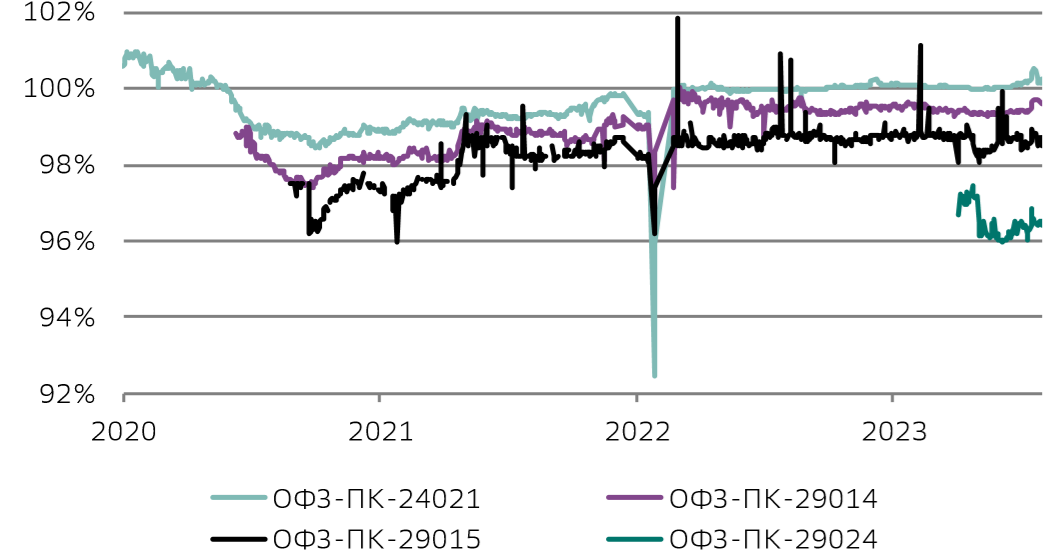

Насколько высока волатильность цен ОФЗ с плавающим купоном на вторичном рынке

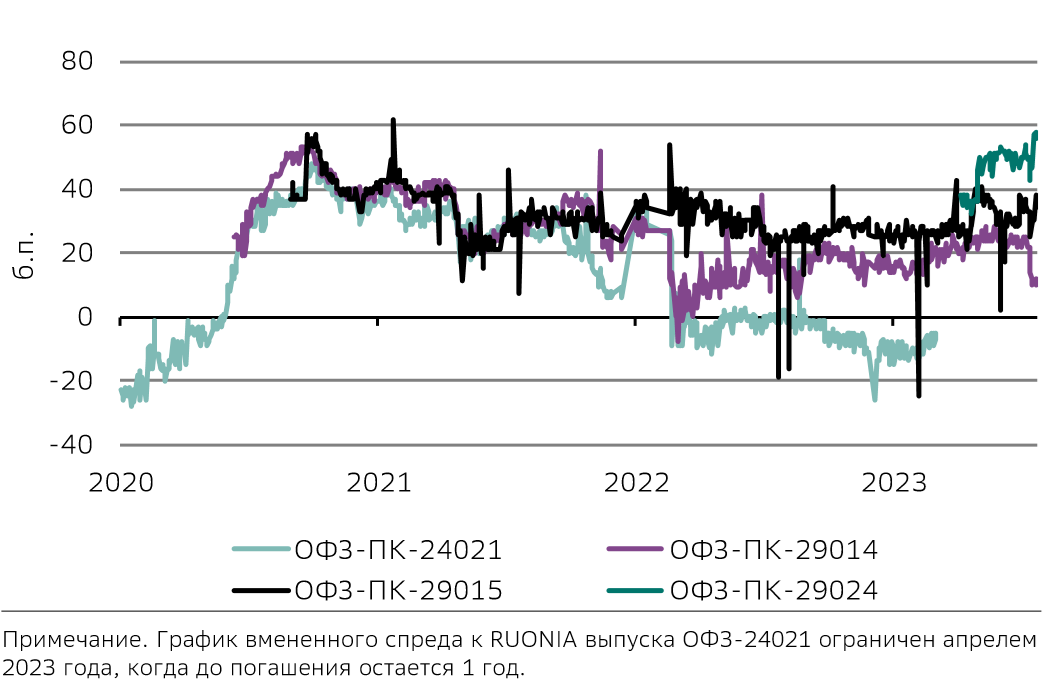

Флоатеры старого типа относительно более волатильны из-за лага между фиксацией RUONIA и датой выплаты купона. Флоатеры нового типа отличаются низкой волатильностью. Например, цена ОФЗ-24021, одного из наиболее старых выпусков нового типа, колебалась в диапазоне от 98,5% до 101% от номинала, за исключением периода в конце февраля 2022 года, когда приостанавливались торги на Московской бирже. Вмененный спред к RUONIA (маржа дисконтирования) по выпуску держится в диапазоне от минус 28 б.п. до 30 б.п.

Динамика цен некоторых ОФЗ-ПК нового типа

Динамика спредов к RUONIA по некоторым ОФЗ-ПК нового типа

Наиболее интересные для покупки флоатеры на данный момент

Почему сейчас могут быть интересны облигации с плавающим купоном

Облигации с плавающим купоном представляются сейчас наиболее привлекательными с точки зрения соотношения потенциального дохода и риска по сравнению с выпусками с фиксированным купоном и бумагами с привязкой к инфляции. Флоатеры сейчас не уступают по текущей доходности (соотношение величины купона и цены) ОФЗ-ПД с сопоставимым сроком до погашения. Кривая ОФЗ-ПД, которая находится в диапазоне от 12,6% в коротких выпусках и до 11,9% в длинных, на наш взгляд, может не полностью учитывать риск продолжительного удержания ключевой ставки на текущем уровне.

Инвестиции в ОФЗ с плавающим купоном могут принести доходность от 10% до 15,5% за год, в зависимости от движения ставок. При неблагоприятных сценариях они обеспечивают результаты лучше, чем ОФЗ с фиксированным купоном. Взвешенный с учетом вероятности сценариев доход по флоатерам составит 12,8%, что на 130 б.п. выше, чем по портфелю ОФЗ средней дюрации.

Дополнительным фактором, ограничивающим потенциал снижения доходностей длинных ОФЗ-ПД, является вероятное увеличение предложения таких бумаг Минфином на аукционах. Кроме того, флоатеры смогут лучше защитить портфель инвестора в случае реализации рисков, которые могут привести к дополнительному повышению ключевой ставки.

Какие флоатеры наиболее интересны для покупки в текущий момент

Среди ОФЗ с плавающим купоном мы рекомендуем покупать выпуски нового типа — в частности, ОФЗ серий 29020, 29015 и 29024, которые торгуются со спредом 30–55 б.п. к RUONIA.

В корпоративном сегменте наиболее привлекательны, на наш взгляд, «Газпром Капитал-07» и «Норильский никель БО-09» (их маржа дисконтирования в среднем составляет 100 б.п.) — они отличаются высокой ликвидностью и купонной структурой, сопоставимой с ОФЗ-ПК нового типа, которую мы считаем наиболее эффективной для хеджирования процентного риска. Инвесторы, готовые к чуть большему кредитному риску, также могут рассмотреть покупку выпуска «ВЭБ РФ-002Р-36» (спред к RUONIA — 145 б.п.).

Материал носит ознакомительный характер и не является индивидуальной инвестиционной рекомендацией.

Материалы к статье